S&P500 фьючерс

S&P 500: раскрывая «настоящую» историю о рекордно высоком уровне (перевод с elliottwave com)

- 26 августа 2020, 15:19

- |

Иногда приходится копать глубже заголовка, чтобы узнать, что же произошло на самом деле. Вы знаете, например, то, что предлагается по телевизионному названию «Настоящая голливудская история» или «Настоящая история» BBC. Иногда получение настоящей сенсации просто удовлетворяет любопытство и является большим развлечением, чем что-либо еще. Но в других случаях более глубокое изучение предмета может помочь сделать важный вывод, который может повлиять на его жизнь или инвестиции.

Иногда приходится копать глубже заголовка, чтобы узнать, что же произошло на самом деле. Вы знаете, например, то, что предлагается по телевизионному названию «Настоящая голливудская история» или «Настоящая история» BBC. Иногда получение настоящей сенсации просто удовлетворяет любопытство и является большим развлечением, чем что-либо еще. Но в других случаях более глубокое изучение предмета может помочь сделать важный вывод, который может повлиять на его жизнь или инвестиции.Например, рассмотрим заголовок Washington Post от 18 августа: «Акции США достигли рекордного уровня, завершив самый короткий медвежий рынок в истории». Заголовок имел в виду индекс S&P 500. Конечно, это говорит о том, что может быть близок новый бычий рынок. Новый инвестор может сказать: «Пора вскочить в рынок обеими ногами».

А теперь посмотрите на заголовок CNBC от 22 августа: «Возвращение индекса S&P 500 к рекорду не дает полной картины, поскольку 60% акций все еще остаются в минусе.» Ах, это дает совершенно новый поворот в возвращении индекса к рекордному уровню. Конечно, это говорит о том, что ралли не является «глубоким», учитывая, что оно вызвано менее чем половиной компонентов индекса. Это важная информация для инвестора.

В нашем краткосрочном отчете США от 21 августа мы еще глубже проанализировали поведение фондового рынка:

S&P сегодня достиг нового максимума, но толчок сопровождался отрицательной широтой и отрицательным объемом вверх/вниз. В то время как S&P сегодня вырос на 0,34% (11,65 пункта), 56% акций индекса закрылись за день вних и только 44% закрылись вверх. Новый максимум сопровождался увеличением объема всего в 33,6% и снижением объема в 66,4%. Согласно SentimenTrader.com, показатели объема были худшими из когда-либо существовавших для роста на 0,34%, начиная с 1962 года.

Также знайте: в этом выпуске «Краткосрочного обновления США» также представлена очень показательная диаграмма индексов NASDAQ Composite и Value Line Composite. Наш главный рыночный аналитик, редактор «Обновления» — обычно сдержанный, опытный рыночный профессионал — использует слово «потрясающе», чтобы описать то, что недавно произошло в высокотехнологичном NASDAQ Composite. Графики обновления также показывают, почему сравнение NASDAQ Composite и Value Line Composite на данном конкретном этапе важно для вас как инвестора.

перевод отсюда

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 6 )

Коррекция 30% 40% 50% 60%. На пенсию в 35??? Размечтались)))

- 25 августа 2020, 17:24

- |

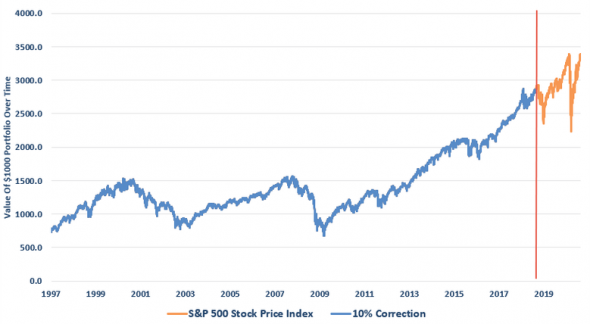

Коррекция 10%

Коррекция в 10% вполне приемлема для рынка в любое время. Однако инвесторы стали настолько самоуверенны на рынке, что даже при 10%-й коррекции будет себя чувствовать не лучшим образом. Но такое снижение не вызовет нарушения бычьего тренда и только отбросит рынок назад к октябрю 2019 года.

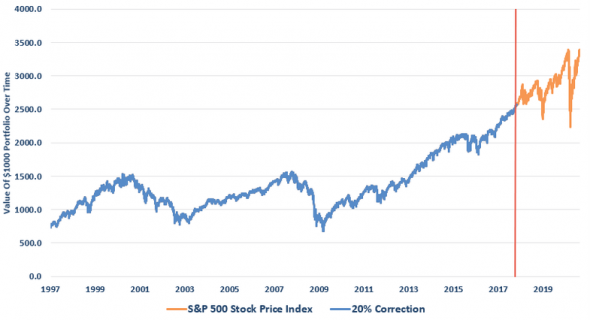

Коррекция 20%

( Читать дальше )

У "физиков" зашкаливает пессимизм.

- 25 августа 2020, 10:25

- |

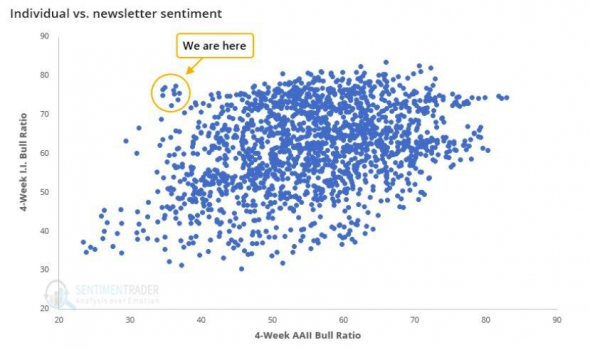

Не приходилось ли вам бывать в ситуации, когда и профессиональные рыночные аналитики демонстрируют крайнюю степень оптимизма, и сам рынок их поддерживает, постоянно обновляя новые максимумы, а вот лично вас что-то беспокоит и останавливает от покупок?

Как выяснил Sentimentrader, такое случается, хоть и не часто. На диаграмме выше по вертикали- уровень бычьих настроений в newsletters (обычно, платных подписках), который рассчитывает Investor Inteligence. По горизонтали- уровень оптимизма среди «физиков» (4-недельная средняя соотношения Быки/Медведи по опросам AAII).

Мы находимся в левом верхнем углу- авторы рассылок очень оптимистичны, а частные инвесторы- наоборот. Такое поведение частных инвесторов особенно удивительно на фоне исторических максимумов рынка и роста в течение 5 месяцев. Sentimentrader утверждает, что когда оптимизм в опросах «физиков» намного выше, чем в рассылках, рынок за этим чаще всего растет. Сейчас у «физиков» зашкаливает пессимизм. Интересно, кто окажется прав на этот раз?

Большинство аналитиков прогнозируют падение индекса S&P 500 после поражения Трампа на президентских выборах.

- 24 августа 2020, 22:53

- |

До выборов возможен рост индекса S&P 500 до 3600 после, ожидается возможная коррекция до 3000 или падение до 2000 .

Прогноз банка Голдман Сакс более оптимистичен с учётом корректировки цены на 20% больше, чем от предыдущего прогноза пару недель назад

( Читать дальше )

180* градусов. High to High. NDX, S&P500

- 24 августа 2020, 19:20

- |

Aug.24 is 180* от 19 Февраля 2020 --> 24 Августа 2020 (High to High)

NDX100 цель выполнена. 11728.

(11726 — точно 540* на колесе Ганна от закрытия 11 Августа, 10876 'gap up and go" )

NQ также выполнил цель 1.618

NQ is done 11722 = 1.618 ext Fibonacci from 11,430 breakout.

ESU20 цель НЕ выполнена --> 1.618= 3431.

NYSE Breadth is strong+1300. открытие +1800

Большинство акций на NYSE down and the most oversold c конца Июня 2020.

т.к. NYSE breadth была каждый день в течении 2 посл. недель негативной. почти каждый день.

Следовательно, мы можем подойти к THE most oversold since March 2020 уже в районе праздников в США. 4-6 Сентября. Достаточно будет 1-2х серьезных падений рынка.

VXX didn’t make new low this morning. The warning sign.

Завтра 25 Августа — ровно 33 года от ATH 1987 года. ( Перед market crush 1987, 19 октября). Не думаю, что завтра будет Глобальный разворот, но рынок will respect this date.

Лечение COVID-19 плазмой крови и S&P500.

- 24 августа 2020, 18:24

- |

В США министерство здравоохранения и соц. служб разрешило переливать больным COVID-19 плазму крови от уже переболевших людей. Правда эффективность этого метода лечения еще не доказана.

На этой новости Индекс S&P 500 вырос на 0,88% до 3426,92 пункта по состоянию на 17:20 мск. Высокотехнологичный индекс Nasdaq Composite растет на 0,84% — до 11 407,33 пункта.

Сектора потребительских товаров, технологий и коммуникационных услуг возглавили подъем в индексе S&P 500.

Кроме того, на настроения рынка положительно повлияла информация о том, что администрация Трампа рассматривает возможность ускоренного начала применения экспериментальной вакцины от COVID-19, разрабатываемой компанией AstraZeneca (LON:AZN) и Оксфордским университетом.

Сильный рост продемонстрировали акции компаний-производителей плазмы. Североамериканские биотехи Liminal BioSciences и ADMA Biologics прибавили 47% и 25,6% соответственно, а израильская Kamada — 16,1% по состоянию на 17:45 мск.

Вновь исторический максимум

- 24 августа 2020, 12:21

- |

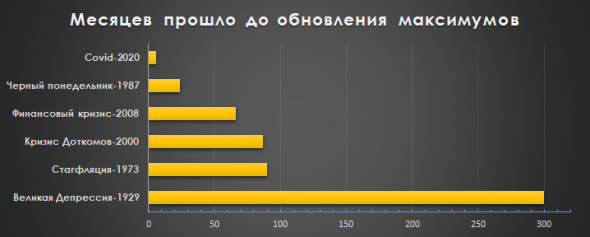

В пятницу американский индекс широкого рынка S&P500 закрылся выше значения 3397 пунктов, обновив исторический максимум от 19.02.2020. На это ушло ровно 6 месяцев. Это много или мало? Можно сравнить с несколькими громкими кризисами прошлого.

В марте падение было стремительным, фондовый рынок упал на 35% в рекордно короткие сроки, опередив в скорости падения даже «Чёрный понедельник» 1987 года (в совокупности, а не за 1 день). Это было настоящим стресс-тестом в том числе и для меня.

( Читать дальше )

Фондовый рынок США — время покупать акции?

- 24 августа 2020, 10:46

- |

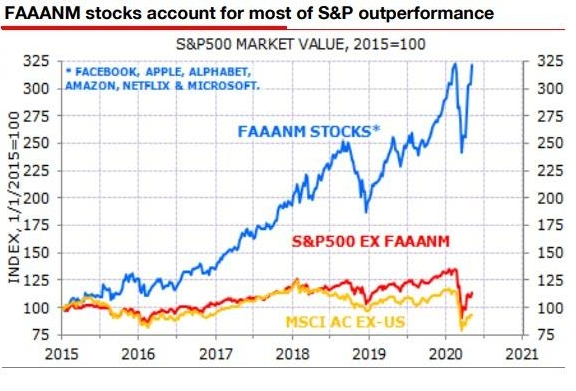

Думаю имеет смысл высказать несколько предположений о процессах, происходящих на фондовом рынке США. Ранее, я уже писал о том, что его динамика все в большей степени зависит от притока капитала в акции нескольких высокотехнологичных компаний («Рынок шести компаний»). Убери этот локомотив — и все начинает выглядеть совершенно иначе:

(Динамика американского фондового индекса S&P500 без компаний группы FAAANM (Facebook, Apple, Alphabet-Google, Amazon, Netflix и Microsoft) выглядит блекло.)

От безудержного роста последних лет не остается и следа, вялая динамика на фоне бесконечных мер монетарного (и фискального, спасибо Трампу) стимулирования. Индекс MSCI World без учета компаний США выглядит еще печальней.

Это подводит нас к простой мысли — фондовый рынок превращается в финансовую олигополию, где узкий круг транснациональных корпораций задает тон всем происходящим процессам. Причем рост капитализации уже этих компаний перестает быть только рыночным процессом и становится

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал

2 ТРИЛЛИОНА $

2 ТРИЛЛИОНА $