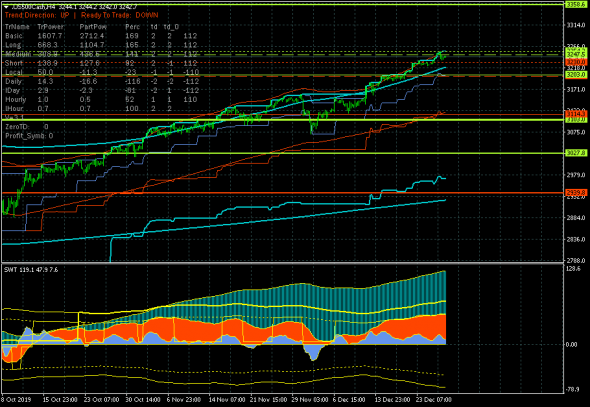

S&P500 фьючерс

Волновой анализ индекса S&P500

- 01 января 2020, 20:00

- |

Таймфрейм: 2H

Всё идёт по лонговому плану, озвученному ранее (https://vk.com/wall-124328009_15193). Но я в конце года закрыл все лонги по индексу. Всё дело в том, что минимальная структура для всего роста после треугольника в волне (4) укомплектована. Поэтому, возможно, на открытии буду пробовать брать небольшие шорты со стопом за исторический максимум.

Нисходящий подсчет начнёт получать подтверждения после пробоя вниз оранжевых уровней, а полное подтверждение наступит только после пробоя красного уровня, но тогда шортить уже будет поздновато.

Торговать вместе со мной индекс можно подписавшись на премиум канала в телеграме. Ну и по традиции приглашаю к обсуждению в телеграм-чат: http://t-do.ru/ew_chat

- комментировать

- ★1

- Комментарии ( 6 )

Десятилетие QE: «перевернет ли календарь» S&P 500?

- 30 декабря 2019, 15:27

- |

Среди всех «ярлыков» уходящего десятилетия, для корпоративной Америки и Уолл Стрит самым содержательным и характерным наверно будет «Десятилетие дешевого кредита».

Сюда вошли и низкие/отрицательные ставки и QE и даже налоговая реформа Трампа, что есть долг у будущих поколений (вспоминаем т.н. рикардианскую эквивалентность).

Корпорации США «блистали» на рынке корпоративных облигаций, без особого труда привлекая средства. Начиная с 2010 года компании ежегодно выпускали около 1 трлн. долларов облигаций, подсчитало агентство SIFMA. То есть в сумме более 10 трлн. за 10 лет. Оптимисты скажут, что и активы выросли на 10 трлн. но очевидно, что «справедливая стоимость» этих активов (т.е. благосостояние их обладателей) завязано на низких ставках, в условиях чего медленно, но верно формировался дефицит доходных активов. В композиции рынка облигаций инвестиционного уровня выросла с трети до половины доля долга, рейтинг которых лишь чуть выше «мусорных», что говорит о повышении риска на долговом рынке.

( Читать дальше )

S&P 500 под капотом - секторы США в картинках 27.12.19

- 30 декабря 2019, 12:48

- |

- uptrend 22

- downtrend 0

- sideways 11

Композиты секторов фондового рынка США построены по разбивке на секторы IBD. Графиков секторов 33, в конце добавлены ещё 3 графика, чтобы место не пропадало зря — Nasdaq composite, NYSE composite, Russell 2000.

Краткое руководство по использованию графиков

Краткое руководство по использованию таблиц

( Читать дальше )

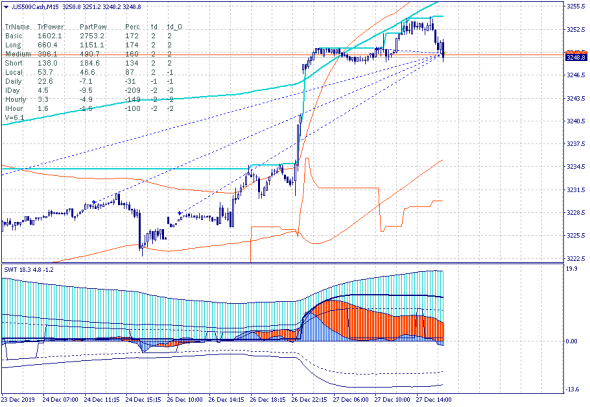

S&P 500. Локальная коррекция от нового максимума 3254.2.

- 30 декабря 2019, 10:29

- |

Предыдущая публикация:

Рынок прорвал верхнюю границу ключевого канала дневного тренда 3213.7-3234.2 и тестирует зону промежуточной цели локального роста на уровне 3247.5, прорыв которой продолжит восходящее движение в зону среднесрочной цели на уровне 3358.6.Сегодня:

Старшие тренды, начиная с локального и выше, в фазе восходящего движения. До появления признаков коррекции по локальному тренду придерживаемся безальтернативного сценария роста.

Рынок сформировал новое сопротивление дневного тренда на уровне 3254.2 и ушел на коррекцию локального тренда в ключевом канале 3230.0-3254.2.

Набранный объем лонгов закрыт в пятницу по признакам начала коррекции.

( Читать дальше )

Как пишет Тимофей в своей книге, если ты видишь развороты на рынке, то это и есть грааль...

- 29 декабря 2019, 16:02

- |

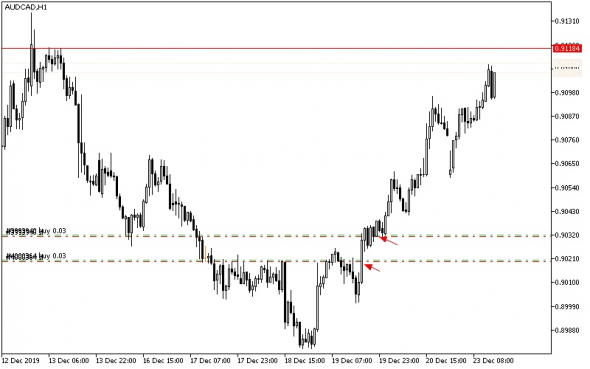

Приветствую друзья! Хочу поделиться с вами интересно отработанной сделкой.

Поехали:

1) изначально на графике наблюдался хороший такой, качественный медвежий тренд.

2) на определённом уровне, цена встретила сильного лимитного покупателя, на графике это область консолидации перед крайним рывком в низ. После того значит как разобрали этого лимитного игрока, цена с импульсом полетела в низ, но остановилась на следующем лимитном покупателе.

3) начало восходящего тренда — цена дала сильный импульс в верх, который сделал перехай от максимальных точек той самой консолидации, описанной во втором пункте. Если честно я подумал что это было просто вытряхивание, и приготовился продавать.

4) после перехая консолидации цена начала снижаться, но как то не уверенно и робко. Логика простая, если бы это было действительно вытряхивание, и крупняк вышибал стопы, то цена моментально бы завалилась ниже, что бы никто тупо не успел сообразить что произошло. а в данной ситуации цена снижалась на малой волатильности. В этот момент я понял, что продаж тут нет, и это коррекция.

( Читать дальше )

S&P500. Прогноз от Мюнхгаузена. Продолжение - 2.

- 28 декабря 2019, 04:14

- |

И именно тогда в июле 2019 года мне довелось опубликовать на Смартлабе заметку, посвященную дальнейшему наиболее вероятному движению индекса S&P500.

Вот эта заметка:

S&P500. Прогноз от Мюнхгаузена.

В той июльской заметке было сделано весьма дерзкое предположение о том, что индекс S&P500 способен продолжить рост к отметке 3350 пунктов.

Там же было приведено графическое обоснование этого предполагаемого движения.

Вот тот самый июльский «сказочный» график:

С момента публикации вышеуказанной заметки прошло чуть меньше шести месяцев.

Сейчас график индекса S&P500 выглядит вот так:

( Читать дальше )

Trumponomics: S&P 500 - вечный двигатель и его природа

- 27 декабря 2019, 21:51

- |

Почему рынок столь иррационален? В чем секрет такого значительного роста последнего времени? Неужели, дед и в правду волшебник...

Разберем подробнее. Одна из главных причин — это конечно же неQE от г-на Пауэлла и снижение ставки ФРС, а вторая — которая является больше логическим следствием первой — это накопленное корпорациями огромное количество cash-а, возможность привлечения дармовых денег и продолжающиеся buyback-и, растущие в геометрической прогрессии показатели PEG — price earnings growth.

Глядя на график соотношения цены к прибыли можно смело «плюнуть» в лицо тому, кто заявляет о сбалансированности рынка, дешевых ценах и перспективах дальнейшего роста показателей эффективности в 2020 г., кстати, since last time об этом не говорит только ленивый судя по прогнозам западных инвест-домов и топ-банков. Это самый дорогой рынок в истории исходя из показателя PEG.

( Читать дальше )

E-mini S&P 500 результаты за декабрь и 2019 год.

- 27 декабря 2019, 17:54

- |

Результаты за декабрь — 37 пунктов на 1 контракт.

За 2019 год — 1109 пунктов на 1 контракт.

1 пункт = 50$.

По вопросам сотрудничества в личку.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал