S&P500 фьючерс

Немного о пузыре 1999-2000

- 20 января 2021, 18:54

- |

В 1995 г. индекс S&P 500 взлетел на 38%. Резкий рост последовал за четырьмя годами стабильного повышения рынка.

В этот год известные всем Рэй Далио (Bridgewater Associates) и Питер Линч (Fidelity Magellan Fund) сократили риски и начали предупреждать инвесторов о пузыре.

Затем с S&P 500 случилось это:

1996 +23%;

1997 +33%;

1998 +28%;

1999 +21%.

За тот же период NASDAQ показывал в среднем около 40% годовых.

Телеграм канал: https://t.me/TradPhronesis

- комментировать

- ★1

- Комментарии ( 0 )

Граальчик

- 20 января 2021, 18:44

- |

Конечно, можно не париться этой ерундой и тупо держать индекс, пока владельцы американского банковского картеля «ФРС» майнят доллары, как бешенные свиньи. Эти старики убьют любого, кто создаст им угрозу. В частности, Трампа уничтожают не за Капитолий, а за то, что кашлял на ФРС. В свое время Кеннеди тоже покашлял и с ним порешали вопрос. С тех пор презики США боялись даже улыбаться в сторону ФРС. В частности, недавно назначенный презиком полоумный Байден уж точно не скажет ни слова про ФРС следующие 4 года.

S&P 500, что будет с рынками дальше?

- 20 января 2021, 17:33

- |

S&P 500, что будет с рынками дальше?

📈 S&P500: рост продолжится

- 20 января 2021, 15:23

- |

🕘 Время просмотра ~6 мин.

Детальный аналитический обзор по основным валютным парам рынка Форекс, фондовым индексам S&P 500 и DJIA 30, криптовалютной паре BTC/USD, золоту, а также нефти марки WTI и природному газу смотрите далее на YouTube-канале.

( Читать дальше )

V - образное, переходящее в дефляцию W - образную

- 20 января 2021, 14:39

- |

Автор: MURRAY GUNN

Данные по занятости населения намекают на ещё один спад.

Ещё в апреле прошлого года после стабилизации финансовых рынков все гадали, каким будет восстановление. Одни говорили, что это будет V — образное восстановление, другие — W — образное, а третьи говорили о L — образном восстановлении. Некоторые улетевшие даже говорили о восстановлении в виде знака квадратного корня (√) — частичное восстановление, значительное снижение, затем очень сильное повышение. Оказалось, что это К — образное восстановление.

К — образное восстановление произошло в реальной экономике: «богатеи» извлекли выгоду из более высоких цен на активы, а «малоимущие» пострадали от увольнений. V — образная форма прослеживалась на многих фондовых рынках, но также мы увидели её подобие и в сфере занятости, которая резко восстановилась в США.

Однако вчерашние данные о занятости показали, что восстановление может прекратиться и количество первичных заявок на пособие по безработице будет намного выше, чем ожидалось. Как показано на графике ниже, 4-недельная скользящая средняя количества заявок на пособие по безработице имеет тенденцию к повышению с конца ноября. Более того, данные по продолжающимся заявкам показывают, что безработица всё более укореняется. Это может быть намёком на структурные изменения в экономике.

( Читать дальше )

2 триллиона стимулов - это много или мало для США?

- 20 января 2021, 10:06

- |

Давайте ка порассуждаем пакет стимулов на 2 триллиона долларов — слишком много ли это для США?

Есть страна такая, США. Можно сказать что страна эта не мелочится и помогает своим гражданам экономически довольно широкими мазками.

Экономической помощи не бывает слишком много, скажите Вы. Но США могут переступить и эту черту, предложив своему населению новый пакет стимулов на 2 триллиона долларов.

Как правило похожие меры поддерживаются многими правительствами и других стран. Так как не возможно приказать экономике закрыться, в ожидании, что все эти меры будут соблюдаться обществом, этом не оказывать никакой замещающей помощи.

Блокировка экономики без компенсаций выпадов доходов быстро приведёт к масштабным беспорядкам. Компенсацией правительства государств «покупают» преданность и понимание граждан.

( Читать дальше )

S&P 500

- 20 января 2021, 09:52

- |

Волна V может формироваться по структуре конечной диагонали, которой ожидается внутренняя субволна [4], которая должна снизиться до 3640-3650 пунктов, после чего будет еще один исторический максимум, а затем большой разворот с пробоем 3200 пунктов, а затем 2200-2300 пунктов.

Второй вариант допускает то, что сейчас идет формирование волны [5] of V of (V), волна [5] формируется по структуре конечной диагонали, где началась малая внутренняя волна v, которая установит исторический максимум, а затем уже масштабный разворот.

( Читать дальше )

Есть ли пузырь в технологическом секторе США? Nasdaq. S&P 500

- 19 января 2021, 22:01

- |

Тревожный рост инфляции

- 19 января 2021, 20:00

- |

Финк не согласился с мнением Председателя ФРС Джерома Пауэлла, высказанным на прошлой неделе, что еще слишком рано говорить о внесении каких-либо изменений в мягкую денежно-кредитную политику центрального банка, включая его программу покупки облигаций на 120 миллиардов долларов в месяц. Финк заявил: «Сейчас рынок облигаций начинает говорить, что мы будем наблюдать рост инфляции через шесть-12 месяцев…

Если форвардная кривая доходности облигаций верна, можно ожидать, что через девять или 12 месяцев, по крайней мере, ФРС и другие центральные банки начнут переоценивать свою денежно-кредитную политику». Стоит еще вспомнить, что предполагаемый будущий министр финансов США Йеллен на прежнем посту ФРС отличилась тем, что настояла на резком повышении процентных ставок незадолго до текущей рецессии. Довольно серьезные заявления!

( Читать дальше )

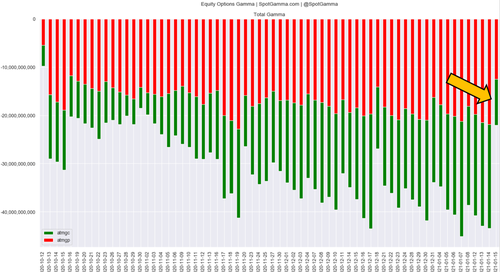

Индекс S&P: схлопывание опционных позиций вызывает «потенциал высокой волатильности»

- 19 января 2021, 19:35

- |

Как предупреждает SpotGamma, рынки вступают в период с потенциалом высокой волатильности: Это создает волатильность, поскольку по мере того, как истекает срок действия крупных опционов, они закрываются и/или дилеры, у которых они исполяются, вынуждены прибегать к корректировке крупных хеджей. Существует множество данных, позволяющих предположить, что основная часть операций с отдельными акциями — это длинные коллы, и на основании этого мы считаем, что у дилеров (которые шортят коллы против покупки акций) есть длинные позиции по акциям для продажи. Как видно из графика ниже, после месячных OPEX за 11/20 и больших за 12/20 квартальных OPEX наблюдалась слабость ...

Как предупреждает SpotGamma, рынки вступают в период с потенциалом высокой волатильности: Это создает волатильность, поскольку по мере того, как истекает срок действия крупных опционов, они закрываются и/или дилеры, у которых они исполяются, вынуждены прибегать к корректировке крупных хеджей. Существует множество данных, позволяющих предположить, что основная часть операций с отдельными акциями — это длинные коллы, и на основании этого мы считаем, что у дилеров (которые шортят коллы против покупки акций) есть длинные позиции по акциям для продажи. Как видно из графика ниже, после месячных OPEX за 11/20 и больших за 12/20 квартальных OPEX наблюдалась слабость ...( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал