S&P500 фьючерс

Сейчас Nasdaq пойдет раскапывать дно

- 12 мая 2021, 17:33

- |

Официальная инфляция (CPI) в США в апреле подскочила на 4,2% — рекорд с 2008, core CPI — рекорд с 1996

Потребительские цены (индекс CPI) в США в апреле подскочили на 4,2% относительно того же месяца прошлого года, свидетельствуют данные министерства труда страны.

Таким образом, инфляция ускорилась по сравнению с 2,6% в марте и достигла максимальных темпов более чем за двенадцать лет — с сентября 2008 года.

Аналитики в среднем прогнозировали подъем на 3,6%, сообщает Trading Economics.

Признаки усиления инфляции в США оказали давление на рынок на этой неделе, отмечает Dow Jones. Инвесторы опасаются, что для сдерживания инфляции Федеральная резервная система (ФРС) может повысить краткосрочные процентные ставки раньше, чем планировалось. Однако, по мнению ряда представителей американского ЦБ, экономика по-прежнему нуждается в поддержке со стороны низких ставок.

- комментировать

- Комментарии ( 0 )

БУДЕТ ЛИ СЕГОДНЯ SP500 МИНУС 5 ПРОЦЕНТОВ?

- 12 мая 2021, 15:43

- |

как возможный рост ставок повлияет на индексы

- 12 мая 2021, 11:05

- |

посчитаем по DCF , хотя все равно как считать, результаты схожие будут(потому что ставка в знаменателе всегда)

для ммвб

ставка индекс

5 3666

6 3055

7 2618

8 2291

9 2036

10 1833

для сипи

10Y индекс

1.6 4145

2.5 2652

3.5 1894

конечно рынок сразу скорее всего не полностью отреагирует, только после первых отчетов )

Важный момент по США

- 11 мая 2021, 19:44

- |

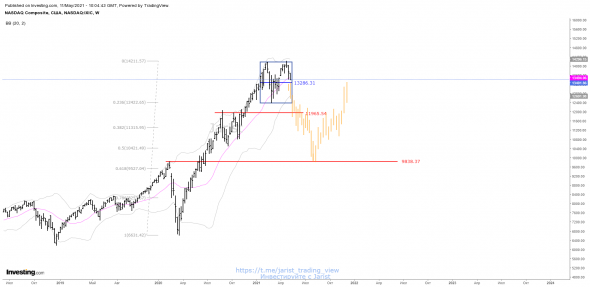

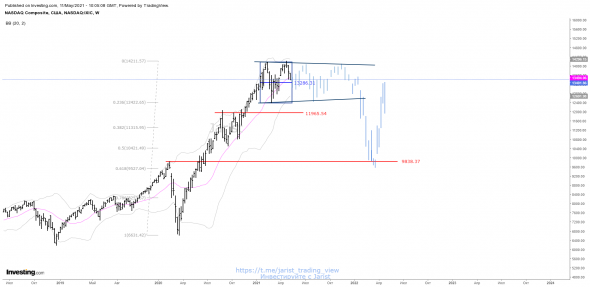

NASDAQ. Среднесрочный прогноз

- 11 мая 2021, 13:18

- |

На графике высокотехнологичного индекса NASDAQ сформировалась разворотная формация похожая на паттерн «1-2-3 разворот» или «Двойную вершину»

Дальнейшее движение графика может пройти по двум сценариям:

Первый

Индекс продолжит падение и скорректируется до уровня пика 2020 года 9838,37 и составит около 60% коррекции по Фибоначчи

Второй

Индекс продолжит боковое движение и сформирует треугольную консолидацию с последующим выходом ниже тоже вплоть до уровня 9838,37

( Читать дальше )

А вдруг 2020 это всё?

- 10 мая 2021, 19:46

- |

А вдруг вся фигня с «ковидом», карантины и истерия были ради того чтобы напечатать 7 триллионов долларов, провести массовые тесты на использование РНК технологий для изменения людей, ну и чуть сбить потребление среднего класса на западе? Вдруг мы просто увидим инфляцию по 10-30% и всё. Никаких армагеддонов на рынке и возможности закупиться по вкусным ценам?

Что общего у S&P 500 и собаки Павлова?

- 07 мая 2021, 20:49

- |

Немного рассуждений по рыночной ситуации.

Американский индекс S&P 500 сегодня вновь обновил исторический максимум. За 8 лет, предшествующих кризисному 2020 году, индекс S&P 500 вырос на ~150%, а с мартовского дна прошлого года его рост к текущему дню уже составляет >92%. Рост всего за ~1 год сопоставим с периодом предыдущего роста за много лет.

Наблюдаемая картина напоминает мне эксперимент с «собакой Павлова»:

— наблюдаемый сейчас рост аномален с точки зрения темпа и игнорирования «плохих» новостей. Коррекции, которые были за последние 14 месяцев – легкий «шум» на графике в размере 10% и 8% падения в сентябре и октябре соответственно;

— за время пандемии на рынок пришло очень много новичков по всему миру, которые не видели на своих деньгах ни кризис 2008г., ни даже более-менее серьезную коррекцию в 2018г. У многих практически на уровне рефлекса успело сформироваться убеждение: «любая просадка обязательно и быстро будет выкуплена, а максимумы переписаны». На любую новость – хорошую или плохую – рост продолжается. Поэтому алгоритм поведения на рынке всегда один – «buy the dip» (выкупай просадку).

( Читать дальше )

Новости из США поддерживают ралли на фондовых рынках

- 07 мая 2021, 18:12

- |

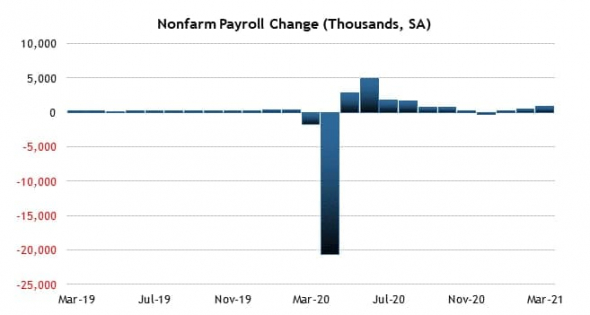

Сегодня вышла статистика по безработице и по занятым в несельскохозяйственной отрасли за апрель. Безработица неожиданно немного выросла по сравнению с предыдущим месяцем, а занятость увеличилась значительно меньше прогноза.

Казалось бы, это плохие новости для фондового рынка, однако сейчас это воспринимается как аргумент в пользу продолжения финансового стимулирования.

Кроме того, вчера президент США Джо Байден заявил, что корпоративный налог может быть повышен с 21% до 25%, а не до 28%, как планировалось изначально.

Рынок отреагировал бурным ростом: S&P 500 установил очередной исторический максимум, превысив отметку 4230; индекс доллара DXY опустился на минимальный с февраля уровень.

Наш Телеграм канал: MOEX Stocks

Китай падает, ждем падения ES500

- 07 мая 2021, 16:27

- |

⚡️⚡️⚡️Уровень безработицы повысился с 6,0%, до 6,1%, что также не соответствует консенсус-прогнозу в 5,8%. А если рынок теряет рабочие места, значит спрос слабеет, но рынок пошёл по тренду, почему? Дело в том, что спрос поддерживается ростом зарплат, который показал рост на 0.7% в несельскохозяйственном секторе. В итоге рост зарплат, компенсировала потерю рабочих места. В итоге спрос вырос в годовом выражение.

🔺Сферы, которые потеряли рабочие места, это службы временной помощи (-111 тыс.): Службы поддержки бизнеса (-15 тыс.); курьеры (-77K) и производство (-18K)

🗣Ключевой вывод из отчета заключается в том, что он свидетельствует о том, что экономика набирает обороты в результате роста инфляции.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал