S&p500

☑️ Рекомендации по Америке на 08.06.2023

- 08 июня 2023, 08:11

- |

❗️❗️❗️Напоминаю, в данном посте ТЕХНИЧЕСКИЕ ЗАКРЫТИЯ ИНСТРУМЕНТОВ А НЕ ПРИЗЫВ К ДЕЙСТВИЮ!!!. Без совокупности факторов эта рекомендация не несет в себе смысла!!

( Читать дальше )

- комментировать

- Комментарии ( 0 )

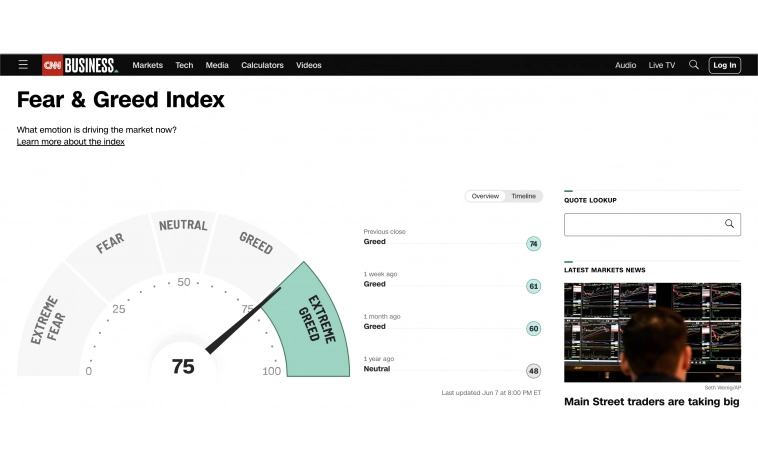

Экстремальная жадность в американских акциях

- 08 июня 2023, 07:17

- |

Наш телеграмм канал: https://t.me/take_pr

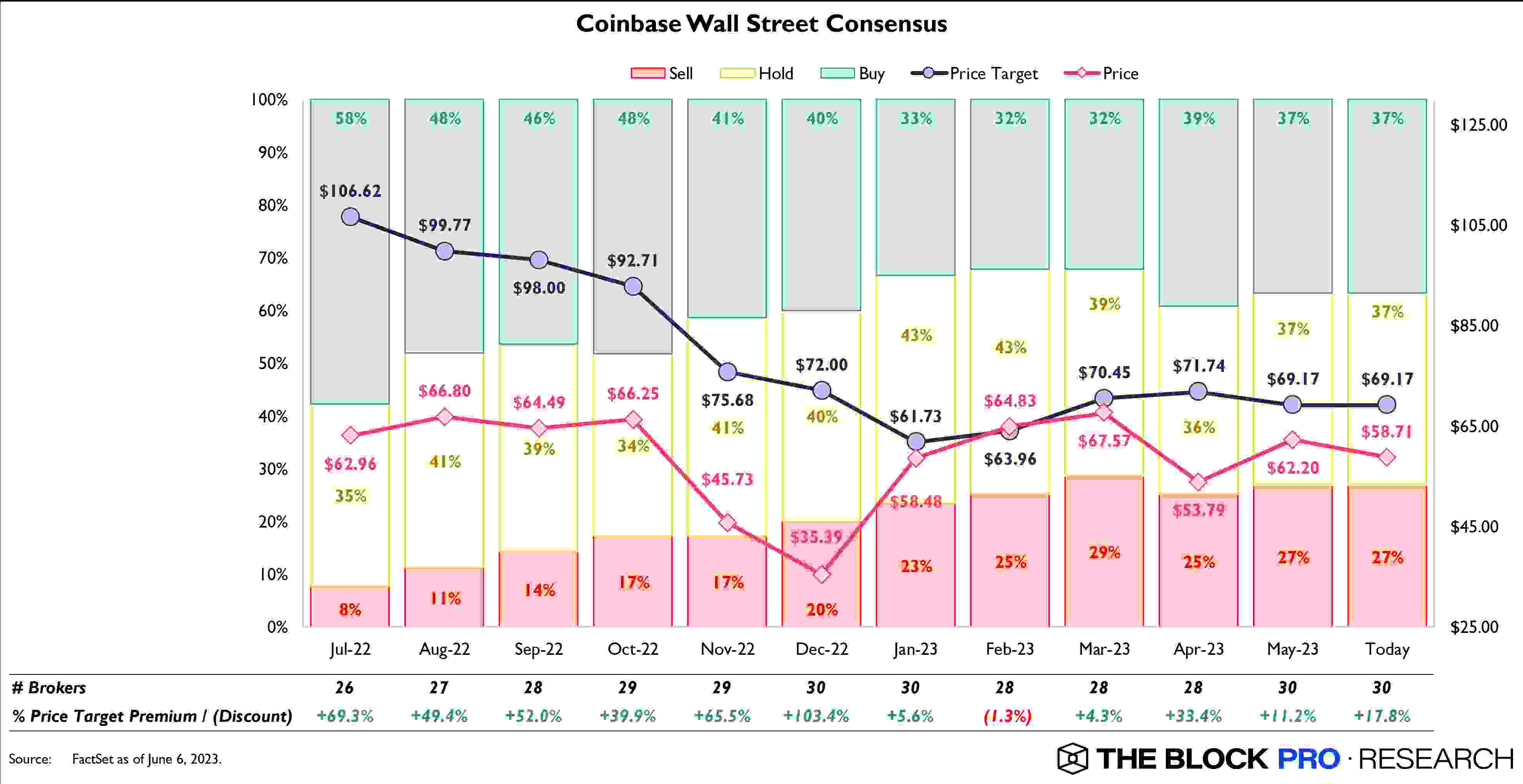

Игроков Уолл-стрит не удивил иск SEC против биржи Coinbase

- 07 июня 2023, 08:07

- |

Аналитики Уолл-стрит не были удивлены крупным судебным иском Комиссии по ценным бумагам и биржам США против Coinbase, о котором было объявлено во вторник.

Иск SEC против Coinbase был хорошо освещён и не должен был вызывать удивления, — отметил аналитик по фондовому рынку Berenberg Capital Markets Марк Палмер.

Криптоисследователь из Needham & Company Джон Тодаро выразил аналогичное мнение:

После уведомления Уэллса и закрытия Kraken своего бизнеса по стейкингу в США в начале этого года это было весьма вероятно.

И, несмотря на иск, аналитики по-прежнему оптимистичны в отношении акций Coinbase. По данным The Block Research, средняя целевая цена COIN составляет $ 69,17, поднявшись с январских $ 61,72. Кроме того, 37% аналитиков рекомендовали покупать акции даже 5 июня, в январе их было 33%.

Палмер отметил, что рейтинг компании сохраняется, хотя и находится на пересмотре. Он добавил, что потенциал роста будет связан с выходом Coinbase за пределы США.

Тодаро из Needham добавил, что рынок должен следить за возможным делистингом COIN или прекращением определённых направлений бизнеса, однако это скорее неожиданный сценарий.

( Читать дальше )

Банковский кризис ещё впереди? | TD Securities

- 06 июня 2023, 12:29

- |

▫️ Согласно банковским данным FDIC за 1 квартал 2023 года, нереализованные убытки сократились с 618 миллиардов долларов в 4 квартале 2022 года до 516 миллиардов долларов в 1 квартале 2023 года (см. график 1). Это снижение может быть связано как с падением доходности по сравнению с максимумами цикла, так и с крахом SVB и Signature. Хотя снижение нереализованных убытков является положительным признаком, важно отметить, что сохранение убытков и увеличение банковских заимствований из системы FHLB и BTFP ФРС свидетельствуют о том, что ситуация по-прежнему сложная. (см. графики 2 и 3).

▫️ Вполне вероятно, что банки будут сталкиваться с продолжающимся давлением на свои доходы из-за увеличения стоимости финансирования, что уже оказывает влияние на их маржу прибыли (см. график 4). Кроме того, в этом году банки потеряли депозиты в размере 850 млрд долларов США, и, несмотря на то, что с начала года денежные средства получили приток в размере 683 млрд долларов США, ожидается, что отток депозитов продолжится.

( Читать дальше )

🏦 Понимание активов и пассивов американских банков 🇺🇸

- 05 июня 2023, 13:23

- |

Банковский сектор США насчитывает более 4000 банков.

На инфографике показаны депозиты, займы и другие активы и пассивы, составляющие совокупный баланс банков США.

Поскольку банковский сектор находится в центре внимания после краха Signature Bank, SVB и FRB, понимание активов и пассивов, составляющих балансы банков, может дать представление о том, как они работают и почему иногда терпят неудачу.

1️⃣ Активы: Строительные блоки бизнеса банков

Здоровый портфель активов, состоящий из сочетания кредитов, а также долгосрочных и краткосрочных ценных бумаг, имеет важное значение для финансовой стабильности банка, особенно с учетом того, что активы, не выставленные на продажу, могут иметь более низкую стоимость, чем ожидалось, в случае досрочной ликвидации.

По состоянию на 4 квартал 2022 года банки США генерировали средний процентный доход в размере 4,5% по всем активам.

◻️Кредиты

Кредиты являются основными активами, приносящими доход банкам, и составляют 53% активов, которыми владеют банки США.

( Читать дальше )

Всё больше медведей на Уолл-Стрит | Bank of America

- 05 июня 2023, 11:17

- |

▫️ Сдвиг в сторону сигнала «покупать»

— Индикатор стороны продаж (SSI) отслеживает среднее рекомендуемое распределение акций американскими стратегами sell-side. В мае он снизился на 22 б.п. до 52,5% (см. график). SSI все еще находится на территории «нейтрального» диапазона, менее предсказуемого, чем экстремальные пороги «покупать» или «продавать». Но после снижения курса акций в этом месяце индекс SSI находится всего в 1,1 пункта от того, чтобы вызвать сигнал «Покупать» (самый близкий к сигналу «Покупать» за последние шесть лет).

▫️ Медведи на Уолл-стрит — это хорошо

— Консенсус-прогноз Уолл-стрит по распределению акций является надежным противоположным индикатором. Другими словами, это был «бычий» сигнал, когда стратеги Уолл-стрит были настроены крайне «медвежьи», и наоборот. Сегодняшний SSI дает ожидаемую ценовую доходность +16% в течение следующих 12 месяцев, что позволит S&P 500 достичь уровня 4600 к концу года и ~4900 через 12 месяцев.

— Исторически, когда SSI был таким же низким или ниже, 12-месячная форвардная доходность S&P 500 была положительной в 94% случаев (против 81% в целом), а медианная 12-месячная доходность составляла 21%.

( Читать дальше )

Опрос Bloomberg: Главный финансовый риск года — растущие долги регионов Китая

- 05 июня 2023, 10:42

- |

Наиболее часто упоминаемые азиатскими инвесторами финансовые риски на этот год

Механизмы финансирования местных властей Китая (local government financing vehicles, LGFV) заняли первое место по числу упоминаний в качестве главного финансового риска на этот год в опросе 53 экономистов, управляющих активами и стратегов, который провело агентство Bloomberg. Эти эксперты работают в различных финансовых институтах от суверенных фондов до банков и пенсионных фондов.

Следующими главными финансовыми рисками в порядке убывания были названы ипотечные облигации и займы, суверенные облигации стран пограничных рынков, стресс в секторе проектного финансирования Южной Кореи и японские банки (см. рисунок выше). Что касается японских банков, то здесь инвесторы обеспокоены большим объемом облигаций развивающихся стран на их балансах.

LGFV — ключевой способ финансирования публичных инфраструктурных проектов, а также рынка недвижимости в Китае. По данным S&P Global Ratings, по состоянию на конец 2022 года объем непогашенных долгов в этой сфере достиг 46 трлн юаней ($6,5 трлн), из которых рекордные 4,3 трлн юаней погашаются в этом году.

( Читать дальше )

Вводная на открытие недели

- 05 июня 2023, 00:25

- |

Открываем неделю решением ОПЕК+ о сокращении добычи нефти.

Саудовская Аравия сократит добычу сырой нефти дополнительно на 1 млн баррелей в сутки как минимум в июле в дополнение к существующим сокращениям добычи.

Министр энергетики Саудовской Аравии принц Абдулазиз бин Салман на вопрос о том, будет ли продление сокращения добычи на более длительный период ответил, что он не хочет лишать рынки сюрприза.

Дополнительное сокращение снизит добычу в Саудовской Аравии ниже 9 миллионов баррелей в день впервые за более чем десятилетие.

В целом, это было главным решением ОПЕК+, все остальное – танцы со статистикой.

Добровольные сокращения добычи нефти продлены до конца 2024 года, при этом были снижены квоты на 2024 год для Анголы, Нигерии, Азербайджана, Малайзии, Конго и еще нескольких стран, но они и так их не выполняли.

ОАЭ получила приз – повышение квоты на 200К барр/сутки, она же кинула камень в огород РФ, заявил, что есть расхождения между разными источниками о реальных уровнях добычи РФ.

( Читать дальше )

SP500 mini

- 04 июня 2023, 09:41

- |

Сиплый преодолел отметку 4256 пунктов. Ждете сигнала?

Short!

Рискованно облажаться, если я окажусь не прав. Попробую написать лишь один вариант

Индекс S&P 500 на позитиве прёт вверх! Но расслабляться не стоит.

- 03 июня 2023, 15:04

- |

S&P500 | W график — тренд ВВЕРХ (условие смены тренда — пробитие 4114.00)

Инфо: снятие рисков по дефолту США в моменте — позитив для рынка, но нужно помнить, что высокая ключевая ставка продолжает давить на компании и про риск рецессии забывать не стоит. Но, пока тренд не сломлен, едем вверх. Подробный обзор на YouTube канале!

TRANSLATE with( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал