S&p500

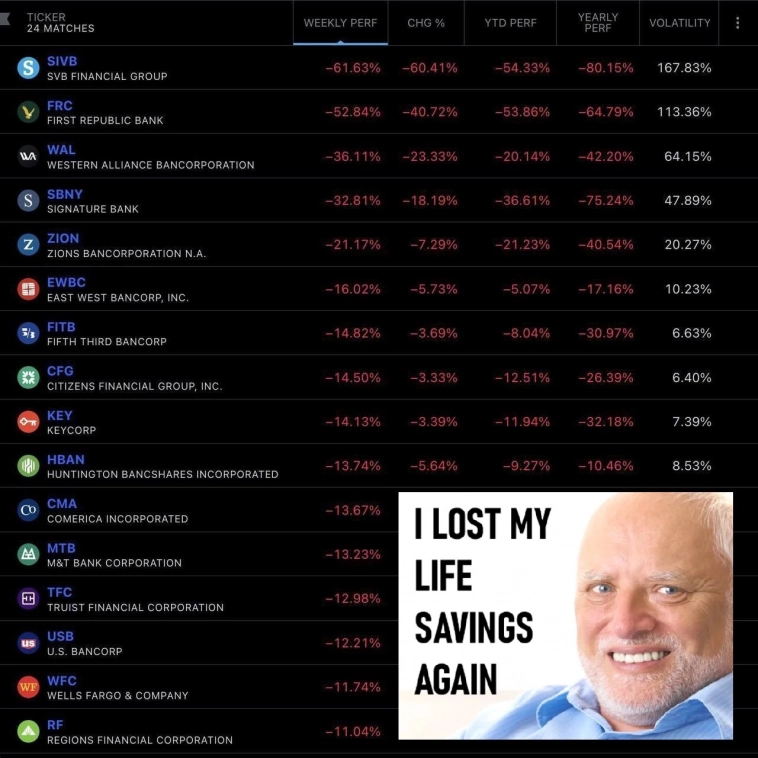

⚡️ Американская финансовая система "трещит по швам"? Мысли и идеи по банковскому сектору Штатов.

- 11 марта 2023, 15:29

- |

Немного новостей из-за океана про текущие перипетии

финансовой системы. Ситуация, прямо скажем — не комильфо.

«Если большая часть клиентов одновременно потребует возвращение своих вкладов назад — банк просто обанкротиться» предупреждал известный американский финансист, по совместительству инвестор-миллиардер — Рэй Далио. Сейчас мы видим это на практике в США 📉

Первая весточка перегрева текущей агрессивной политикой ФРС прочувствовал на себе банк Silicon Valley Bank, объявив о свом банкротстве в конце этой неделе. Дорогие кредиты больно бьют по всему финансовому сектору. Но есть и другие проблем.

Silicon Valley Bank — один из главных кредиторов для технологических стартапов, расположенный в Калифорнии 🏛💰

В 2022 году капитализация банка достигла $40 млрд, он был 16-м банком США по размеру активов, и вроде бы ничего не предвещало беды, но клиенты начали массово забирать средства после начавшихся проблем у Silvergate, банка, работавшего с криптокомпаниями.

( Читать дальше )

- комментировать

- Комментарии ( 1 )

Обзор рынков за неделю.

- 11 марта 2023, 12:19

- |

Всем привет! Вашему вниманию обзор рынков за неделю. Приятного просмотра.

*Не является индивидуальной инвестиционной рекомендацией.

Источник: https://t.me/take_pr

Ух ты, а в СИПИ то всё лучше и лучше показывает представления... уже что то интересненькое

- 10 марта 2023, 21:38

- |

О падении американских банков или далеко до кризиса

- 10 марта 2023, 21:13

- |

В августе 2007 года (!) банк Bear Stearns оказался в центре кризиса ипотечного кредитования. На то время он являлся пятым по величине инвестиционным банком США. В результате два хедж-фонда под его управлением потеряли на инвестициях в ипотечные облигации почти все деньги клиентов ($1,6 млрд), что вызвало панику на фондовом рынке.

Однако в октябре 2007-го (!) индекс S&P500 установил новый исторический максимум. И с этого момента начал свое падение.

А самый драматический момент кризиса был в сентябре 2008-го (!):

Важным событием в обострении кризиса стало банкротство Lehman Brothers 15 сентября 2008 года (!). Котировки на фондовых рынках резко снизились в течение 2008 года и в начале 2009 года.

Вывод. От нынешних событий с банками до серьезных потрясений ещё далеко.

BofA считает, что эра низкой инфляции закончилась, и впереди еще большее укрепление доллара — Bloomberg

- 10 марта 2023, 15:20

- |

По словам стратегов Bank of America Corp., из-за жесткого ценового давления центральным банкам будет труднее оставаться приверженными текущим целям инфляции, что с этого момента будет базовым драйвером для валютных рынков.

Сильные отчеты по рынку труда и инфляции укрепляют веру некоторых в то, что более высокое ценовое давление сохранится, и что доверие центральных банков поставлено на карту в попытке укротить инфляцию до ожидаемых целей. По словам Афанасиоса Вамвакидиса, главы BofA по валютной стратегии G-10, при положительной корреляции между инфляцией и развитыми валютными рынками существует риск дальнейшего укрепления доллара.

Он сказал, что чиновники, готовые сделать все возможное для достижения своей цели, увидят, что их валюты укрепятся больше всего, добавив, что эра низкой инфляции закончилась.

В то время как закрепление инфляции на целевом уровне было принципом денежно-кредитной политики с 1990-х годов, цель в 2%, принятая крупными центральными банками, включая Федеральную резервную систему, стала предметом нового научного изучения по мере роста цен.

( Читать дальше )

Спрос на доллары США на рынках валютных деривативов вырос до самого высокого уровня с середины декабря — обвал банковских акций США вызвал волну Risk-Off

- 10 марта 2023, 13:12

- |

Трехмесячные спреды кросс-валютных свопов по паре евро/доллар снизились до -17 базисных пунктов, что является максимальным показателем с 14 декабря, отражая рост спроса на деньги. В последний раз они торговались на уровне -14.

Индекс европейских банков приближался к крупнейшему однодневному падению с июня прошлого года, так как акции крупнейших кредиторов региона упали в связи с резким снижением стоимости крупнейших кредиторов Уолл-стрит в четверг.

www.nasdaq.com/articles/dollar-demand-picks-up-sharply-as-turmoil-in-banks-rattles-investorsЗдесь вам не Америка!

- 10 марта 2023, 12:11

- |

Есть хороший мем: «мыши кололись, плакали..., но продолжали грызть кактус». А может мы-мыши наконец сгрызём все колючки и доберёмся до сочной мякоти? 😉 Главное чтобы кактус не оказался пустым или ядовитым… 🌵😡

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал