SBRF

Чего будет с ценой на Сбер в период апрель-июнь 2019 года после набсовета, ГОСА и отсчечки

- 06 апреля 2019, 12:12

- |

Всем привет!

Сегодня попробую разобраться, что ждать от цены на акцию Сбербанка и фьючерс SBRF-6.18. Причина — по ошибке сижу в шортах по июньскому фьючу по цене 19 960. На все плечи. Надо понять как действовать.

Варианты такие:

1. Закрыть позу с убытком прямо сейчас (откат к цене 19 960 крайне маловероятен, перенос позиции стоит 16% годовых, контанго..).

2. Закрыть позу с убытком на откате вниз.

3. Дождаться отката и закрыться в ноль.

4. Усредниться в ожидании разворота.

На цену значительным образом повлияют вот эти предстоящие события.

16 апреля — заседание Наблюдательного совета Сбербанка, рассмотрение вопроса дивидендов

24 мая — годовое общее собрание акционеров, отсчека должна быть до 14.06 (не позднее 20 дней после ГОСА).

до 14 июня — отсечка

21 июня — экспирация фьючерса SBRF-6.19 (19 марта до экспирации SBRF-3.19 упал SBRF-6.19 на 400 пунктов smart-lab.ru/blog/528805.php)

По прошлому году — дивы за 2017 год — хронология ключевых событий:

17 апреля — заседание Наблюдательного совета Сбербанка, рассмотрение вопроса дивидендов

8 июня — годовое общее собрание акционеров

22 — экспирация SBRF-6.18 (в том году была до отсечки)

26 июня — отсечка

Прошу подключиться к диалогу в комментариях

- комментировать

- Комментарии ( 10 )

Сберище

- 20 марта 2019, 14:18

- |

Цель Сбера — к 9 апреля взять рубеж 9 апреля.

Не является рекомендацией… вообще ничем не является))

Как определить коррекцию тренда

- 26 ноября 2018, 12:09

- |

В данном видео покажу, как определить разворотную точку с точностью до пункта.

Прибыль в сделке +2500 руб.

( Читать дальше )

Что объединяет тысячи слившихся трейдеров?

- 12 ноября 2018, 12:18

- |

Убыточная сделка — 490 руб.

Прибыльная сделка + 3 150 руб. (Соотношение риск/профит 1к50)

А так же затрону тему тех.анализа и расскажу почему большинство сливает на бирже. Но поймите правильно, я не говорю, что классический тех.анализ не работает. Но вероятность того, что у Вас что-то получится крайне мала. Десятки тысяч трейдеров приходят на рынок, начитавшись книг по тех анализу пытаются делать тоже самое, что и их предшественники. Есть ли смысл торговать по той же схеме, что и тысячи уже слившихся трейдеров? Не вы первый, не вы последний.

Сигналы по открытию позиций для фьючерсов RTS, SBRF, BR

- 08 ноября 2018, 13:07

- |

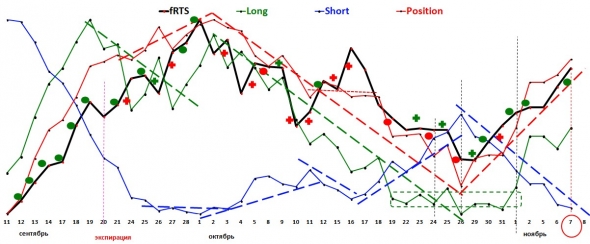

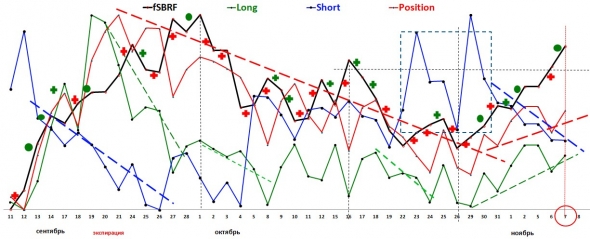

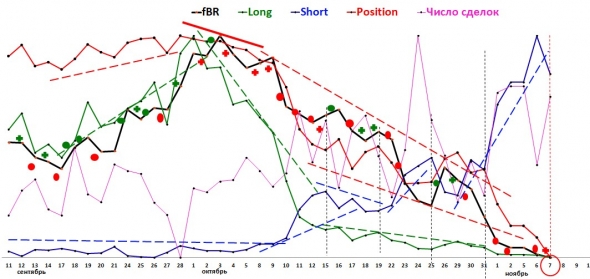

Нанесение сигналов (наглядных подсказок) по открытию позиций в Excel по нормированным индикаторам Long, Position, Close, Short по следующим правилам:

— полное совпадение индикаторов для открытия позиции Buy получаем надпись зел круг;

— неполное совпадение индикаторов для открытия позиции Buy получаем надпись зел крест;

— полное совпадение индикаторов для открытия позиции Sell получаем надпись крас круг;

— неполное совпадение индикаторов для открытия позиции Sell получаем надпись крас крест.

Значки по этим подсказкам наносим вручную (((.

Прочие варианты комбинаций индикаторов значками не отображаются.

Копия на facebook.com/CorrelationMarket

2018 11 04 Нормированные индикаторы на рынке

- 04 ноября 2018, 09:54

- |

2018 11 04 Нормированные индикаторы на рынке

- Межрыночный взгляд.

2. fRTS. С 26 октября основным драйвером является снижение шортовых позиций. А 1 и 2 ноября проявили силу и лонгисты.

( Читать дальше )

Поиск следов работы маркет-мейкеров с помощью межрыночного анализа и предлагаемых ниже нормализованных индикаторов

- 27 октября 2018, 19:31

- |

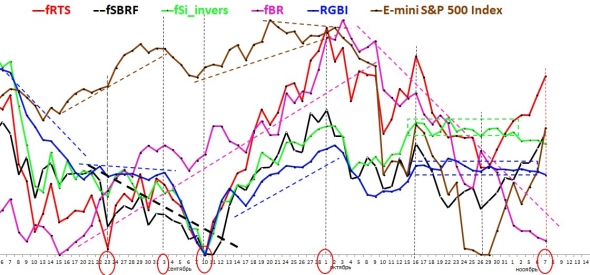

Поиск следов работы маркет-мейкеров с помощью межрыночного анализа (корреляция нормализованных инструментов) и предлагаемых ниже нормализованных индикаторов (по данным открытых позиций и объемов контрактов Московской биржи)

Межрыночный анализ выражается в наблюдении за сохранением / изменением корреляции в наблюдаемых нормализуемых инструментах. На прилагаемом ниже рис. 1 видно, как маркет-мейкеры (далее по тексту «акулы») двигают инструмент, либо временно находятся во флете.

Наблюдение за сохранением / изменением / дивергенцией предлагаемых нормализуемых индикаторов позволяет отследить не только сохранение тренда, но и выявить перекладывание позиций акул.

Можно использовать совместно с другими вариантами анализа, например, с объемным анализом.

- 1. Немного о корреляции.

( Читать дальше )

"Правильно определить направление движения цены" далеко не всегда означает "суметь на этом заработать".

- 11 октября 2018, 09:59

- |

Такие, казалось бы, парадоксальные ситуации лично мне рынок преподносит регулярно. Вчера был очередной яркий тому пример. Продажа во вторник фьючерса SBRF-12.18 от 19550 давала вчера с утра больше 300 пунктов прибыли. Стоп был поставлен практически в безубыток, чуть повыше на 19600. Что случилось? Цена сорвала стоп, сделала импульс до 198 с копейками и… полетела вниз. К концу торгового дня изначальные цели моего несостоявшегося шорта (19000) были выполнены. Кто-то может сказать, что, мол, надо было перезаходить в шорт еще раз. Но, опять же, раз на раз не приходится. Мысли были такие, но я не сторонник так делать. Ведь если сработал стоп, значит по моей стратегии ситуация переменилась. И в следующий раз такая «жадность» может приподнести убыток.

У кого какие мысли? Недостаток торговой системы или просто особенность коварного рынка?

P.S. Я конечно уже давно не испытываю таких эмоций, как показал на картинке)) Но все равно обидно))

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал