SEC

SEC хочет ограничить монополию бирж на распространение ценовых данных

- 09 января 2020, 21:37

- |

© Interfax 19:24 09.01.2020

США-SEC-БИРЖИ-ИНФОРМАЦИЯ

SEC хочет ограничить монополию бирж на распространение ценовых данных

Москва. 9 января. ИНТЕРФАКС — Комиссия по ценным бумагам и биржам (SEC) США

решила усилить влияние профучастников на условия распространения информации о

ценах на акции в режиме реального времени.

Комиссия вынесла на общественное обсуждение проект нормативного акта,

который предусматривает создание новой системы регулирования условий

централизованного распространения биржевых данных.

В настоящее время крупнейшие торговые площадки США используют два канала

распространения биржевой информации. Первый, централизованный, — это National

Market System (NMS), который предназначен для широкого круга пользователей,

розничных брокеров, популярных интернет-ресурсов типа Yahoo Finance.

Второй канал — это собственный фид каждой из биржевых площадок. Эти данные,

которые приобретают в основном крупные участники рынка, идут с меньшей

задержкой, но стоят дороже.

При этом биржевые площадки фактически сами определяют условия

распространения данных через NMS (цена, скорость доставки, состав данных).

Предложения SEC означают, что в будущем будет создан единый надзорный орган

над NMS, и крупнейшие профучастники и инвесторы войдут в этот орган.

Как говорится в пресс-релизе SEC, централизованный канал распространения

биржевых данных является «критически важным» компонентом инфраструктуры

фондового рынка США, однако сейчас через него данные часто идут с большей

задержкой и в ограниченном объеме.

Предлагаемые SEC меры должны минимизировать конфликт интересов, связанный с

тем, что биржи не заинтересованы улучшать качество данных, распространяемых

централизованно через NMS, и должны повысить прозрачность системы.

Объем продаж информации через NMS составляет порядка $400 млн в год, эти

средства распределяются между биржами по специальной формуле. Общий же объем

продаж информации тремя основными биржами США составляет около $2,5 млрд.

В 2018 г. SEC наложила запрет на повышение биржами цен на ряд видов

биржевых данных, указав, что торговые площадки не смогли убедительно

мотивировать предлагаемое повышение цен. Это решение стало знаковым, так как

показало желание регулятора ограничить рост цен на биржевые потоки.

В последние годы спрос на биржевую информацию рос в результате

электронизации торгов, увеличения доли алгоритмической торговли. Увеличение

поступлений от продажи информации стало одним из основных источников увеличения

выручки для Нью-йоркской фондовой биржи (NYSE) и NASDAQ. Профучастники рынка

считают, что биржи пользуются своим фактически монопольным положением и задирают

цены, при этом они не заинтересованы предоставлять качественные данные через

NMS.

им

- комментировать

- ★1

- Комментарии ( 2 )

Какие перспективы у Boeing? Как скоро полетит 737 MAX?

- 06 декабря 2019, 18:34

- |

Как стало известно, компания Boeing 18 октября 2019г. написала в адрес SEC, что будет вынуждена приостановить или сократить выпуск авиалайнеров 737 MAX в случае значительных задержек в возобновлении эксплуатации самолетов. Вполне естественно, что комиссию по ценным бумагам (SEC) США немало волнует ситуация остановки полетов массового самолета Boeing 737 MAX и ее влияние на финансовое положение компании. Напомним, что по отчету за 9 месяцев 2019г. выручка Boeing сократилась на 19%, а чистая прибыль на 95%.

-

Цитируемое предположение компании относительно возможной остановки выпуска 737 MAX противоречит тому оптимизму, который публично выражался совсем недавно менеджментом Боинга относительно переспектив эксплуатации своего ключевого самолета. (Акция росла, например, 6 декабря на заверениях компании отраслевого сообщества, авиакомпаний и пилотов, что предпринятые изменения в системах самолета эффективны.) Так, 11 ноября компания Boeing сообщила, что планирует возобновить коммерческие полеты авиалайнеров Boeing 737 MAX в январе 2020 года, поскольку ожидает, что Федеральное управление гражданской авиации США одобрит возвращение самолета в эксплуатацию в декабре. Между тем 26 ноября Федеральное авиационное управление США (FAA) уведомила Boeing о том, что только оно будет выдавать сертификаты на новые Boeing 737 MAX. Управление, несмотря на нехватку специалистов, будет делать это единолично, тогда как раньше процедура выдачи сертификатов осуществлялась совместно с компанией. 28 ноября стало известно, что выработка новых требований от ФАУ (FAA) по подготовке пилотов продлится скорее всего до конца января 2020г. О чём всё это может говорить инвесторам, — это знак окончательной потери доверия или обнадеживающий сигнал регулятора о скором старте полетов? И, кстати, почему параллельно американские авиационные регуляторы (этой осенью) попросили авиакомпании всего мира проверить самолеты Boeing 737 NG на предмет наличия в них трещин? В любом случае, срок возвращения MAX отодвинулся от того дедлайна, на который рассчитывали ещё в ноябре.

-

( Читать дальше )

Почему вы ещё на Мос бирже? Инсайдеры!

- 09 ноября 2019, 14:29

- |

Я отлично понимаю, что такое ожидания на бирже, таки шо, не надо мне говорить за наивность. Но на ММВБ много странных кейсов, я их приведу, а вы, пожалуйста, объясните мне где я не прав:

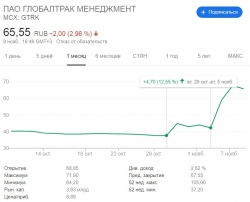

ГТМ — Globaltruck (прям свежая история)

акции выросли за неделю до новости о buyback на 12%.

Кузбасская Топливная Компания

за 15 дней до новости о сделке с Сафмаром акции выросли на 7%.

Мостотрест не считается, там действительно были ожидания дивидендов. Это норм.

Сургутнефтегаз

Ладно, тут вроде норм, новая дочка сургута должна инвестировать деньги из кубышки и люди поняли, что будут доп дивы в будущем… типа того

Уралкалий

Ну вот судим по графику:

( Читать дальше )

Власти США временно приостановили ICO Telegram Павла Дурова

- 12 октября 2019, 00:49

- |

Комиссия по ценным бумагам и биржам США (SEC) добилась временного судебного запрета в отношении двух офшоров, предположительно занятых незарегистрированным первичным размещением (ICO) токенов Gram в США и за рубежом и успевших собрать более $1,7 млрд, говорится на сайте ведомства. Речь идет о компании Telegram Group Inc. и ее «дочке» TON Issuer Inc.

«Наши чрезвычайные действия направлены на то, чтобы помешать Telegram наводнить рынки США цифровыми токенами, которые, как мы утверждаем, были проданы незаконно», — сообщила Стефани Авакян, сопредседатель отдела правоприменения SEC.

SEC выпорол Telegram за ICO. Будет суд.

- 12 октября 2019, 00:34

- |

BREAKING NEWS

SEC устроил разнос и порку Телеграму и Дурову. ICO не будет. Блокчейн-величие отменяется. Зато будет судебная разборка на тему нарушения законодательства о ценных бумагах. Кажется, у криптоапостола Павла настают тяжёлые времена.

https://www.sec.gov/news/press-release/2019-212

Не исключено, что перед тем, как впилить иск Телеграму с Дуровым и сорвать им ICO, ребята из SEC внимательно ознакомились с переводом вот этого материала в Криптокритике.

«Говорил я вам, не прислушались. Так и получилось!» ©

SEC решил, что пора окупать вложения в расширение штата подразделения по крипте

- 24 сентября 2019, 18:11

- |

Криптокотики, для вас крайне неприятное известие. То, что SEC все равно собирался вас поиметь за ICO — это было понятно. Разве что было непонятно, когда. Вон Колю Евдокимова и ICOBOX взяли в оборот через два года. Но неприятное известие в другом: SEC, похоже, собирается натягивать и всякую мелочь, а не только крупняк.

Инфа о порке прожекта Fantasy Market по ссылке.

Анализ нового крипто-ETF от Van Eck и Solidx: что прочит продажа нового Биткоин дериватива?

- 04 сентября 2019, 14:11

- |

Криптовалютные энтузиасты в США предпринимали множество попыток получить одобрение SEC на создание легальных деривативов, которые можно будет затем предложить инвесторам, однако все кроме последней были безуспешными. Стоит вспомнить, как SEC несколько раз отказывал или откладывал положительное решение, обосновывая это неясным ценообразованием, подверженностью рынка манипуляциям, экстремальной волатильностью, а также отсутствием надлежащего надзора со стороны регуляторов. Этот небольшой список причин для отказа был характерен для ранних заявок, например для Winklevoss Bitcoin Trust в 2016 году и SolidX Bitcoin Trust и ETF от Grayscale Investments в 2017 году.

Позже SEC смягчила свою позицию, во-первых, добавив в официальный ответ дисклеймер, что отказ не мотивирован той или иной оценкой практического значения или инвестиционной ценности. Во вторых, уже в рядах SEC начал происходить раскол — некоторые члены комитета критиковали консенсус за то, что критика заявки устремляется в русло обсуждения изъянов рынка Биткоина, минуя, например, возможность заявителя так специфицировать контракт чтобы обеспечить ликвидность или отсутствие манипуляций, или возможности контроля заявителем рынка с его продуктом.

( Читать дальше )

У битка нет потолка. CFTC одобрила запуск поставочных биткоин-фьючерсов!

- 25 июня 2019, 21:58

- |

Наконец-то, теперь и 20-30-50К$ не предел, скоро бабосик с печатного станка и с пенсионных фондов польется прямо в биток по белым каналам!

Провайдер криптовалютных деривативов LedgerX LLC получил лицензию авторизованного рынка деривативов от Комиссии по срочной биржевой торговле США (CFTC), которая позволит ему запустить первые в стране поставочные биткоин-фьючерсы. Так, расчеты по поставочным фьючерсам производятся в базовом активе, а не в фиатных средствах. Таким образом LedgerX опередил платформы Bakkt, ErisX и Seed CX, которые до сих пор ждут одобрения регулятора (но это позитивный сигнал в сторону BTC, ведь регулятор проявил лояльность в сторону криптовалют). Однако стоит добавить, что некоторые эксперты уже выразили опасения касательно того, что природа полученной лицензии не позволит LedgerX предоставить клиентам маржинальные инструменты, а на Bakkt такая функциональность должна быть. Напомню, о намерениях получить соответствующее разрешение и обогнать конкурентов LedgerX заявила еще в апреле.

( Читать дальше )

Результаты МТС превзошли прогнозы рынка -Велес Капитал

- 23 мая 2019, 19:16

- |

Рост выручки составил 9,4% г/г до 118 млрд руб. при увеличении сервисной выручки на 9,4% г/г и продаж оборудования на 8,8% г/г. Скор. OIBDA прибавила 6% г/г до 55,3 млрд руб., а чистая прибыль 14,1% г/г до 17,6 млрд руб.

Значительный рост сервисной выручки во многом стал результатом консолидации МТС Банка и сильных результатов украинского подразделения. Рост выручки сервисов мобильной связи в России замедлился с 3,7% г/г в 1К 2018 г. до 1,5% г/г на фоне выбытия внутреннего роуминга и повышения НДС. Банк принес группе дополнительные 6,3 млрд руб. выручки и 0,2 млрд руб. в скор. OIBDA. Украинское подразделение, на фоне продолжающегося развертывания сети LTE в стране, показало впечатляющий рост выручки на 19% г/г в гривнах и более чем на 38% г/г в рублях, из-за благоприятного изменения курса, о котором мы сообщали в нашем прогнозе. Темпы роста продаж оборудования снизились двукратно по сравнению с 1К 2018 г., что, однако, уменьшило давление на скор. OIBDA, а результаты бизнеса фиксированной связи остались примерно на уровне прошлого года.

( Читать дальше )

Анекдот про бриллиант и квартальная отчетность. Дебаты в США.

- 03 апреля 2019, 12:43

- |

Дебаты о том, как влияет публикация квартальной отчетности эмитентов, включая прогноз по прибыли, на поведение инвесторов и управляющих самих эмитентов, ведутся в США уже очень давно. В последние годы крупнейшие институциональные инвесторы — Black Rock, Vanguard, State Street Global Advisors — однозначно стоят на позиции, что публикация такой отчетности заставляет топ-менеджеров компаний-эмитентов ориентироваться прежде всего на краткосрочные результаты и такая отчетность побуждает «акционеров-активистов» выступать с жесткой критикой топ-менеджмента эмитентов, основываясь лишь на квартальных результатах.

В позиции «большой тройки УК» есть свое рациональное зерно. И ниже я поясню эту точку зрения.

Прежде чем перейти к обсуждению темы о переходе с обязательной квартальной отчетности на годовую, позвольте я приведу одну шуточную историю про бриллиантовое кольцо...

Анекдот в пользу больших периодов финансовой отчётности.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал