STOCKS

Растут как бамбук: дорожающие азиатские акции

- 04 июня 2018, 19:52

- |

Мы продолжаем весеннюю серию рейтингов дорожающих акций. Сегодня мы поговорим об акциях из Азии, котировки которых сильнее всего выросли за полгода, с октября 2017 по апрель 2018.

При составлении рейтинга мы рассматривали только крупные и рентабельные компании с капитализациями не менее $10B и положительным коэффициентом оцененности P/E (отношение капитализации к годовой прибыли). Графики котировок приведены в валютах торгов, прочие данные – в пересчете на американский доллар. Буквами обозначены крупные величины: «B» – миллиарды, «M» – миллионы. Символ «$» везде обозначает американский доллар (не путать с гонконгским). Данные приведены со скринера акций www.msn.com.

Первое место. 360 Security Technology

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 7 )

Рынки в терминале EXANTE: биржа Сингапура

- 23 апреля 2018, 14:02

- |

Сегодня мы поговорим о Сингапурской бирже (Singapore Exchange, SGX): ее значении для мировой экономики, истории и самых интересных компаниях. Торги на бирже ведутся в сингапурских долларах, все данные мы будем приводить в пересчете на американские доллары.

Место в мировой экономике

SGX не относится к числу крупнейших бирж. Это типичная биржа второго эшелона. Суммарная капитализация ее компаний составляет $700B*, хотя число компаний довольно велико – около 800. В сравнении с европейскими биржами, по капитализации она отстаёт от Euronext Amsterdam, но опережает Euronext Brussels. Зато число ее компаний значительно превышает суммарное число компаний бирж Euronext, если исключить из них крупнейшую Euronext Paris.

( Читать дальше )

Инвестируйте просто в S&P 500!!!

- 28 января 2018, 16:37

- |

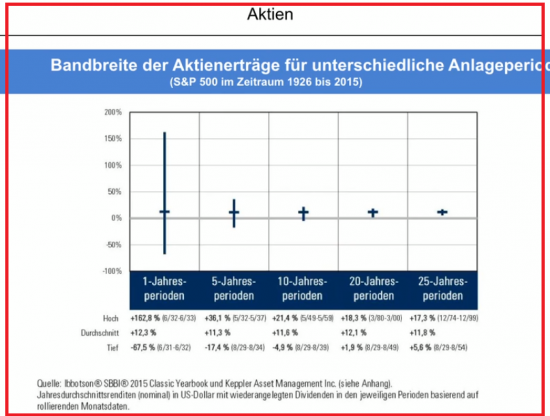

Изображение на немецком языке, взято с интересной презентации, которая делается одним извесным фондом в германии ежегодно. Таких презентаций в ведиороликах на русскоязычных просторах я еще не видел.

Что мы видем на картинке? взят промежуток времени с 1926 по 2015 год. И периоды инвестирования 1 год, 5, 10, 20 и 25 лет. Исследование было проведено ни как обычно с первого января допустим 2000 и по первое января 2001 год, есле брать период 1 год. А если бы вы зашли на 1 год (5,10,15,20,25 лет) в лонг по S&P 500 по самым лоиям или по самым хайям.

Я опишу 3 примера:

1 год:

Если бы вам удалось зайти по самым лоям на 12 месяцев в период 01.06.1932 — 01.06.1933, ваша прибыль составила бы 162,8%.

Самыми неудачными 12 месяцев инвестиций были бы 01.06.1931 по 01.06.1932, убыток составил бы -67,5%.

( Читать дальше )

DAX Long

- 15 сентября 2017, 13:31

- |

( Читать дальше )

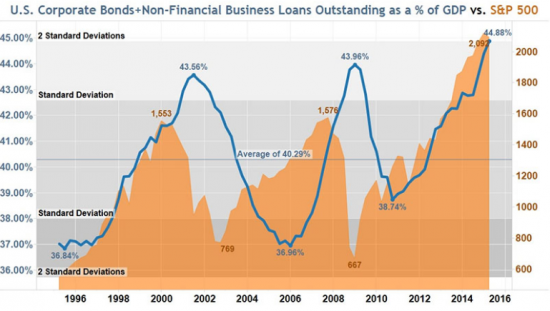

Долг американских корпораций превысил 45% GDP

- 31 июля 2017, 18:20

- |

Долг американских корпораций в 1 кв 2017 г., достиг рекордной за всю историю наблюдений 8 трлн 621 млрд долларов. Объем корпоративных облигаций вырос до 5,18 трлн долларов. Спреды корпоративных облигаций к федеральным казначейским бумагам, снизились до исторических отметок в 100 пунктов, чего мы не видели с лета 2014 г., когда рынкам благоприятствовали высокие цены на нефть.

( Читать дальше )

Обзор рынка американских акций

- 28 июля 2017, 13:24

- |

Крупная нефтегазовая компания Anadarko Petroleum (APC) объявила о сокращении бюджета на 14%, из-за падения цен на нефть. Отчиталась, хуже прогнозов показав убыток на акцию -0,77$ при прогнозе -0,36$. Однако, рост цен на нефть в середине недели позволил акциям компании вырасти на 8%. Цены на нефть оказывают приоритетное значение на динамику акций, но рост долговой нагрузки год к году, и сокращения инвестиций, не позволяет надеяться на изменение нисходящего тренда в ближайший квартал.

( Читать дальше )

Почему я не наваливаюсь в акции

- 04 июля 2017, 01:03

- |

Отмечу, лишь некоторые изменения и укрепления факторов. Никаких угадаек, только цифры.

1. Положительная динамика фрахта (ценовое укрепление несколько неуверенное, на мой взгляд) подтолкнет к некоторому продолжению роста стоимости акций рос. компаний, что, конечно, положительно скажется на держателях длинных позиций (разбирать секторально не стану).

2. Собственный текущий и без того тонкий портфель акций США планирую немного сократить по причинам, которые приведу далее.

3. Падение цены золота (даже глядя на столь значительный импульс снижения) НЕ влияет на мою точку зрения о грядущем укреплении его стоимости (причины будут ниже).

4. Товарные рынки на пороге хорошего восходящего тренда. Быкам необходимо временно переключиться на него.

( Читать дальше )

Top gainers stocks of CANSLIM @Investors Business Daily systems was increased 58,7 percent for 52 week.

- 24 июня 2017, 14:26

- |

Top gainers stocks of CANSLIM @Investors Business Daily systems was increased 58,7 percent for 52 week.

Портфель акций роста отобранных по системе CANSLIM @IBD's за год (52-недели) вырос на 30,3% оставив далеко позади набирающего обороты в последнее время индекс широкого рынка S&P500, который вырос за тот же период на 16,8%, таким образом, за прошедший год портфель акций роста показал прирост рыночной стоимости практически вдвое выше индекса широкого рынка акций США.

Немного подробней о самом портфеле. Около года назад я делал публикацию на эту же тему, где и сравнивались тот же портфель из акций роста CANSLIM со $SPY (ETF на индекс широкого рынка), желающие могут найти эту статью в моих публикациях годичной давности. Год назад американский фондовый рынок не баловал хорошим повышательным трендом и по памяти большую часть года (до ноября) ожидал выборов президента, рэнжуясь в узком диапазоне цен. CANSLIM-портфель на тот момент также не показал сколь-либо выдающихся результатов, прибавив за год 5,2% что в прочем было гораздо лучше индекса, который показывал просадку — 1,6%. После выборов ситуация кардинально изменилась, что подтверждается цифрами из текущих стоимостей инвестиций. Всё говорит о том, что инвесторы стали относится куда более лояльней к рискованным активам и ожидают повышающейся инфляционный тренд в самое ближайшее время.

( Читать дальше )

Выводит ли plus500 средства?

- 05 апреля 2017, 11:47

- |

РОССИЯ 2017: без энтузиазма внутри - вызовы снаружи

- 22 февраля 2017, 08:10

- |

Большинство отклонений факта от прогноза связаны с более быстрым отскоком нефти от уровня $30, чем ожидалось год назад. Другая причина — Банк России, который снизил ставки только два раза с 11% до 10% (а не до 8%), чем заставил курс рубля к USD укрепиться сразу на 17% до 61 руб., но и не допустил восстановления кредитной, инвестиционной и потребительской активности. Последние две составляющие в большом минусе (-5%).

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал