TLT

FXRU vs. TLT - сравнения пост

- 07 июля 2017, 15:12

- |

Сравнительный график за год, долл.

Сравнительный график за период с начала обращения FXRU, долл.

( Читать дальше )

- комментировать

- ★3

- Комментарии ( 6 )

Апдейт модели LQI за Июнь'17 - 10+% годовых в $$$ не слезая с дивана!

- 02 июля 2017, 15:48

- |

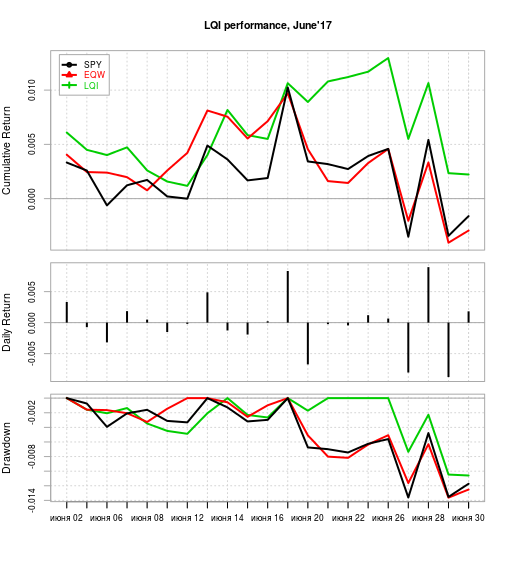

Результаты консервативной количественной инвестиционной модели LQI (lazy quantitative investing), о которой я писал ранее (http://smart-lab.ru/blog/384110.php), за июнь. В целом июнь был для модели не слишком удачным, из-за того, что падали (особенно под волатильный конец месяца) все ассет-классы, которыми она торгует — и стоки, и трежеря, и золото. Тем не менее, модели удалось остаться в плюсе и обогнать свои бенчмарки.

weight monthly.ret

XLY 0.087 -2.17

XLP 0.186 -2.29

XLE 0.000 -0.79

XLF 0.111 5.20

XLV 0.158 3.48

XLI 0.000 0.75

XLB 0.000 0.64

XLK 0.115 -2.96

XLU 0.000 -3.39

IYZ 0.000 -2.77

VNQ 0.057 1.70

SHY 0.000 -0.06

TLT 0.196 0.78

GLD 0.089 -2.23

Предыдущие веса не публиковались из-за багов с публикацией постов на смартлабчике (и если вы это читаете — значит, мне пришлось попотеть, чтобы их преодолеть), но рассчитаны по данным на 31.05, соответственно доходности приведены за период с закрытия 1-го июня до закрытия 30-го июня.

Корреляции между весами и ретурнами положительны (20.9%), модель обогнала свои бенчмарки (SPY & EQW — equal-weighted портфель из торгуемых тикеров) как в терминах ретурна, так и риска (максимальной просадки). Сравнение — на графике в начале: SPY — (-0.16%), EQW — (-0.29%), LQI — 0.22%. В целом модель перформила в июне в рамках своего риск-ретурн профиля.

( Читать дальше )

Апдейт модели LQE за Март'17 - 10+% годовых в $$$ не слезая с дивана!

- 01 апреля 2017, 22:09

- |

Результаты консервативной количественной инвестиционной модели LQE (lazy quantitative investing), о которой я писал ранее (http://smart-lab.ru/blog/384110.php), за март. В целом март был для модели не слишком удачным, как и для американских стоков, которыми (в основном) она торгует:

weight monthly.ret

XLY 0.082 1.39

XLP 0.073 -0.49

XLE 0.000 -2.32

XLF 0.128 -4.63

XLV 0.123 -1.54

XLI 0.110 -1.45

XLB 0.072 -0.16

XLK 0.066 1.24

XLU 0.057 0.35

IYZ 0.000 -1.38

VNQ 0.000 -1.21

SHY 0.000 0.23

TLT 0.151 1.14

GLD 0.138 1.03

Предыдущие веса были опубликованы утром 3-го марта, соответственно доходности приведены за период с закрытия 3-го марта до закрытия 31-го марта.

Корреляции между весами и ретурнами положительны (8.2%), модель обогнала свои бенчмарки (SPY & EQW — equal-weighted портфель из торгуемых тикеров) как в терминах ретурна, так и риска (максимальной просадки). Сравнение — на графике в начале: SPY — (-0.69%), EQW — (-0.56%), LQE — (-0.46%). В целом модель перформила в марте в рамках своего риск-ретурн профиля.

( Читать дальше )

Бэктестинг: купи и держи со скользящими средними

- 21 марта 2017, 23:46

- |

В этот раз «подкрутим» стратегию «купи и держи» с помощью скользящих средних на основе этой статьи. Там говорится, что при входе выше 200-дневной средней и выходе под ней, мы можем получить аналогичную доходность и сократить просадки. Дополнительно появляется возможность припарковать свободный капитал, например, в банк.

Будет приведено несколько алгоритмов:

- пересечение SMA200 и цены;

- пересечение SMA200 и SMA10;

- пересечение SMA200 и SMA50;

- пересечение EMA200 и EMA50;

- пересечение EMA200 и EMA50 плюс покупка облигаций.

( Читать дальше )

Ленивое количественное инвестирование - 10+% годовых в $$$ не слезая с дивана!

- 03 марта 2017, 10:41

- |

Всем привет!

Решил поделиться сигналами своей количественной модели ротации секторов американского рынка, золота и трежерей. А почему бы и нет — сигналы, которые я здесь выкладываю — для самых ликвидных ETF'ов, с емкостью миллиарды долларов, самому мне столько точно не надо. Торгует модель раз в месяц — я делаю это в начале каждого нового месяца.

Модель может использоваться как неплохая альтернатива долгосрочному (3-5 лет) банковскому вкладу в валюте. При условии, если вы умеете соблюдать дисциплину и не лезть в модель грязными лапами, чтобы улучшить ее «своим видением рынка» =) Если надоело сливать депозиты и хочется уже куда-то вложить валюту под неплохой процент и с умеренными рисками — велкам!

Модель торгует ETF'ы на секторы американского рынка (XLY, XLP, XLE, XLF, XLV, XLI, XLB, XLK, XLU, IYZ, VNQ), долгосрочные трежеря (TLT), золото (GLD), в качестве безрискового актива, в который модель иногда выходит, используется SHY. На первом шаге производится фильтрация торгуемых тикеров по моментум-логике, на втором — их смешивание с учетом статистических взаимосвязей между ними. Более подробно логику описывать не стану, поскольку, в отличие от других квантов на этом ресурсе, я не считаю, что количественные модели работают вечно. Они умирают — более того, в последнее время они умирают косяками.

( Читать дальше )

Америка на снижение. Волна 2.

- 03 мая 2016, 19:03

- |

smart-lab.ru/blog/301114.php сейчас можно констатировать аналогичное положение вещей.

Индекс американских акций находится на значимом уровне сопротивления. В это время бездисковый сегмент рынка — Казначейские облигации США — формируют отскок от поддержки своей консолидационной модели.

Полагаю вероятным в ближайшее время увидеть: падение американского рынка Акций, рост казначейских облигаций.

Закрыл часть позиций или попил чайку за 300 баксов

- 29 марта 2016, 20:26

- |

Пару недель назад на общем позитиве открыл позицию по TLT (етфка 20+ летних американских бондов), который в принципе сам по себе неплохой защитный актив и обычно движется противоположно SPY, но иногда забавным образом растет с рынком. Для меня это комфортнее чем открывать короткие позиции по спайдеру.

Сделку конечно открыл не очень удачно, погнался за ценой, в итоге пару дней пришлось пересидеть в минусах.

Сегодня в преддверии выступления Йелен подтянул стоплоссы достаточно близко к открытым позициям, и забыв о том что перевели часы пошел гонять чаек с медом. В результате поймал стоплося по двум позициям — TLT и открытому буквально неделю назад NFLX (безумно активная и ликвидная акция, для свинга подходит отлично если яйца стальные).

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал