USA stocks

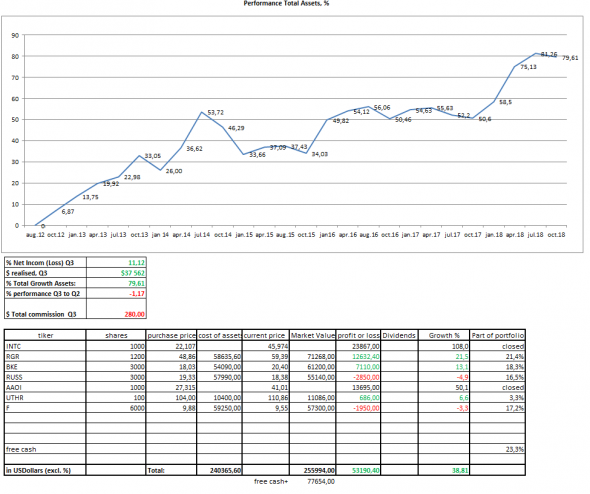

Portfolio statement Q3-2018 Портфель акций, третий квартал 2018г.

- 05 ноября 2018, 21:35

- |

- комментировать

- Комментарии ( 0 )

Portfolio statement Q2-2018 Портфель акций, второй квартал 2018г.

- 16 августа 2018, 11:38

- |

— Общий перформанс остается в том же спокойном тренде умеренного роста инвестиционных активов.

— Во втором квартале портфель прибавил в стоимости 4,6%. Первое полугодие рост 15,4%.

— Готовимся добавить новые инвестиции на значительном снижении маркета.

Корпоративная Америка продолжает восстанавливаться после затяжной депрессии, существенно увеличив ВВП во втором квартале до 4,1% годовых, инфляция остается на приемлемых 2%. Уровень безработицы в США достиг наименьших 3,8%, чего не наблюдалось последние 50 лет. Доходность по государственным облигациям остается в среднем ниже на 1% по отношению к текущей доходности акций из индекса S&P500. Ставка процента по кредитным займам ФРС обещает не превысить уровень 2,375% до конца текущего года (руководство совета по открытым рынкам прогнозировало еще два повышения ставки до конца текущего года на 25 базисных пункта каждый). Снижение ставки по корпоративному налогу на прибыль на 15% ( с 36% до 21%) с января этого года, имеет все шансы значительно повысить среднюю прибыльность корпоративного бизнеса, что не может не сказаться на росте ВВП страны, а также росте потребительских настроений и как следствие оживления в потребительском кредитовании.

( Читать дальше )

Стоит ли записываться на обучение к Оксане Гафаити и ее посты!?

- 05 января 2018, 17:23

- |

Все же решился написать пост, про людей, которые обучают, предлагают свои услуги за денежку. Иногда они пишут посты, но не представляют свои исследования, а просто копируют чужие мысли.Это вполне нормально, потому что все мы что-то копируем и при этом берем плату, за обучение или иногда продаем «эмоции». Иногда они публикуют свои исследования, но к ним возникает много вопросов.

В частности насколько оно адекватное, обладает ли человек нужными знаниями для исследования, и тому подобное, если приводится статистика, то вопросов ни у кого не будет, пускай опускается методика (ее все-равно не расскажут), другое дело, когда исследование проведено с множеством допущений, представлен просто график и индикаторы, то есть очень мало информации.

Исследование вещь сложная, и чтобы проводить его нужны ресурсы, никто не против, если публикуются ссылки на исследование компании, так как самостоятельный анализ зачастую вреден из-за отсутствия необходимых навыков, это командная работа.

Случайно, попались мне посты Оксаны Гафаити, которая работает на фондовом рынке США, так как я сам работаю с этим рынком, то мне стало интересно просмотреть информацию, которая написана в статьях.

Давайте разберем на примере, несколько постов данного человека. Изучив довольно большое количество статей. Возникли вопросы.

( Читать дальше )

Модель "вечного" роста фондового рынка USA

- 07 ноября 2017, 13:03

- |

По мере изучения рынков возникла мысль описать некую общую, фундаментальную модель для фондового рынка США. В данной заметке сформулированы некоторые мысли, буду рад обсуждениям, мнениям и критике.

Итак, что мы знаем про фондовый рынок США? Для начала рассмотрим индекс DJI. Он не очень хорош по сравнению с SPX, поскольку является не взвешенным средним, а средним арифметическим, но зато он рассчитывается со времен очаковских. Поэтому для первичного ознакомления он и нужен. Итак:

Индекс Доу с 1900 года. Что тут видно?

1.Самое заметное--индекс условно всегда растет. В общем-то, более или менее экспоненциально, логарифмический график достаточно похож на прямую. С какой доходностью? Аппроксимируем кривульку прямой:

( Читать дальше )

Top gainers stocks of CANSLIM @Investors Business Daily systems was increased 58,7 percent for 52 week.

- 24 июня 2017, 14:26

- |

Top gainers stocks of CANSLIM @Investors Business Daily systems was increased 58,7 percent for 52 week.

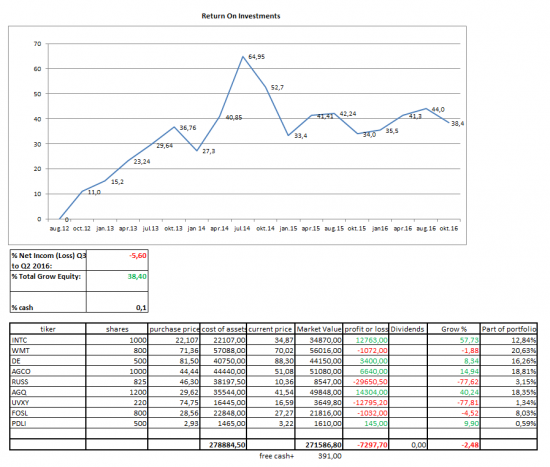

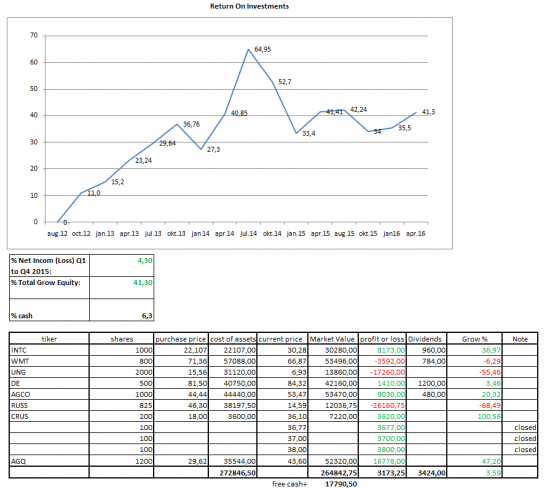

Портфель акций роста отобранных по системе CANSLIM @IBD's за год (52-недели) вырос на 30,3% оставив далеко позади набирающего обороты в последнее время индекс широкого рынка S&P500, который вырос за тот же период на 16,8%, таким образом, за прошедший год портфель акций роста показал прирост рыночной стоимости практически вдвое выше индекса широкого рынка акций США.

Немного подробней о самом портфеле. Около года назад я делал публикацию на эту же тему, где и сравнивались тот же портфель из акций роста CANSLIM со $SPY (ETF на индекс широкого рынка), желающие могут найти эту статью в моих публикациях годичной давности. Год назад американский фондовый рынок не баловал хорошим повышательным трендом и по памяти большую часть года (до ноября) ожидал выборов президента, рэнжуясь в узком диапазоне цен. CANSLIM-портфель на тот момент также не показал сколь-либо выдающихся результатов, прибавив за год 5,2% что в прочем было гораздо лучше индекса, который показывал просадку — 1,6%. После выборов ситуация кардинально изменилась, что подтверждается цифрами из текущих стоимостей инвестиций. Всё говорит о том, что инвесторы стали относится куда более лояльней к рискованным активам и ожидают повышающейся инфляционный тренд в самое ближайшее время.

( Читать дальше )

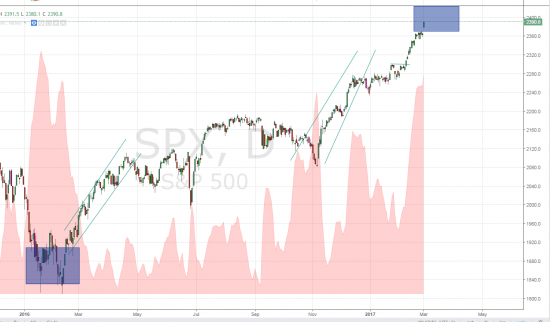

Сипи Новый рекорд! Коррекция, где же ты?

- 01 марта 2017, 19:23

- |

Сила тренда достигает максимума. Для идеальной точки входа в шорт, нужно подтверждение роста на 3-6% на недельном графике (1 недельная свеча).

Полезная литература Делюсь ссылкой

- 11 ноября 2016, 21:25

- |

А вот с чего начать работу на западе понимания нет.

Живой опыт.Рекомендую

ffin.ru/book/?from=mainbanner

Литература по рынку США

- 23 августа 2016, 23:43

- |

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал