UST

Монета из ТОП-10 готовится обновить исторический максимум

- 04 марта 2022, 12:00

- |

Еще не утихли предупреждения отдельных участников рынка о наступлении криптозимы, как одна из перспективных сетей продвинулась по капитализации до седьмого места, а ее монета вот-вот обновит ATH (all time high). Речь идет о LUNA (Terra).

LUNA – монета проекта Terra, имеет плавающий курс и алгоритмически связана со стейблкоинами сети, например, UST. Если спрос на стейблкоины растет, валидаторы LUNA получают дополнительное вознаграждение. При падении же спроса и избытке монет часть их сжигается системой. К алгоритмическим стейблкоинам проявляют повышенный интерес, поскольку их эмиссия не связана с волей издателя, проще говоря, нельзя напечатать больше для извлечения прибыли.

Источник изображения: криптовалютная биржа StormGain

Снижение стоимости LUNA зимой было связано не только с общей коррекцией криптовалютного рынка, но и с проблемами одного из партнеров проекта – Даниэля Сестагалли. В январе общественности открылось, что на должность финансового управляющего в Wonderland Сестагалли взял неоднократно судимого за мошенничество Макла Патрина (он же Омар Дханани). Мы подробно рассказывали о скандале в своей статье. Поскольку UST был косвенно связан с Wonderland, он также подвергся распродаже и проверке на устойчивость.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Эффект бабочки: LUNA падает из-за скандала в Wonderland

- 31 января 2022, 13:30

- |

За неделю монета LUNA упала на 37%, а с декабрьского пика – на 56%. Неразборчивость в выборе бизнес-партнеров привела к повышенным рискам, что способно вылиться в дальнейшее снижение криптовалюты.

Источник изображения: криптовалютная биржа StormGain

LUNA является монетой-балансиром для алгоритмического стейблкоина UST проекта Terra. Если говорить упрощенно, то с ростом спроса на стейблкоин увеличивается стоимость LUNA. Интерес к стабильным монетам с независимой эмиссией очень высок, что позволило UST стать в декабре четвертым по капитализации стейблкоином, а LUNA за прошедший год выросла в 130 раз.

В ноябре 2021 года проекты Terra и Abracadabra запустили сервис Degenbox с возможностью получения дохода от арбитража своих стейблкоинов: UST и MIM, соответственно (подробнее в этой статье). А глава Abracadabra Даниэль Сестагалли отметил, что в этом сотрудничестве – будущее рынка DeFi (децентрализованных финансов).

( Читать дальше )

Прогноз по LUNA (Terra) на 2022 год

- 25 января 2022, 15:34

- |

В 2021 году стоимость LUNA выросла в 130 раз, войдя в ТОП-10 блокчейнов по капитализации. Что послужило причиной взрывного роста, и какие рекорды поджидают LUNA в 2022 году – в этом материале.

Terra, LUNA, UST

Чтобы неискушенный читатель не запутался, определим как Terra, LUNA и UST связаны между собой. Terra – название проекта и блокчейна, LUNA – внутрисистемная валюта с плавающим обменным курсом, UST – стейблкоин проекта с привязкой к доллару США в соотношении 1:1.

Цель Terra – стать надежным мостом между фиатом и криптовалютами. Основной недостаток безопасных и децентрализованных валют, таких как Bitcoin, – высокая волатильность. Это мешает принятию Bitcoin в качестве средства платежа, особенно при проведении долгосрочных сделок.

Источник изображения: BofA Global Research

Основной недостаток стейблкоинов – централизация и возможность бесконтрольной эмиссии. Terra решает обе эти проблемы: UST децентрализован, а его эмиссия связана с LUNA математическим алгоритмом и не зависит от воли издателя. Чтобы получить UST пользователь должен сжечь соответствующий объем LUNA. Если спрос на UST растет, повышается вознаграждение валидаторов LUNA и увеличивается денежная масса. Если наблюдается избыток монет, часть их сжигается системой.

( Читать дальше )

подготовка к росту ставок от ФРС

- 24 января 2022, 12:44

- |

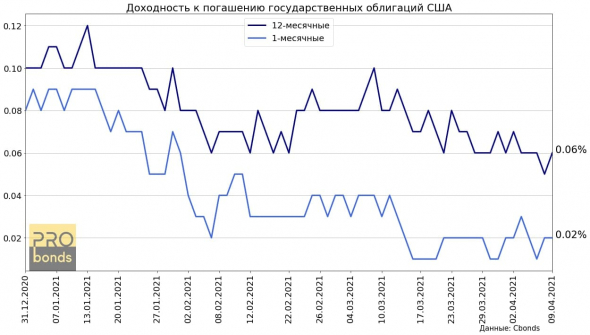

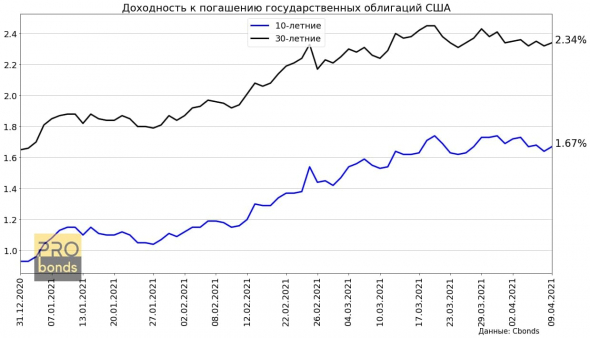

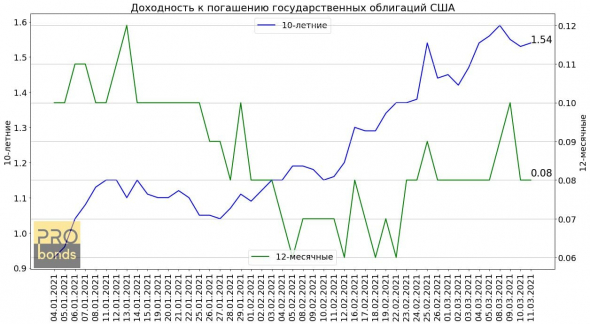

Рост краткосрочных UST.

Подготовка к росту ставок от ФРС.

Пишите Ваши комментарии.

С уважением,

Олег.

ТОП-3 проектов криптоиндустрии в 2021 году

- 27 декабря 2021, 12:49

- |

Уходящий год был богат на события в криптовалютном пространстве: на одни проекты влияние оказали медийные личности, другие показали рост за счет уникальности продукта, а третьи не оправдали ожиданий. Ниже представлен рейтинг, который сформировал портал Cointelegraph на основании капитализации и степени популярности проектов в сообществе.

Тройкалидеров: Dogecoin, Solana, Terra

В начале года Dogecoin торговался по $0,004, а на пике стоимость монеты превышала $0,73. Несмотря на значительную коррекцию с майских значений, годовой прирост остается одним из самых внушительных и превышает 4500%. Ведущим драйвером роста выступили твиты Илона Маска в поддержку монеты, который за свои симпатии получил прозвище «Dogfather».

Источник изображения: twitter.com/elonmusk

Solana с $1,5 выросла за год до текущих $199 или в неординарные 133 раза. Этот проект ближе всех находится к термину «убийца Ethereum», предоставляя поддержку смарт-контрактов на высоких скоростях и с низкими комиссиями. Всего за пару месяцев после запуска NFT-площадке Magic Eden на базе SOL удалось обойти лидера OpenSea (Ethereum) по числу проводимых транзакций. Возможностями блокчейна заинтересовались крупные инвесторы: на закрытой летней распродаже токенов разработчики привлекли $314 млн инвестиций.

( Читать дальше )

UST – №1 среди децентрализованных стейблкоинов

- 22 декабря 2021, 11:39

- |

По рыночной капитализации среди стейблкоинов в первую тройку входят централизованные монеты: Tether, USDC и Binance USD. «Централизованные» означает тот факт, что за выпуск токенов отвечает отдельно взятая компания. Это накладывает определенные риски как на инвесторов, так и на всю отрасль в целом.

Например, Tether при выпуске USDT обещала хранить на своих счетах аналогичный объем долларов США для поддержания ликвидности. Однако из-за расследования, проводимого Генеральной прокуратурой штата Нью-Йорк, «обеспечение долларовыми резервами» дополнилось «криптоактивами и доходами от кредитования». А после вынужденного аудита в марте выяснилось, что около половины всего обеспечения составляют публично нераскрытые долговые обязательства. Другими словами, выпуская токены, компания кредитует другие криптокомпании. И если большинство пользователей в одночасье захотят обменять свои tether на usd, на рынке не хватит ликвидности и возникнет риск обрушения курса 1:1 со всеми вытекающими последствиями.

( Читать дальше )

Сворачивание QE не за горами

- 28 сентября 2021, 18:49

- |

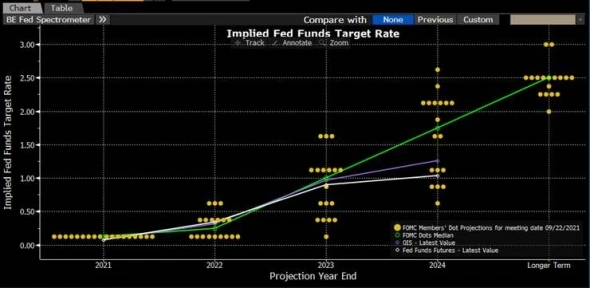

ФРС сменила тон своей риторики

Риторика ФРС, озвученная по итогам сентябрьского заседания FOMC, была ястребиной. Регулятор озвучил, что, вероятно, объявит о сворачивании QE (в народе – тапер) уже в этом ноябре и в итоге свернет программу количественного ослабления к середине 2022 года. Это означает, что темп сокращения покупок составит 15 млрд долл. США в месяц. Кроме того, ФРС уже не ждет исключительно хорошего отчета по рынку труда и готова довольствоваться приемлемым. 50% членов ФРС говорят о росте ставки уже в 2022 году.

Есть ли единогласие среди членов ФРС сейчас и какие есть риски?

Среди членов ФРС все еще нет согласия и об этом могут говорить следующие факторы:

- Джером Пауэлл известен своими более острожными и пессимистичными взглядами на экономику и с наибольшей вероятностью не находится

( Читать дальше )

Новый «Американский план спасения»

- 12 апреля 2021, 09:28

- |

План Джозефа Байдена на 1,9 триллиона долларов вызывает обсуждения относительно будущей инфляции в Соединённых Штатах. При этом один из ключевых индикаторов показывает, что рынки не сильно беспокоятся о будущей инфляции. Разница между 10-ти летними трежерис и 10-ти летними инфляционными облигациями, так называемая «компенсация инфляции» с момента объявления о новом плане (14 января) выросла всего на 0,24 п.п.

Аналитики из Института мировой экономики Петерсона посмотрели, насколько хорошо «компенсация инфляции» в действительности отражает будущую инфляцию. Использовались данные по 3 странам: США, Великобритания, Австралия с конца 1999 года.

Во всех трёх случаях «компенсация инфляции» оказывалась менее волатильной, чем реальная инфляция. Не наблюдается очевидной тенденции к тому, чтобы «компенсация инфляции» опережала изменения инфляции. Движения обычно одновременные

Кроме того, за рассматриваемый период для всех 3-х стран прошлые значения инфляции в большей степени влияют на текущее значение «компенсации инфляции», чем будущая инфляция.

( Читать дальше )

Денежный рынок РФ и US Treasures на прошедшей неделе

- 15 марта 2021, 07:45

- |

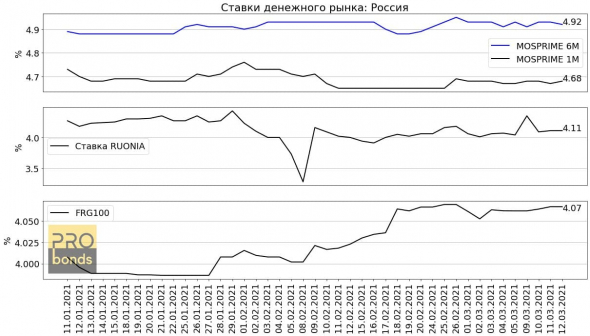

За прошедшую неделю ставки денежного рынка в России менялись незначительно, ведущий индикатор денежного рынка 6-месячная ставка MOSPRIME увеличилась на 0,01 п.п., составив 4.92%, 1-месячная MOSPRIME не изменилась (4,68%). Средний спред между ставками составлял 0.245 п.п.

Ставка RUONIA, основная ставка для overnight кредитов, снизилась на 0.24 п.п. до 4.11% В тоже время незначительно выросли ставки по депозитам. FRG100 — среднее арифметическое максимальных ставок 54 российских банков увеличилось на 0.0049 п.п., до 4.067%

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал