Urals

На поддержание курса рубля ЦБ хватит валюты из ФНБ от продажи Сбера при текущей ставке ЦБ и при Brent в районе 30 долл. до начала октября

- 22 апреля 2020, 18:57

- |

ЦБ РФ продал валюту:

- 17 апреля на 14,8 млрд рублей.

- 16.04.2020 ЦБ РФ продал валюту также на 14,8 млрд рублей.

- 15 апреля объем продаж валюты составил 13 млрд рублей,

- 14 апреля — 12,8 млрд рублей,

- 13 апреля — 12,87 млрд рублей. Таким образом, в целом на прошлой неделе ЦБ РФ продал валюту на 68,27 млрд рублей.

Регулярные операции по продаже валюты в рамках бюджетного правила начались 7 апреля.

Ранее ЦБ зачислил себе в доходы — свыше $10 млрд (2,45 трлн руб), покрыв «дыру» от санации частных банков (700 млрд руб). (ЦБ РФ продал Государству Сбербанк (50% + 1 акция уставного капитала Сбербанка, или 52,3% обыкновенных акций) за счет средств Фонда национального благосостояния.) (2,45 трлн руб — 700 млрд руб)/ 13 млрд руб в день = 134 дня.

( Читать дальше )

- комментировать

- Комментарии ( 8 )

Сегодняшние отгрузочные цены Urals

- 21 апреля 2020, 20:41

- |

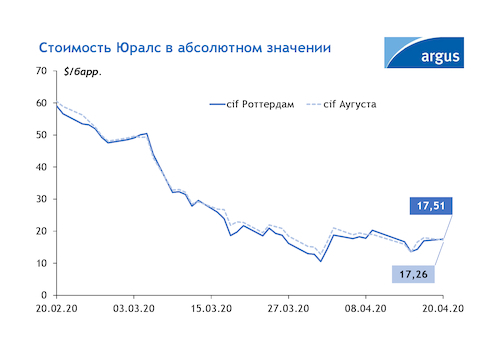

Пока все смотрят на фьючерсы решил погуглить реальные цены продажи российской нефти Urals на страницах Argus Media: u.to/hnkpGA

По их же оценке при текущей ситуации с курсами валют и ставками фрахта, российские компании выходят в 0, экспортируя нефть при цене Urals в 15-16 долл. США/барр. (CIF Роттердам).

Впервые в истории «клиринговая цена» нефти достигла нуля. Что значит отрицательная цена на нефть

- 21 апреля 2020, 09:52

- |

Впервые в истории цены на нефть марки WTI стали отрицательными на торгах Нью-Йоркской товарной биржи NYMEX.

Цена поставочных фьючерсов на нефть WTI с исполнением во вторник, 21 апреля, упала ниже нуля, в моменте бумага торговалась ниже минус $40 за баррель. Отрицательная стоимость нефти наблюдается по одной конкретной бумаге. Июньские фьючерсы на WTI в понедельник падали на максимуме на 18% — до $20,4 за баррель, Brent подешевел почти на 9% до $25,6.

Впервые в истории «клиринговая цена» нефти достигла нуля. Это принципиально новая ситуация: с этого момента нефтяные фьючерсы, как и процентные ставки в некоторых странах ушли в отрицательную зону, что свидетельствует о слабости экономик многих стран. Эпидемия коронавируса сократила спрос на сырье, нефтехранилища работают на максимальной загрузке. Поставщикам нефти добавила проблем и теплая зима.

( Читать дальше )

Флеш-креш на рынке нефти

- 21 апреля 2020, 08:59

- |

О вчерашнем событии на майском фьючерсе WTI не написал только ленивый, но и я же не лентяй

Вчера цены на майский фьючерс WTI, который эксперируется сегодня, ушел в отрицательную зону и достиг отметки -40$ за баррель. Любопытно, но в преддверии ухода ниже ноля, глава Чикагской товарной биржи принял решение допустить отрицательные цены только по майскому фьючерсу.

Каковы причины, что пишут СМИ?

1) Фундаментальные причины: нефти много, лить некуда, покупателя нет.

Сегодня утром цены снова в положительной зоне, а значит за ночь появились емкости и покупатель. Выходит так?

2) Туда же техническую версию, об отсутствии покупателя на экспирирующемся контракте, выходит, что ночью появился.

Что думаю я?

6-го мая 2010 года индекс Доу Джонс упал на 600 пунктов и вернулся обратно, на все ушло 5 часов. События, которые происходили внутри дня в то время на индексу ДД получило название «Флеш-креш». Основными причинами назывались влияние высокочастотных трейдеров, т.е. алгоритмов. Но за каждым «роботом» есть человек который его программирует.

( Читать дальше )

WTI, URALS. Подготовка к финальному обвалу?

- 21 апреля 2020, 01:52

- |

Итог: демпинг цен на нефть от саудитов, переполнение хранилищ при отсутствии спроса… Впрочем, об этом писал ранее.

2. Не менее важный момент, еще слабо освещенный (далее цитата):

Расчетная цена российской нефти Urals, чьи котировки привязаны к стоимости североморской смеси Brent, впервые в истории стала отрицательной (-$2), следует из данных сервиса Refinitiv. Днем ранее Urals стоила почти $16. Если информация об отрицательной цене Urals подтвердится (данные о сделках по продажам физических партий Urals собирают специализированные ценовые агентства, такие как Argus или Platts), это грозит падением курса рубля на ближайших торгах. ©

Дали разъяснения, про отрицательный URALS — ошибка.

( Читать дальше )

Urals составила -$2 за баррель, что на 112,7%

- 20 апреля 2020, 23:27

- |

Подробнее на РБК:

quote.rbc.ru/news/article/5e9d63e09a79473da098588a?from=from_main

Цена нефти Urals упала до минимума с 1999 года. Goldman Sachs: отрицательные цены на российскую нефть возможны

- 30 марта 2020, 16:35

- |

Один баррель Urals с поставкой в Роттердам стоит $16,2.Цены на морские партии нефти Urals снизилась на фоне информации об увеличении отгрузок из российских портов в апреле почти на 13% по сравнению с мартом.

Рост поставок связывают с началом сезона ремонтов на НПЗ в России и срывом сделки стран ОПЕК+ по сокращению нефтедобычи.

Сразу после срыва сделки, по данным Bloomberg, саудовская нефтяная госкомпания Saudi Aramco сообщила покупателям, что снижает официальные цены на $6-8 за баррель во всех регионах. Цена барреля саудовской нефти оказалась на $10,25 ниже нефти марки Brent. Российская нефть марки Urals тогда предлагалась с дисконтом в $2 за баррель к ценам нефти Brent. Кроме того, Эль-Рияд в частном порядке сообщил некоторым участникам рынка, что может увеличить производство нефти с 9,7 млн в марте до рекордных 12 млн баррелей в сутки в апреле.

( Читать дальше )

Долгосрочный взгляд на нефть

- 19 марта 2020, 19:21

- |

На рынке нефти творится невообразимое, вчера котировки по марке WTI (нефть из Техаса) упали на 24% и достигли 20 долларов за баррель. При этом марка Urals «посетила» отметку 19 долларов за баррель, пока лидеры решают что делать, посмотрим на рынок нефти широко.

Да, де-юре сделка ОПЕК+ о сокращении добычи нефти остается в деле, но де-факто страны-участницы уже наращивают добычу, так Саудовская Аравия выпустила директиву для своей Арамко с планом догнать добычу до 12,5-13 мб\д, что на 2-3 мб\д выше с текущих уровней. Объявлены неслыханные скидки для партнеров из Европы, Китая и США. Очевидно, что такая ситуация так или иначе связана с геополитическими и геоэкономическими сценариями. Развязать этот клубок невозможно, так как мы находимся в условиях ограниченной информации, а размышлять в категориях «заговора» не входит в практики автора.

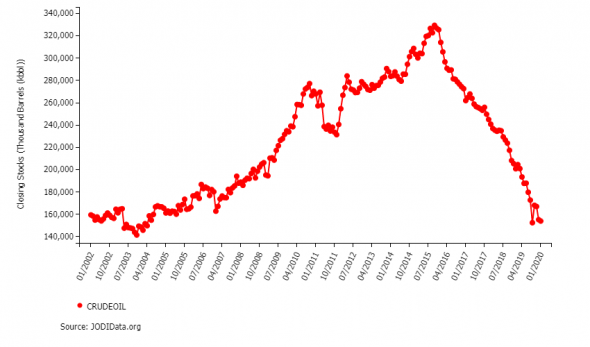

Давайте посмотрим на ситуацию через призму запасов нефти в Саудовской Аравии, на картинке динамика запасов в королевстве с 2002 года

( Читать дальше )

Urals проломила 30-долларовый барьер. Что будет?

- 16 марта 2020, 18:08

- |

Пн, 16 марта 2020 | 15:15 |

Цена на нефть марки Urals на физическом рынке Европы пробила психологический уровень в 30 долларов за баррель. И это, скорее всего, потянет за собой вниз курс российского рубля, считают эксперты.

Нефтяные трейдеры опасаются, что принимаемые по всему миру меры не смогут предотвратить рецессию мировой экономики из-за коронавируса. И это очень негативно отразится на спросе на сырье.

“Становится очевидным, что крупные мировые центробанки используют все имеющиеся у них инструменты для предотвращения кризиса. Но, похоже, страх перед пандемией получает контроль над инвесторами”, — сказал агентству Reuters главный рыночный стратег FXTM Хусейн Саед.

Обвал Urals обойдется российской экономике в триллионы

Впрочем, россиян больше интересуют российские проблемы, а они весьма серьезны. Еще на прошлой неделе глава Счетной палаты Алексей Кудрин заявил, что составленный правительством бюджет безнадежно устарел.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал