WTI

Если верите, что WTI обнулится, или уйдет еще ниже.

- 02 мая 2020, 13:00

- |

Образец. Как это можно было сделать еще в пятницу.

Текущая цена базового актива на закрытие пятницы показана = $19.69

Коэффициент не такой большой, как бывало раньше, до известно печальных событий

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Кто из брокеров в России позволяет торговать WTI ? Многие брокеры после событий 21 апреля закрыли доступ, смелые остались ?

- 01 мая 2020, 09:33

- |

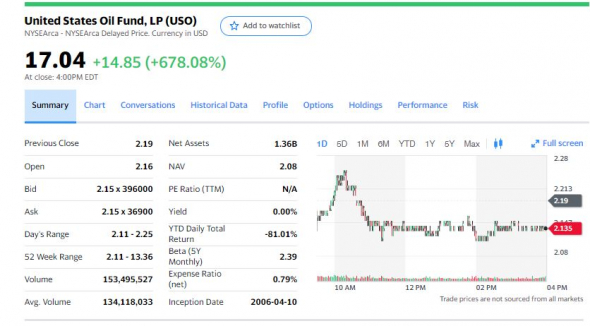

Что происходит с котировками фонда USO, по данным на Yahoo finance котировки взлетели, но такого не может быть

- 29 апреля 2020, 08:26

- |

Одна из возможных причин обвала нефти в понедельник

- 28 апреля 2020, 11:11

- |

Падение нефтяных цен продолжилось во вторник, июньский контракт WTI нашел поддержку примерно на $10.60, ближайший контракт Brent торгуется ниже 20 долларов за баррель. Естественно, с такой устрашающей динамикой, возникает вопрос, что же явилось истинной причиной волны ликвидации, начавшейся в понедельник. Экспирация июньского контракта произойдет 19 мая и в общих чертах проблему рынка, конечно, можно описать как неразрешенную проблему выхода на поставку. Однако падение нефти в отрицательную зону из-за нехватки ликвидности обратило внимание рынков на уязвимость нефтяных ETF, которым необходима нормальная ликвидность для переноса позиций на следующий контрактный месяц (ролловер позиций).

Наибольший интерес представляют позиции USO, самого большого нефтяного ETF в США. Он попал в поле зрения трейдеров после падения нефти 20 апреля из-за того, что достаточно распространённая торговая стратегия сырьевых ETF - держание ближайшего фьючерса и последовательный ролловер на следующий месяц, стала иметь резко возросшие риски. И хотя USO успел «переложиться» в июньские контракты за некоторое время до обвала майского контракта WTI 20 апреля, проблема выхода на поставку в июне поставила под угрозу позиции фонда. 23 апреля фонд сообщил, что изменяет свою инвестиционную позицию с июньского контракта на следующую комбинацию:

( Читать дальше )

Нефть по -37 очень многим дорого обошлась

- 27 апреля 2020, 18:50

- |

Прошу прощения за источник, но вести со ссылкой на блумберг пишут, что Китай тоже накрыло экспирацией по -37.

У 60 тыс. клиентов образовался долг на $1 млрд. Интересно была ли у них планка и торговались ли они реально по минусовым ценам?

( Читать дальше )

Волновой анализ нефти Brent

- 27 апреля 2020, 15:52

- |

#Brent

Таймфрейм: 1W, 1D, 4H

Прошло 2 месяца, и прогноз полностью сбылся, позволив заключить множество успешных сделок (убедитесь: https://vk.com/wall-124328009_15639). Глобальный прогноз почти двухгодичной давности тоже считаю полностью исполненным (https://vk.com/wall-124328009_10602).

Сейчас рассматриваю вариант боковика минимум на полгода в рамках волны [4] of «c» of (II) или начало глобального роста к историческим значениям в рамках заходных of (III). Подсчеты разделит между собой красный уровень на графике, его пробой ознаменует период высоких цен на нефть.

До тех пор, основным каунтом является плоская фигура (в том числе и сужающийся треугольник) в рамках волны [4]. С последующим выходом на новые низы (вплоть до нуля уже по бренту) в рамках волны [5]. Цель по нормам для [4] — сдвинуть вверх/вбок канал с последней картинки. По продолжительности — сравняться с волной [2].

Нефть и хомяки (видео)

- 27 апреля 2020, 12:15

- |

Ура нефть минус 12 % а я с пятницы в шортах сижу!

- 27 апреля 2020, 09:32

- |

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал