Wealt Lab

Коннектор к Quik через Wealth Lab 7.0

- 19 ноября 2021, 16:33

- |

Друзья, насколько вы все знаете, для back test существовала отличная программа для алготорговли WealthLab 6.

Я пользовался ей ещё 8-10 лет назад. Она поражала своей простотой и удобством. Её использовали все алго тестеры в «кулуарах».

К сожалению нормальной адаптации между Quik и Wealth Lab никогда не было. Либо она очень плохо поддерживалась, либо чего — то не хватало и т.д. Также на тот момент Quik выдавал данные только через DDE.

Поэтому, я, как и многие другие, тестировал бота в WLD, а потом шёл переписывать его на какой — то другой платформе. На тот момент я писал на S#. Переписка обычных timeFrame стратегий на S# не очень благородное дело, потому что S# — это библиотека больше для реализации сложных ботов, ибо 30% кодинга это алгоритм, а 70% — это создания самого .NET проекта. (windows exe приложения) S# больше подходит для реализации нестандартных ботов.

Прошло время и много моментов поменялось.

Во-первых, вышла новая версия WLD 7.0 и её можно оплачивать ежемесячно, она стоит всего 40$ в месяц.

( Читать дальше )

- комментировать

- ★3

- Комментарии ( 40 )

wealth-lab. Как отобразить параметры стратегии в wealth-lab в левом нижнем угле в версии про? В девелопере отображаются.

- 03 июля 2017, 09:35

- |

Ренко индикатор. Разработка стратегии.

- 19 июня 2017, 16:04

- |

После возникновения небольшой дискуссии по поводу Ренко графиков и их полезности для трейдинга (http://smart-lab.ru/blog/404560.php)

решил попробовать сделать на основе Ренко-индикатора стратегию.

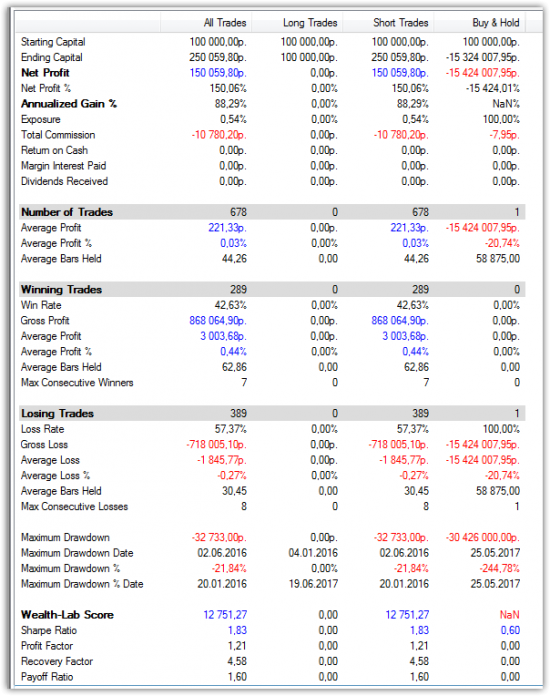

Особо усложнять не стал. Взял самую простую стратегию, чтобы проверить идею, стоит ли копать дальше.

Итак, стратегия. Торгуем только в шорт. Если Ренко «кирпичек» красный, то вход разрешен.

Входим при пробое 10-барного минимума по цене закрытия бара, который этот минимум пробил.

Закрытие позиции при появлении зеленого «кирпичика» или в конце торгового дня.

Инструмент фьючерс рубль-доллар Si, таймфрейм 5-минутки.

Начальный депозит 100 000 руб., торговля ведется 10 контрактами.

Период торговли 01.01.2016 – 16.06.2017.

Соотношение прибыльных сделок к убыточным 43/57, что вполне приемлемо.

Правда, профит-фактор маловат, всего 1,21. Но, во-первых это самая простая стратегия

без всяких треллингов и хитрых стопов. А во-вторых, никакой оптимизации.

( Читать дальше )

Оптимизация в Wealth-Lab

- 18 июня 2017, 09:24

- |

Если таковые есть то напишу.

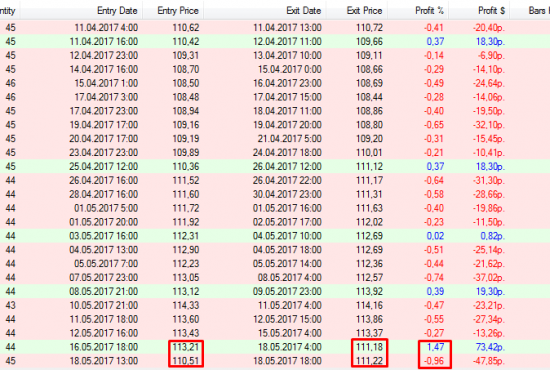

Wealth-Lab. Помогите пожалуйста понять почему так?

- 14 июня 2017, 17:26

- |

объемы 45 и 44 соответственно

Почему так?

PeakSeries и TroughSeries.

- 13 января 2016, 17:07

- |

При использовании в WL4 серии Peak и Trough возникает необходимость доступа к структуре этих данных (количество элементов их значения и т.д.). Стандартных методов я не нашел. Написал пару простых функций – получилось неприемлемо много вложенных циклов.

Может, у кого есть наработки или решения?

Распределения вероятностей случайной величины.

- 04 декабря 2015, 15:24

- |

Если рассматривать множество цен какого-либо финансового инструмента как величину случайную. По какому закону распределения вероятностей распределяются дискретные величины цены? Известно, что существуют различные виды распределения, но наиболее часто рассматривают Гауссово. Такое распределение верно в периоды консолидации. Зная свойства и методы расчета математического ожидания можно без труда разработать каркас ТС, работающий в период флэта. В WL есть функции, такие как Peak/Trough/LinearRegLine и т.д.

А какие наработки и идеи используете Вы?

wealht lab нужна помощь

- 16 мая 2015, 17:51

- |

Обзор визуалайзера Analysis Series для платформы Wealth Lab

- 23 июля 2013, 11:26

- |

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал