X5

💯 Разумная диверсификация – один из ключей к хорошим результатам

- 11 марта 2025, 21:09

- |

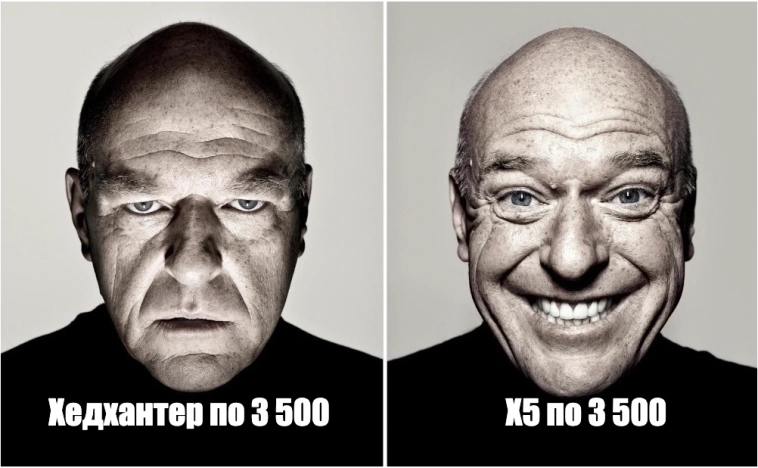

Первая позиция в моем портфеле (Хедхантер) пока выглядит хуже рынка, НО несмотря на это и мой портфель и наши с вами стратегии автоследования в первые 10 дней марта опережают индекс Мосбиржи полной доходности на 1-1,5 пп.

Причина как раз в диверсификации — портфель драйвят X5 и финансовый сектор, который растет быстрее рынка на ожиданиях снижения ключевой ставки.

X5 подбирается к историческому максимуму, при этом компания только сегодня стала чуть дороже Ленты по P/E за вычетом накопленного дивиденда. X5 стоит 5,39 прибылей за вычетом разового дивиденда, Лента — 5,37, Магнит 5,64. На мой взгляд, наш ритейл все еще недорогой относительно истории своей оценки.

Подпишитесь на мой канал, чтобы читать качественную аналитику по российскому рынку 🤝

Дивидендная лихорадка: кто заплатит больше всех этим летом?

- 11 марта 2025, 09:06

- |

Сезон корпоративной отчетности в этом месяце выходит на финишную прямую, и уже совсем скоро компании начнут объявлять свои планы по распределению прибыли среди акционеров. Какие эмитенты могут порадовать нас щедрыми выплатами дивидендов этим летом?

Несмотря на то, что основным поставщиком дивидендов на фондовом рынке является нефтегазовый сектор, в этом году лидером по доходности может стать X5 Group. Фудритейлер долгое время не платил дивиденды из-за своей иностранной прописки, однако теперь препятствий нет, и эмитент может порадовать выплатой разовых щедрых дивидендов на уровне 550 руб. на акцию, что ориентирует на доходность 16,9%.

«Мне кажется такой расклад менее вероятным, чем выплата только за 24-й год, но будем наблюдать и ждать сюрпризов.»

В минувшем году наблюдалась девальвация рубля, которую дивидендные инвесторы традиционно отыгрывают через покупку префов Сургутнефтегаза. В последнее время на рынке ходят слухи, что на валюту приходится уже менее половины кубышки, поскольку эмитент готовился к попаданию в SDN-лист и увеличивал долю рублевых депозитов. Однако даже в этом случае процентные доходы должны быть неплохими, учитывая высокую ключевую ставку. Дивиденды могут составить 9 руб. на акцию, что ориентирует на доходность 16%.

( Читать дальше )

СД ИКС 5 продлил полномочия Игоря Шехтермана в качестве гендиректора группы до 31 марта 2028 года — Интерфакс

- 10 марта 2025, 18:40

- |

◾ Совет директоров ПАО «Корпоративный центр ИКС 5» решил продлить полномочия Игоря Шехтермана в качестве гендиректора группы до 31 марта 2028 года, сообщила компания.

◾ На пост президента X5 до 31 марта 2028 года будет переизбрана Екатерина Лобачева.

◾ Продление их полномочий вступит в силу 1 июля.

◾ Шехтерман был назначен CEO Х5 в 2015 году.

◾ Лобачева занимает пост президента группы с 2022 года, до этого была директором по правовым вопросам и взаимодействию с органами государственной власти.

www.interfax.ru/business/1012868

Х5, 70% годовых, продолжение

- 10 марта 2025, 13:46

- |

На прошлой неделе писал о том что есть почти арбитражная возможность, купить акции Х5 и зашортить июньский фьючерс с контанго 15% годовых, пост

Прошла неделя, все больше и больше новостей стало про спец дивиденд Х5 и позиция начинает отыгрывать даже без учета дивиденда, на данный момент контанго с 15% годовых ушло в бэквордацию 4% годовых, и общая ожидаемая доходность сократилась с 70% до 53%, и при этом возможность остается актуальной правда уже с более худшим соотношением риска к прибыли.

Так же хочу отметить возможность в SFIN, контанго 27% годовых, прогнозируемая див доходность до экспирации 23% годовых, итого в худшем случае прибыль 27% годовых, в лучшем случае 50% годовых. Рынок радует такими возможностями в последнее время.

Так же хотел добавить что пользователи смарт-лаба могут получить тестовый бесплатный доступ к моему сервиса synth-lab на 10 дней, для этого вам нужно зарегистрироваться на сайте synth-lab.ru и после этого написать мне в личные сообщения на смарт-лабе ваш email с которым вы зарегистрировались.

( Читать дальше )

Франшиза "ОКОЛО" выросла до 1500 магазинов

- 10 марта 2025, 11:09

- |

В юбилейном магазине торговой площадью 160 кв. м. представлено более 4000 наименований продуктов питания и товаров повседневного спроса, которые доступны к заказу на платформе OKOLO.Market. Благодаря подключению магазина к франшизе «ОКОЛО» покупатели получили доступ к любимым сервисам магазинов Х5: единой программе лояльности «Х5 Клуб», пункту выдачи заказов 5Post, кофейной станции «Вкусный кофе по честной цене», предлагающей 5 видов кофейных напитков по фиксированной цене 49 руб.

Франшиза «ОКОЛО» предназначена для опытных предпринимателей, у которых уже есть розничный бизнес. В настоящий момент магазины под брендом «ОКОЛО» работают в 32 субъектах Российской Федерации – в Архангельской, Астраханской, Владимирской, Волгоградской, Вологодской, Воронежской, Калужской, Кемер

( Читать дальше )

2 недели, отсчёт пошёл. Ждём 1 000+ руб./акцию дивидендов в X5 в 2025 году, дивдоходность 30%.

- 10 марта 2025, 10:45

- |

На 31.09.2024 на счетах компании 160 млрд руб. краткосрочных финансовых вложений, которые компания «своими» не считает и обещает распределить (https://smart-lab.ru/blog/1105980.php) между акционерами:

«Все, что мы не выплатили за эти несколько лет, так или иначе, в той или иной форме, будет возвращено в виде стоимости акционерам, в виде дивидендов, байбека, выкупа оставшегося пакета у голландской X5, либо совокупностью этих факторов»

К моменту выплаты — с учётом процентов и FCF 4кв это будет 220-230 млрд руб. или до 850 руб./акцию.

Плюс порядка 40 млрд или 150 руб./акцию за 1п2025 (дивполитика предполагает выплату раз в полгода).

Итого, в 2025 году мы можем увидеть 1 000+ дивидендов.

Готов поспорить, это «не в цене».

Для справки, привожу расчёты Евгения Кипниса (Альфа)

Вероятно, размер выплат будет больше похож на 600 + 400, а не 850 + 150. На всё воля акционеров.

День инвестора Х5: зовем всех!

- 06 марта 2025, 11:20

- |

Анонсируем наш первый после «переезда» День инвестора Х5.

На мероприятии наш топ-менеджмент обсудит финансовые итоги 2024 года, поделится обновленной стратегией развития и дальнейшими планами. Также в программе сессия Q&A с ответами на волнующие вас вопросы.

Дата проведения: 27 марта 2025 в 17:00

Ссылка на онлайн трансляцию: https://goo.su/6zGi7B (регистрация не требуется)

На какие вопросы, кроме дивидендов, вы бы хотели получить ответ? Пишите в комментариях.

Вечерний обзор рынков 📈

- 05 марта 2025, 19:08

- |

Курсы валют ЦБ на 6 марта:

💵 USD — ↗️ 89,7878

💶 EUR — ↗️ 95,7035

💴 CNY — ↗️ 12,2890

▫️ Индекс Мосбиржи по итогам основной торговой сессии прибавил 0,68%, составив 3 263,62 пункта.

▫️ Инфляция в РФ на 3 марта. Недельная: 0,15% (0,23% н.р.), с начала года: 2,09% (1,94% н.р.), годовая: 10,07% (10,07% и н.р.).

▫️ Минфин в период с 7 марта по 4 апреля будет направлять на покупку валюты 2,9 млрд руб. ежедневно (-0,4 млрд руб. от текущего периода с 7 февраля по 6 марта), всего за период 60,1 млрд руб. (66,5 млрд на текущий период). Исходя из этого «Коммерсант» прогнозирует, что ЦБ в тот же период будет продавать валюту в объеме эквивалентном 5,96 млрд руб. в день (+0,4 млрд руб., текущий показатель 5,56 млрд руб.).

▫️ Результаты аукционов по размещению ОФЗ. ОФЗ-ПД 26230 (погашение 2039.03.16). Размещенный объем: 44,232 млрд руб. (при спросе 63,902 млрд руб.), выручка: 27,016 млрд руб., средневзв.цена: 57,8086%, средневзв.доходность: 15,53% годовых.

ОФЗ-ПД 26246 (погашение 2036.03.12). Размещенный объем: 173,751 млрд руб. (при спросе 312,805 млрд руб.), выручка: 150,612 млрд руб., средневзв.цена: 81,3569%, средневзв.доходность: 16,2% годовых.

( Читать дальше )

Портфели БКС. Геополитика — ключевой фактор

- 05 марта 2025, 10:53

- |

Основной тренд по Индексу МосБиржи остается восходящим по мере того, как развиваются отношения России и США. Второй важный фактор, который влияет на российский рынок, — это монетарная политика ЦБ. Наш базовый сценарий: в июне вероятно первое снижение ключевой ставки.

Главное

• Краткосрочные идеи: в фавориты включили Сбер-ао вместо Сургутнефтегаз-ап (в абсолютном выражении падение на 6%, а относительно Индекса МосБиржи — минус 10%).

• Динамика портфеля за последние три месяца: фавориты выросли на 30%, Индекс МосБиржи — на 27%, аутсайдеры — на 22%.

Краткосрочные фавориты: причины для покупки

Сбербанк

Сбер-ао — новая бумага в портфеле. Сильные рыночные позиции, а также разумная политика рисков и управления капиталом позволяют банку демонстрировать высокие финансовые результаты и уверенный органический рост капитала, что вместе со стабильно высокой рентабельностью более 22% ROE дает возможность выплачивать привлекательные дивиденды.

Сбер торгуется ниже своих исторических значений с P/E 4,1x против среднеисторического уровня 5,6x, несмотря на продолжающийся рост бизнеса и рекордную прибыль за прошедший год.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал