SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

aforex

Месяц май, доллар растет. Прогноз Николая Корженевского.

- 13 мая 2013, 11:28

- |

- Разместил(а) AF Markets, Май 13, 2013

- Просмотр блога

Мы сохраняем позиции без изменений.

Мы сохраняем позиции без изменений.USDJPY продолжает рвать. Пара завершила прошлую неделю тестированием области 102, и движется со скоростью ракеты. Нам, разумеется, представляется опасным входить в спекулятивный лонг на таких уровнях, но сила тренда поражает. Любую сильную коррекцию мы будем использовать для восстановления длинной позиции в данной паре. На нее еще достаточно долго будут влиять ключевые темы: радикальное расширение баланса Банка Японии и постепенное ожидание более высоких ставок в США. Второй аспект, кстати, будет в центре внимания на протяжении этой недели. Мы будем пристально следить за выступлениями представителей ФРС, которые запланированы на вторую половину недели.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Джон Паулсон остается верным золоту

- 25 апреля 2013, 14:13

- |

- Разместил(а) AF Markets, Апрель 25, 2013

- Просмотр блога

Инвестор-миллиардер Джон Паулсон в своем открытом послании сообщил инвесторам своих фондов, что не собирается выходить из золота и отказываться от бычьих стратегий по металлу, несмотря на какие-либо краткосрочные и среднесрочные волатильные просадки на данном рынке — по материалам AForex.

Инвестор-миллиардер Джон Паулсон в своем открытом послании сообщил инвесторам своих фондов, что не собирается выходить из золота и отказываться от бычьих стратегий по металлу, несмотря на какие-либо краткосрочные и среднесрочные волатильные просадки на данном рынке — по материалам AForex.Главный посыл Паулсона — золото есть лучший на рынке инструмент, способный защитить от инфляции. Инвестор ожидает раскрутки инфляционной спирали как следствие трех раундов QE от Федерезрва США (а также от других ЦБ, вовлеченных в активное печатанье денег).

( Читать дальше )

В ожидании начала месяца. Прогноз Николая Корженевского.

- 25 апреля 2013, 11:48

- |

- Разместил(а) AF Markets, Апрель 25, 2013

- Просмотр блога

Мы сохраняем позиционирование неизменным, будем постепенно сокращать лонг в EURCHF на пути к 1.25.

Мы сохраняем позиционирование неизменным, будем постепенно сокращать лонг в EURCHF на пути к 1.25.Валютный рынок постепенно успокаивается. EURUSD всю неделю колеблется у отметки 1.3, и очевидных драйверов для сильного изменения котировки нет. Инвесторы ожидают событий следующей недели, когда, во-первых, состоится заседание ЕЦБ, а, во-вторых, выйдет статистика по рынку труда Соединенных Штатов. И то, и другое будет крайне значимым для трейдеров, так что пока волатильность по всем законам должна несколько снизиться. Позиционирование в большинстве инструментов также нейтральное, так что и с этой стороны сильного давления нет.

Что касается текущих фундаментальных данных, то они пока накапливаются в умах инвесторов. Слабые цифры по заказам на товары долгосрочного пользования, сегодняшняя сводка по заявкам на пособие по безработице, и даже завтрашние цифры по ВВП США — все это лишь отложится в головах, но вряд ли сформирует новые тренды. Все основные инструменты (EURUSD, GBPUSD, AUDUSD и т.д.) консолидируются, и какие-то интересные для спекуляций движения мы видим в основном в кроссах. Во-первых, продолжается обозначенное ралли в EURCHF на фоне компрессии европейских спредов, но об этом мы уже неоднократно писали. Во-вторых, концентрируются покупки в USDJPY вблизи психологически сложного уровня 100 и в EURJPY на 130. Риск коррекции в обоих инструментах. безусловно, велик, но мы все же терпеливо ждем пробития обозначенных отметок вверх.

Продажи физического золота бьют все рекорды

- 25 апреля 2013, 11:15

- |

- Разместил(а) AF Markets, Апрель 25, 2013

- Просмотр блога

Продажи золотых монет одним из крупнейших монетных дворов мира — U.S.Mint — побили трехлетний рекорд после того, как цены на «бумажное золото» на нью-йоркской бирже упали до минимумов трех декад после последовательного 12-летнего роста — по материалам AForex.

Продажи золотых монет одним из крупнейших монетных дворов мира — U.S.Mint — побили трехлетний рекорд после того, как цены на «бумажное золото» на нью-йоркской бирже упали до минимумов трех декад после последовательного 12-летнего роста — по материалам AForex.По данным на среду, продажи в апреле составили 196500 унций — против 62000 в марте. На данный момент самым сильным рекордом остается декабрь 2009 года, когда было продано 231500 унций золота. 23 апреля U.S. Mint приостановила продажи золотых монет (1/10 унции) после того, как запасы монет достигли критического уровня на фоне спроса, который более, чем в 2 раза, превысил спрос в 2012 году. Среди покупателей не только американцы, но также жители (плюс юридические лица) из Индии, Китая, Австралии, Японии.

( Читать дальше )

США. Заказы на товары длительного пользования упали в марте на 5.7%

- 25 апреля 2013, 10:40

- |

- Разместил(а) AF Markets, Апрель 25, 2013

- Просмотр блога

Заказы на товары длительного пользования испытали крупнейшее 7-месячное снижение в марте. Капитальные вложения корпораций подросли совсем немного. Все это — сигналы замедления экономической активности в Америке — по материалам AForex.

Заказы на товары длительного пользования испытали крупнейшее 7-месячное снижение в марте. Капитальные вложения корпораций подросли совсем немного. Все это — сигналы замедления экономической активности в Америке — по материалам AForex.Заказы на товары длительного пользования (ТДП) упали на 5.7% в марте на фоне падающего спроса в глобальном разрезе (данные Департамента Труда). Если вспомнить данные месячной давности, то в феврале заказы на данную товарную категорию, которая включает в себя широкий спектр изделий от тостеров до самолетов, напротив, выросли на 4.3%. По сути, замедление в сегменте ТДП — верный резюмирующий индикатор, указывающий на то, что момент роста, который мог бы быть поддержан в первом квартале, безвозвратно упущен. Именно сегмент ТДП сыграл ключевую роль в восстановлении темпов роста ВВП США после рецессии в 2007-2009 гг. Более того, падение спроса на ТДП оказалось вдвое сильнее ожиданий аналитиков. Другие показатели экономической активности — уровень безработицы, розничные продажи и производственная активность — тоже оказались не на высоте.

Ожидается, что в пятницу Америка опубликует данные по росту ВВП за первый квартал на отметке 3% (в последнем квартале 2012 было 0.4%). Тем не менее, аналитики ожидают, что на второй квартал 2013 года ВВП США не вырастет более 1.5%.

Самые богатые люди Америки в период 2010-2012 стали заметно богаче (Pew Research)

- 24 апреля 2013, 12:43

- |

- Разместил(а) AF Markets, Апрель 24, 2013

- Просмотр блога

Как показывает отчет консалтинговой компании Pew Research, самые богатые люди Америки (примерно 7% населения) сумели существенно увеличить свое благосостояние тогда, как оставшиеся более 90% населения, напротив, потеряли в доходах — по материалам AForex.

Как показывает отчет консалтинговой компании Pew Research, самые богатые люди Америки (примерно 7% населения) сумели существенно увеличить свое благосостояние тогда, как оставшиеся более 90% населения, напротив, потеряли в доходах — по материалам AForex.Отчет, опубликованный в прошедший вторник, говорит о том, что 7% домохозяйств владели 63% ВВП страны в 2011 году против 56% в 2009 году. При этом богатейшие 7% смогли поднять свой доход на 28%, в общей сложности. Оставшееся население потеряло в доходах примерно 4% — в период 2010-2012 гг.

Главный инструмент, который позволил богачам стать еще богаче — вне всяких сомнений, фондовый рынок — акции, которые успешно преодолевали исторические ценовые максимумы благодаря щедрой долларовой подпитке от Федрезерва США. Интересно, что менее богатые люди не стремились к инвестированию в фондовые инструменты — их главным вложениям были их дома — увы, этот рынок пока так и не выбрался со дна.

С 2009 по 2011 год уровень благосостояния американских семей вырос всего на $5 трлн (14%) против отметки в $35.2 трлн в 2009 году.

У U.S. Mint кончились золотые "орлы"

- 24 апреля 2013, 11:24

- |

- Разместил(а) AF Markets, Апрель 24, 2013

- Просмотр блога

Крупнейшая американская компания по производству золота и серебра U.S. Mint приостановила продажи золотых монет (1/10 унции — American Eagle) на фоне слишком агрессивного спроса на монеты — по материалам AForex.

Крупнейшая американская компания по производству золота и серебра U.S. Mint приостановила продажи золотых монет (1/10 унции — American Eagle) на фоне слишком агрессивного спроса на монеты — по материалам AForex.Запасы компании оказались на двухлетнем минимуме, и компания приняла решение временно приостановить продажи. По словам дилеров, аналогичная ситуация наблюдалась много лет назад — в далеком 2009 году, и вот возникла вновь. В декабре 2009 года было реализовано 231500 унций золота. В текущем месяце апреле было продано 175000 унций золотых монет.

Спрос на физическое золото вырос в разы после того, как бумажное золото (ETF) вошло в активную медвежью зону, и цена на слитки достигла исторического минимума — инвесторы решили, что золото на «дне», после чего набросились на самый доступный физический желтый металл — монеты.

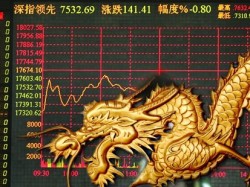

Goldman Sachs: китайские акции привлекательны для покупки

- 24 апреля 2013, 11:17

- |

- Разместил(а) AF Markets, Апрель 24, 2013

- Просмотр блога

По данным клиентских отчетов Goldman Sachs Asset Management, в данный момент времени китайские акции представляют собой привлекательный актив для покупки — идеальное сочетание низких котировок и неплохих перспектив роста выручек корпораций — по материалам AForex.

По данным клиентских отчетов Goldman Sachs Asset Management, в данный момент времени китайские акции представляют собой привлекательный актив для покупки — идеальное сочетание низких котировок и неплохих перспектив роста выручек корпораций — по материалам AForex.Индекс Hang Seng China Enterprises Index (мониторит динамику котировок акций компаний, которые торгуются в Гонконге) упал на 8.8% в текущем году. В это же время выручки компаний выросли на 1.7% за три месяца, которые заканчиваются 29 марта. По факту, это первый последовательный рост с июня. Индекс Bloomberg China-US Equity Index (мониторит динамику 55 китайских компаний, торгуемых в США) в настоящий момент находится на отметке почти на 50% ниже уровня марта 2012 года.

Индекс Shanghai Composite Index (мониторит динамику фондового рынка Китая) потерял 2.2% в текущем месяце после публикации более негативной оценки по росту ВВП в первом квартале — 7.7% против 7.9% в предыдущем квартале.

Еще меньше стресса, еще больше неопределенности. Прогноз Николая Корженевского.

- 24 апреля 2013, 11:15

- |

- Разместил(а) AF Markets, Апрель 24, 2013

- Просмотр блога

Мы частично фиксируем прибыль в EURCHF, будем восстанавливать лонг на снижении пары, сохраняем прочие позиции.

Мы частично фиксируем прибыль в EURCHF, будем восстанавливать лонг на снижении пары, сохраняем прочие позиции.Долговые рынки Европы в эйфории. Спред между 10-летними бумагами Испании и Германии упал ниже 300 б.п., та же история и с Италией. Так по рынкам носится эхо выстрела из базуки Банка Японии. Основной спрос на единую валюту приходит из EURJPY. Деньги, разумеется, не хранятся в форме кэша, а моментально инвестируются в облигации. Результат такого перетока капитала описан парой предложений ранее. Но теперь такая диспозиция начинает затрагивать межрыночное равновесие. Рост стоимости периферийных облигаций Старого Света заставляет инвесторов выходить из защитных инструментов. Главным из них, безусловно, был швейцарский франк, который накануне оказался самой слабой из ликвидных валют.

( Читать дальше )

Меж отсутствием стресса и мягкой политикой. Прогноз Николая Корженевского.

- 23 апреля 2013, 15:49

- |

- Разместил(а) AF Markets, Апрель 23, 2013

- Просмотр блога

Мы сохраняем позиционирование неизменным, будем частично фиксировать прибыль в EURCHF на 1.2250.

Мы сохраняем позиционирование неизменным, будем частично фиксировать прибыль в EURCHF на 1.2250.Приближается май, и на валютном рынке начинает ощущаться смятение. Основные темы, однако, пока заметны невооруженным взглядом. Во-первых, это сильный доллар. USD, хотя и медленнее, но растет практически против всех инструментов. Во-вторых, это устойчивый евро. Только EUR, пожалуй, удается составить достойную конкуренцию американцу. Объяснение здесь достаточно простое: сжатие периферийных спредов, то есть снижение уровня напряженности на долговых рынках проблемных стран. Внимательные трейдеры, однако, заметили, что это не провоцирует роста EURUSD, как бывало ранее.

Изменение заключается в том, что на рынке появился еще один фактор: ожидание смягчения политики ЕЦБ. После комментариев Вайдманна на эту тему вопрос остается только в тайминге и конкретном виде смягчения. От того, как это будет делаться, существенно зависит стоимость евро. Потенциал для укрепления, однако, исчерпан, и любое внутридневное ралли к 1.315-1.32 мы будем использовать для открытия шортов. Тем же, кто желает поиграть на улучшение ситуации с PIIGS, логичнее посмотреть на EURCHF. Этот кросс в свое время снижался в основном из-за кризиса в еврозоне, и теперь шорты сокращаются по мере падения уровня напряженности. Но это тактическая история. А стратегическая — поиск точек для покупки доллара, преимущественно против валют развивающихся стран.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал