apple

Скромный продукт Apple с перспективным будущим.

- 25 апреля 2019, 09:19

- |

Перевод машинный.

Оригинал здесь.

https://www.aboveavalon.com/notes/2018/1/23/apple-watch-is-a-bridge-to-the-future

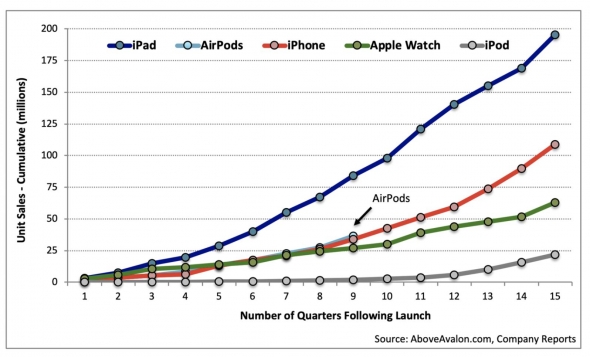

Apple Watch — это мост в будущееЧто-то изменилось в магазинах Apple Retail. Во время недавней поездки в мой местный магазин Apple Store в воскресенье днем было действительно трудно подойти близко к столам Apple Watch. Люди смотрели и покупали различные модели и часы Apple Watch. Это вернуло воспоминания о ранней шумихе, обнаруженной при первом испытании iPad. Всего два года назад отсутствие толп вокруг столов Apple Watch заставило людей задуматься о том, является ли Apple Watch осечкой. Что-то меняется, когда люди думают об Apple Watch.

( Читать дальше )

- комментировать

- Комментарии ( 48 )

Волновой анализ Apple, USD/JPY, NZD/USD

- 18 апреля 2019, 16:46

- |

Apple. Яблоки. 1H.

Без изменений. Пробой зеленого уровня подтвердит начало волны (2). А красный уровень запрещено пробивать всей (1)-ой волны, в рамках рассматриваемой гипотезы.

USD/JPY. Японская йена. 2H.

В рассмотрении остался всего один вариант развития дальнейших событий. Согласно нему, сейчас формируются заходные и намечается большая девальвация йены в область 125-186

( Читать дальше )

Qualcomm и Apple пришли к соглашению о прекращении всех судебных разбирательств

- 17 апреля 2019, 13:15

- |

Вскоре после того, как Apple и Qualcomm нежданно-негаданно объявили о мирном улаживании многолетнего патентного спора с собственным заявлением выступила компания Intel, тщетно пытавшаяся сменить Qualcomm в роли поставщика модемов сотовой связи для смартфонов iPhone. Процессорный гигант объявил о полном отказе от планов по выпуску модемов 5G для смартфонов, в ближайшее время все разработки в этом направлении будут закрыты.

Aкции QCOM вчера выросли на 28%:

Сам я держу эти бумаги, хорошая дивидендная доходность (при цене $50) и отличные перспективы как компании. Проигрыш Apple только подтверждает тот факт, что альтернативы Qualcomm сейчас не существует.

Волновой анализ Apple, USD\JPY

- 11 апреля 2019, 21:55

- |

Apple. Яблоки. 1H.

Пробой оранжевого уровня вниз подтвердит волну (2). Кроме того, не вижу актив выше 215-и без существенной коррекции. Больше пока сказать нечего.

USD/JPY. Японская йена. 4Н и 2Н.

Актуализировал все критические и подтверждающие уровни для обоих подсчетов. Ситуация продолжает оставаться «если не вниз, то вверх» в локальной перспективе. Но дальше всё равно только вверх...

( Читать дальше )

Кто зарабатывает больше: Apple,Google или ...?

- 09 апреля 2019, 09:24

- |

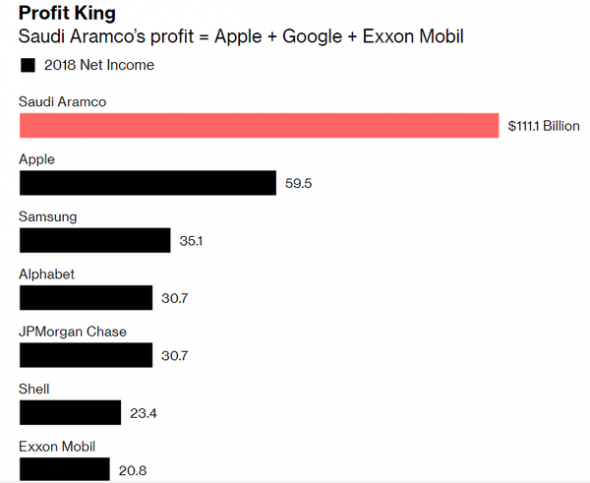

Нефть как источник энергии критикуют и ругают. Защитники природы агитируют за зелёные виды топлива. Но пошатнуть позиции нефти как источника большой прибыли им удастся не скоро.

Это доказывает таблица, составленная агентством Блумберг. Самые прибыльные компании в 2018 году. На первом месте оказался нефтяной гигант Сауди Арамко. Её прибыль равна суммарной прибыли Эппл, Гугла и Эксон Мобил вместе взятых. В прошлом году компания из Саудовской Аравии заработала 111,1 млрд. $

Также в рейтинге самых профитных компаний присутствуют два других топливных гиганта: Шелл и Эксон Мобил.

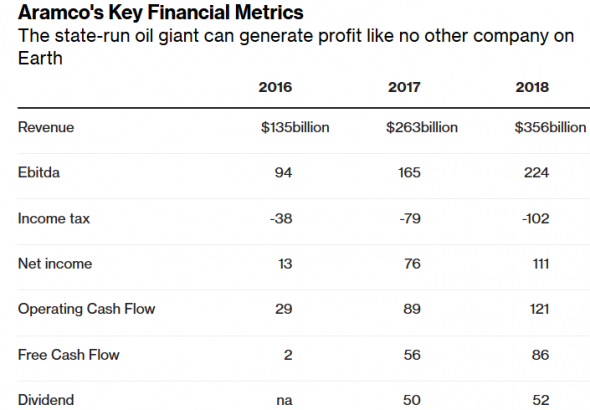

Основные финансовые показатели Сауди Арамко выглядят так:

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал