asset allocation

Калькулятор портфелей 2.1

- 27 декабря 2016, 21:54

- |

Всем привет.

Что, собственно, нового?

1. Добавлены FinEx ETF с Мосбиржи.

2. Данные по инструментам теперь не лежат в базе, а скачиваются (с Яхи или Мосбиржи) по необходимости. Во-первых, так меньше размер программы. Во-вторых, Мосбиржа запрещает давать их данные кому-либо. Для себя качай — а другим не давай! Вот я и не даю, теперь каждый какбэ качает сам. :) Обновление скачанных данных по кнопке на тулбаре или через диалог выбора инструментов.

3. Теперь не нужно будет качать обновления руками. Программа сама будет их проверять, скачивать и устанавливать (и себя и базу). Ну, я надеюсь. :)

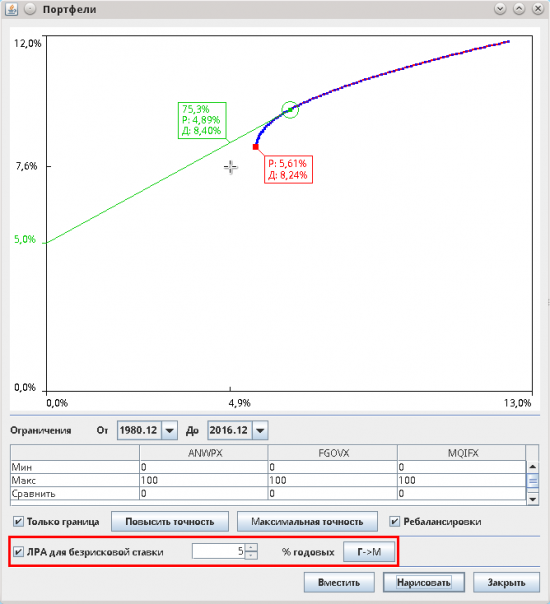

4. В окне портфелей появилась best possible capital allocation line (по-русски назвал ЛРА). Что это такое см. здесь и здесь. Штука полезная, особенно перед пенсией. :)

( Читать дальше )

- комментировать

- ★13

- Комментарии ( 9 )

Банк и казино против фондовой биржи: статистическая борьба

- 06 октября 2016, 09:18

- |

Недавно один участник этого форума приравнял банк и казино к фондовой бирже. Речь идет об итогах инвестиций, а не о самих этих структурах. Начнем с цитаты его сообщения:

MrEgo: «Я всегда привожу следующий пример. Вы можете класть деньги на депозит под 12%. В конце года снимать их и ставить на красное. по итогам года будет результат 0-24%, тот же фондовый рынок облигаций)) или ставить 42%, тогда будет от -30% до 56% (это уже на акции похоже) и средняя за 10 лет вполне может быть 18%, зависит от случая — можете попробовать в экселе с функцией рандом»

Я сначала поверил его высказыванию, но потом понял его абсурдность. Как же казино с отрицательным математическим ожиданием для игроков может в среднем увеличивать доходность банковского депозита? В среднем никак. Случайно, правильно, может.

Обозначим для удобства наши три подхода:

( Читать дальше )

Палец о мышь не ударил в течение года, а +19,3% однако по инвестициям

- 04 октября 2016, 10:28

- |

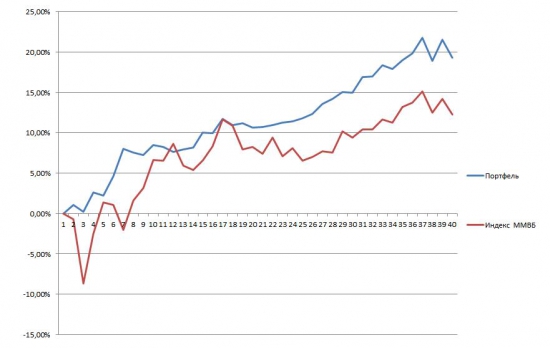

За три квартала с учетом дивидендов портфель показал рост на +19,3%. Вот так это выглядит в сравнении с индексом ММВБ:

За предыдущие 10 лет среднегодовой результат +18,5%. В этот год идем даже с опережением.

Если кому-то надоело колбаситься и совершать сотни операций в день, то приглашаю уже стать разумным инвестором :) Долгосрочно намного выгоднее.

Аналитика группы Asset Management - Rietumu bank (16.09.2016)

- 16 сентября 2016, 17:31

- |

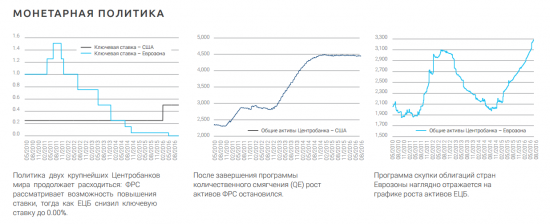

«Последний летний месяц порадовал спокойствием на финансовых рынках. Исторический максимум обновил не только S&P500, но и два других значимых индекса американских акций – Nasdaq и Dow Jones Industrial Average. Основными причинами роста можно назвать вышедшие отчетности компаний за вторую половину года, оптимистические ожидания инвесторов и монетарную политику ФРС. Стоит отметить, что волатильность на рынках акций в августе была крайне низкой. При условии сохранения низкой волатильности и учитывая историческую обратную взаимосвязь между волатильностью акций и доходностью спекулятивных бумаг, можно ожидать роста стоимости высокодоходных облигаций в будущем», – отмечают управляющие инвестиционными фондами RAM.

«Произошло улучшение бизнес активности в Китае, особенно в секторе услуг. Несмотря на замедление роста инвестиций, рост арендной платы в крупнейших городах по-прежнему стимулирует строительство, и как следствие спрос на сырьевые товары. В то же время, медленный тем поста экономики и инфляции, экстраординарная монетарная политика и повышенная стойкость к реформам, снижают привлекательность Европы», – считают эксперты.

В обзоре также отмечается, на стоимость нефти в этом месяце повлияли данные о снижении запасов нефтепродуктов и объявление о неформальной встрече ведущих производителей нефти в Алжире в конце сентября. Однако на рынках все-таки сохраняется высокая неопределенность, которая таит как риски, так и хорошие возможности.

( Читать дальше )

Инвестиционные стратегии 21 века (Книга)

- 18 августа 2016, 12:06

- |

Наконец то добил книгу, много конспектировал и в каких то местах тяжело было переворить быстро инфу однако я это сделал.

Книга будет полезна тем кто планирует работать в финансовой сфере.

Открывает основы портфельной теории, фишки управления, понятия риска, информации, инвест-идеи — концепции.

Вообщем, ниже заскринил горячие страницы, найти книгу можно в свободном доступе.

( Читать дальше )

Фрэнк Армстронг - Инвестиционные стратегии 21 века (пер. С. Спирин)

- 09 августа 2016, 12:42

- |

Книга про инвестирование на основе распределение активов в портфеле (Asset Allocation) по теории Марковица (СПТ — Современная Портфельная Теория, портфельные инвестиции).

От себя: книга написана легко и интересно, с примерами моделей портфелей. Больше всего подойдет для новичков, но и бывалым инвесторам почитать, наверное, стОит. Забавно, что книга закончена была всего 7 лет назад, а основной инструмент для построения портфелей сильно изменился — с взаимных фондов на ETF. Это главный недочет книги. Ну и кто действительно захочет почитать, лучше это делать в ЖЖ Спирина — так там основная его аудитория, очень много интересных комментариев, особенно от nefedor`a.

Об структурные продукты - а нужны ли они вам? В 95% случаев - нет!

- 22 июля 2016, 19:05

- |

— Эпиграф.

Умный человек был этот Эпиграф, столько толковых вещей написал. Итак, структурные продукты.

Вам не нужен структурный продукт сам по себе, только потому что он структурный и продукт. Что вам нужно на самом деле — это увеличить свои доходы и заиметь хоть какой-нибудь капитал к старости. И структурные продукты это не тот инструмент, который подходит лучше всего. Они — не серебряная пуля.

В основу финансового благополучия должны быть положены классические инвестиции на основе распределения активов. Это справедливо для 95% людей (только 95% из них об этом не знают). Долгосрочные, неторопливые инвестиции — вот настоящая «серебряная пуля». О них сегодня и поговорим.

Собственно, основы, достаточные для того, чтобы начать, есть на assetallocation.ru/ (точнее, там много больше, чем основы). Ведет сайт Сергей Спирин, вот он: http://fintraining.livejournal.com/ Чтение ЖЖ Сергея и его сайта даст ответы на 70-75% вопросов по инвестициям, которые возникают у непрофессионала. Что я лично рекомендую прочесть (в таком порядке):

( Читать дальше )

Как сформировать портфель в январе и через полгода получить +13,1%

- 04 июля 2016, 14:30

- |

Промежуточный итог за первое полугодие +13,1% (30 декабря 2015 — 1 июля 2016). Индекс ММВБ за тот же период +7,68%.

Хотите так же? Стратегия пассивного инвестирования с оптимальным соотношением активов уже в течение 10 лет показывает доходность +18,5% ежегодно. Просто купите активы в нужном соотношении и ждите конца года. В начале следующего года сделайте ребалансировку, замените убыточные активы, скорректируйте соотношение активов в портфеле.

Вот такой долгосрочный профит. А ещё лучше делать это в рамках личного финансового плана.

И никакие Brexitы не будут страшны :)

Что делать разумному инвестору с Brexit?

- 26 июня 2016, 09:39

- |

Никто из аналитиков и экономистов даже самого высокого уровня сейчас не может сказать, как повлияет Brexit (и в какой форме он вообще окончательно состоится) на экономики разных стран. Единственное правильное решение в данной ситуации для разумного инвестора — придерживаться инвестиционного подхода, разработанного в рамках личного финансового плана.

Не буду голословным и покажу на цифрах, как отразился Brexit на инвестиционном портфеле Вавилон Рус, состав которого был открыт для широкой аудитории ещё в январе этого года (сама стратегия показала свою состоятельность уже на протяжении 10 лет). На графике можно увидеть недельную динамику доходности портфеля Вавилон Рус в сравнении с индексом ММВБ:

( Читать дальше )

Анализ инвестиционной стратегии

- 20 мая 2016, 09:57

- |

Сегодня выкладываю в свободный доступ инвестиционные характеристики стратегии Вавилон Рус, построенной на основе Asset Allocation. Возможно, данная стратегия заинтересует институциональных инвесторов или частных инвесторов-профессионалов с долгосрочным горизонтом инвестирования. Я в свою очередь готов рассказать о ней более подробно в случае интереса (пишите в личку или в комментарии).

Стратегия подходит: институциональные инвесторы, частные инвесторы с долгосрочным горизонтом инвестирования.

Среднегодовая доходность за 10 лет: +18% (ежегодно, с учетом сложного процента, процент округлен). Прирост стоимости активов за 10 лет в 5,5 раз.

Доходность за 2015 год: +29,2% (фактическая), +29,5% (модельная).

Доходность за I кв. 2016 года: +8,2%

Средства распределены по следующим активам:

Акции – доля от 40 до 60%;

Облигации – доля от 15 до 35%;

Золото – доля от 15 до 35%.

Ежегодно происходит ребалансировка портфеля и подбирается целевое соотношение активов.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал