cot

ЮРИДИЧЕСКИЕ ЛИЦА И ЗОЛОТО. ЧТО ПРОИСХОДИТ?

- 27 июня 2024, 16:38

- |

Друзья, мы продолжаем изучать поведение игроков на российском рынке! Сегодня разбираем золото.

В золоте действительно интересная ситуация в плане сентимента.

🟡Желтый график — это разница покупок и продаж юридических лиц (чистые позиции). Как можно увидеть на графике, длинных позиций больше, чем коротких.

🟣Фиолетовый график — это разница количества лиц, держащих покупные и продажные позиции. Как можно увидеть на графике, юридических лиц, стоящих в позициях шорт больше,чем лиц,стоящих в лонг!

( Читать дальше )

- комментировать

- ★3

- Комментарии ( 1 )

АКЦИИ И ОБЛИГАЦИИ. ЧТО ДЕЛАЮТ ЮРЛИЦА И ФИЗЛИЦА В ТРЁХ ОСНОВНЫХ ИНДЕКСАХ МБ?

- 26 июня 2024, 14:58

- |

Друзья, мы команда MSCinsider и мы анализируем открытый интерес на российском рынке. Сегодня разбираем три основных Индекса на Московской Бирже: ММВБ, РТС и ОФЗ (RGBI) — и поведение Юридических и Физических лиц по отношению к ним.

Открытый интерес — внимание участников рынка к активу, желание вкладываться в него и как-либо взаимодействовать с ним.

ИНДЕКС ММВБ

Сначала рассмотрим количество лонг (покупных) и шорт (продажных) позиций.

Ввиду экспирации, открытый интерес упал до значений марта 2024, перед сильным ростом ОИ. С начала марта по середину мая шёл рост Индекса.

При этом, с начала года настроение Юрлиц постепенно сменялось на пессимистичное, что видно на графике чистых позиций.

Чистые позиции — разница между количество лонг и шорт договоров. Положительное значение может указывать на оптимизм во фьючерсе, а отрицательное — на пессимизм. В пике чистые позиции достигли исторического минимума.

( Читать дальше )

ЗОЛОТО У ЮРЛИЦ. ПОВЕДЕНИЕ С 2022 ГОДА

- 20 июня 2024, 16:58

- |

Сегодня мы рассматриваем особенности открытого интереса Юридических лиц во фьючерсе золота. Сначала посмотрим на открытые позиции.

1) График позиций.

Зелёная линия — лонг-позиции (покупка и ожидание роста);

Оранжевая линия — шорт-позиции (продажа и ожидание падения).

За последний год замечен рост открытого интереса, а сейчас количество покупок близится к рекордным за три года. Но наиболее показательным будет следующий график — чистых позиций,разницы лонг и шорт.

2) График чистых позиций.

( Читать дальше )

EUR/RUB У ЮРЛИЦ. ЧТО ИЗМЕНИЛОСЬ?

- 18 июня 2024, 10:55

- |

Друзья, это команда MSCinsider. Мы исследуем открытый интерес участников на российском рынке. Сегодня мы разбираем, какие изменения произошли во фьючерсе EUR/RUB c 12 июня.

На бирже юридические и физические лица могут покупать и продавать во фьючерсах. Чистые позиции — это разница между покупками и продажами у юридических или физических лиц.

С начала 2024 у юрлиц был тренд на повышение чистых позиций, относительно 2023 года — медленно росли покупки. 17 июня резко упало количество шорт-позиций, из-за чегочистые позиции приблизились к нулевой отметке — одной из немногих с 2022 года.

С таким сокращением продающих позиций, на падении цены фьючерса вышел сигнал об оптимизме юрлиц.

( Читать дальше )

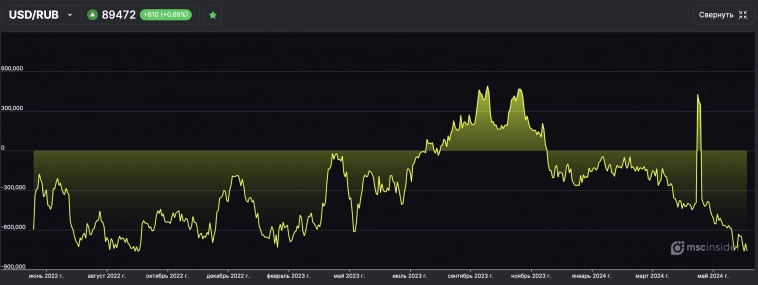

USD/RUB У ЮРЛИЦ. ПОМЕНЯЛОСЬ ЛИ СООТНОШЕНИЕ?

- 17 июня 2024, 17:47

- |

Друзья, мы анализируем открытый интерес на российском рынке. Сегодня мы разберём USD/RUB и его изменение после введённых санкций.

На бирже есть покупки и продажи физических и юридических лиц во фьючерсах. Чистые позиции — это разница покупок и продаж юридических или физических лиц.

Юридические лица продолжают держать чистые позиции на рекордно низких значениях за два года. Значительное падение началось в начале 2024 и за пару месяцев чистые позиции сравнялись со значениями сентября 2022.

При этом видно — с начала года тренд Юридических лиц держался на продажу фьючерса доллара. Иногда — редкие моменты покупок.

( Читать дальше )

НЕФТЬ: ВЗАИМОСВЯЗЬ ЦЕН И ЧИСТЫХ ПОЗИЦИЙ ЮРЛИЦ

- 14 июня 2024, 19:02

- |

Чистые позиции (они же — нетто-покупки) — разница лонг и шорт позиций. Отрицательные значения говорят о пессимизме лиц во фьючерсе, положительные значения — оптимизме. Сегодня рассмотрим, как менялась цена Нефти BRENT при низких значениях чистых позиций.

В посте взяты три точки, в которые за последний год нетто-покупки были минимальны (жёлтые графики), и за которыми сразу следовал их рост. С ними — график цены и сигналов. Красные фрагменты означают пессимизм, зелёные — оптимизм.

27.06.2023

Второе самое низкое значение за последний год. Из высокой доли пессимизма за 7 дней чистые позиции резко растут, на графике цены виден сигнал о покупке. Значительный рост цены начинается 6 июля, и за неделю стоимость поднимается с 74 до 81 пункта.

( Читать дальше )

ПОВЕДЕНИЕ ЮРЛИЦ В ОСНОВНЫХ ВАЛЮТАХ

- 13 июня 2024, 12:05

- |

На фоне последних санкций возможна высокая волатильность валют. Сегоня рассмотрим, как Юридические лица встретили новости о запрете торговать USD/RUB, EUR/RUB и сказалось ли это на CNY/RUB.

USD/RUB

С начала года Юридические лица активно наращивали шорт-позиции — нетто-покупки (чистые позиции, лонг — шорт) достигли минимальных значений за последние два года. (нетто-покупки usd)

EUR/RUB

Юрлица с начала года были склонны наращивать лонг позиции, нетто-покупки постепенно увеличивались, но глобально всё так же оставались в шорт-позициях.(eur)

( Читать дальше )

ЮРИДИЧЕСКИЕ ЛИЦА ПРОДАЮТ ИНДЕКС ММВБ

- 12 июня 2024, 17:05

- |

Продолжает расти открытый интерес к фьючерсу Индекса ММВБ. С апреля держатся рекордно высокие значения покупок и продаж за 4 года.

При этом, количество шорт-позиций значительно превосходит покупки. Нетто-покупки находятся на историческом минимуме.

( Читать дальше )

Новый интересный индикатор для анализа Настроения: БЭКТЕСТ НЕФТИ

- 29 апреля 2024, 18:30

- |

Объяснение индикатора:

sp — продажи юр лиц

lp — покупки юр лиц

fsp — продажи физ лиц

flp — покупки физ лиц

Strategy Value — наша стратегия.

По этому индикатору мы получаем цифру от 0 до 100. Чем ближе к 100, тем более оптимистичные юридические лица в плане актива, чем ближе к 0, тем более пессимистичны. Выглядит это вот так (были использованы открытые позиции юридических и физических лиц во фьючерсе нефти).

( Читать дальше )

Новый интересный индикатор для анализа Настроения: Обсуждаем

- 28 апреля 2024, 14:52

- |

Всем привет! Сегодня хочу пообщаться с Вами на идею того, чтобы обновить индикатор.

В данный момент всё работает очень относительно просто. Используется модернизированный индикатор RSI, границы которого устанавливаются 1им стандартным отклонением от исторической середины RSI. Звучит, может быть, сложно, но на деле все просто.

Есть данные, есть середина этих данных и есть отклонение от этой середины данных. Вот от этого отклонения мы и получаем сигналы. Они показывают когда покупки/продажи резко увеличились или уменьшились.

Тем не менее, появилась идея пойти дальше. На западе есть популярный индикатор, который используется для анализа отчётов COT.

Давайте напомню что такое чистые позиции и открытый интерес перед тем как объясню его.

Чистые позиции — это разница покупок и продаж.

Открытый интерес — это покупки и продажи всех участников соединенные вместе.

Допустим что соотношение чистых позиций и открытого интереса это K.

Тогда индикатор работает следующим образом,- K сегодня отнимается от минимального значения K за n недель.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал