dcf

Задачка для инвесторов и аналитиков про ставку дисконтирования

- 02 июня 2022, 12:10

- |

Допустим у нас торгуется эмитент и нам надо оценить его справедливую стоимость.

Ну например возьмём ПИК.

Мы построили модель будущих доходов компании, и планируем ее привести к текущему моменту через ставку дисконтирования.

Предположим 10-летние бонды ПИК дают доходность 15% годовых.

Как вы будете считать ставку дисконтирования?

- комментировать

- Комментарии ( 16 )

Об особенностях оценки справедливой цены акций в текущий период

- 27 марта 2022, 14:26

- |

Мы прикидываем операционные показатели компании, объем продаж компании, пытаемся предсказать цены на товары и услуги, соответственно так мы получаем прогнозную выручку компании в будущем.

Далее, чтобы получить будущую прибыль, мы должны оценить затраты, налоги и так далее.

Чтобы получить оценку справедливой стоимости компании, мы приводим будущие доходы к текущему моменту через процентную ставку.

***

Предположим, у нас модели есть 3 неизвестных ключевых параметра, от которых в наиболее существенной степени будет зависеть будущая выручка компании: X Y Z.

В нормальных условиях погрешность каждого параметра у нас составляет, допустим 10%.

После 24 февраля у нас погрешность ключевых параметров возросла до 30-50%.

В случае, если эти параметры перемножаются, то мы получаем рост погрешности оценки справедливой стоимости в разы.

( Читать дальше )

Что такое Целевая цена по акции. Потенциал роста акции или как оценивать акции.

- 15 августа 2021, 17:53

- |

Привет инвесторы, вы наверное часто слышали слово целевая цена или потенциал роста акции. На английском называется Target Price. К сожалению многие трейдеры и инвесторы, даже не совсем начинающие, не совсем понимают значение слова целевая цена по акции. Многие думают что это тот уровень цены, до которого акция должна дойти и считают что если по акции целевая цена на 20% выше рынка, например, то акция должна дойти до того уровня через какое то время. Это самое большое заблуждение, с которым я сталкиваюсь общаясь не только с начинающими инвесторами, но даже и с теми кто профессионально занимается анализом акций. Бывали даже люди, чья основная работа в брокерской компании заключалась в расчете справедливой стоимости акций и этот человек, проработав долгое время даже и руководителем подразделения аналитики, не совсем понимал что такое целевая цена по акции. Раз уж есть непонимание даже среди тех, кто занимается этим зарабатывая на хлеб, считаю что я просто должен рассказать о том что же такое целевая цена, широкому кругу трейдеров и инвесторов.

( Читать дальше )

Для чего оценивать справедливую стоимость компании?

- 03 марта 2021, 14:23

- |

Когда мы покупаем машину, мы всегда имеем представление, сколько она должна стоить. Мы знаем сколько стоят аналогичные модели у конкурентов, сколько стоят другие комплектации и т.д. Дилеру сложно продать нам авто по завышенной цене.

Но когда дело касается акций, лишь единицы имеют представление о том, сколько эти акции должны стоить. Кто-то ориентируется на новости, кто-то на мнение аналитиков, кто-то верит sell side’y, но понимания, сколько должны стоить акции конкретной компании, так и не получает. Как итог, покупка по завышенным оценкам и огромные убытки.

Единственным способом избегать таких ситуаций — это научиться считать справедливую стоимость компании. Это то, о чем твердит Баффет, когда его спрашивают сколько должна стоить компания — все сводится к ее внутренней стоимости.

Внутренняя стоимость, это сумма дисконтированных денежных потоков, которая компания должна принести за весь срок своего существования. Моделей, по которым она считается, существует несколько, но все они имеют одну и туже природу. Откуда мы можем знать, сколько принесет конкретная компания, ведь у нас нет хрустального шара? Ответ прост — мы строим определенные сценарии, и получаем представление, сколько акции будут стоить в том или ином случае.

( Читать дальше )

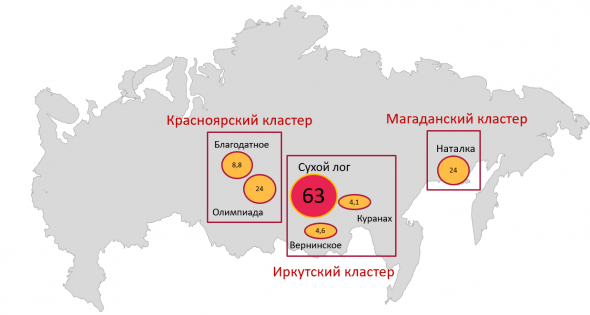

Большой разбор ПАО «Полюс» - едем на север или Сухой, который все-таки получился

- 17 февраля 2021, 12:53

- |

Большой разбор ПАО «Полюс» — едем на север или Сухой, который все-таки получился.

Доброго времени суток дамы и господа, поздравляем всех с наступившим Новым Годом Металлического Быка и хотим порадовать Вас нашим исследованием ПАО «Полюс», как одного из главных представителей сектора металлов на МосБирже. Эта статья- перезалив, поэтому, возможно, вы уже читали это (в прошлый раз вошло в топ-3 по полезности). Перезаливаем потому, что наш корпблог был успешно удален с ресурса- попали под горячую руку)

Почему именно Полюс? Крупнейшие запасы золота в мире, собственные запатентованные технологии по добыче золота, самые низкие затраты при производстве, летающие дроны над месторождениями, лидерство в ESG. Обо всем по порядку, давайте разбираться.

ПАО «Полюс» — крупнейший производитель золота в России и одна из 10 ведущих глобальных золотодобывающих компаний, себестоимость производства на предприятиях которой является одной из самых низких в мире. Полюс мало того, что обладает третьими крупнейшими запасами золота в мире (доказанные и вероятные запасы по международной классификации составляют 61 миллион унций), так еще и стоимость добычи (Total Cash Costs — TCC) тоже самая низкая. На Московской бирже компания занимает 7-ое место по капитализации ~2 трлн руб, обгоняя Яндекс с ~1,6 трлн, преследует Лукойл с ~3,8 трлн.

( Читать дальше )

Модель DCF, а нужна ли она?

- 05 октября 2020, 19:58

- |

А пока парочка инвест-историй.

Первую назову «Инвестиции и совки». Есть у меня дед, который уже давно получает пенсию, но ходит на работу и имеет управляющую должность. В-общем, получает вполне себе. Единственное, что он делает с зп и пенсией, это постоянно копит. Годами-годами-годами. Всё, что остаётся, кладёт на депозит в банке. Но с недавних времён стал недоволен ставкой по депозиту в Сбере и обратился ко мне. Я ему начинаю: «офз, иис+офз, корпоративка». Он долго читал в интернете, что это такое. В-итоге, положил деньги опять в Сбер под 4% (или около того). Значит, вклад в Сбере-надёжно, а облигации Сбера-это ой как рискованно)

( Читать дальше )

Оценка стоимости компаний

- 23 сентября 2019, 11:53

- |

Сегодня пост об оценке стоимости компаний. Для меня это была горячая тема в последние несколько дней.

DCF, EV, ROI, ROA, EBITDA и многие другие формулы финансового анализа. На мой взгляд, слишком много внимания уделяется этим показателям при оценке стоимости компании. В реальности оценка стоимости, как торгующихся на бирже компаний, так и стратапов, определяется спросом и предложением инвесторов. Разница здесь только в ликвидности рынка.

Какова справедливая стоимость акции компании TESLA на сегодняшний день? Где- то $240. Это просто ее рыночная цена. Столько инвесторы были готовы заплатить за каждую акцию TESLA в пятницу. Мне, если честно, не понятно, как можно успешно инвестировать на финансовых рынках, используя модель DCF и считать эту оценку справеливой ценой. Чтобы построить модель, надо спрогнозировать лет на 5 вперед выручку, операционные расходы, изменение оборотного капитала и капитальные вложения компании, не будучи даже знакомым с ее главным бухгалтером!!! Важно отметить, я сейчас не затрагиваю вопрос прогнозирования цены, речь о стоимости компании сегодня.

Перейдем к стартапам. Чтобы сделать long story short пока ограничимся стартапами на ранних этапах. Сколько стоит стартап на этапе seed? Если инвестор инвестировал $50 долл за 10% компании, то стоимость стартапа на сегодняшний день около $ 500 долл. Других реальных оценок нет. Я не вдаюсь сейчас в подробности про специфику отрасли итд. Я показала общую, примерную схему.

Вывод, рынок – это ПОКА единственный реальный механизм оценки стоимости компании. Здесь можно раскрыть целую тему относительно потенциальных возможностей искусственного интеллекта в этой области. Но это уже материалы следующих статей.

Больше информации о финансовых рынка и технологиях на странице https://www.facebook.com/RovinskayaTatyana/

Присоединяйтесь!

Верить в наше время нельзя никому, даже себе. CEO — можно!

- 08 марта 2019, 16:53

- |

Хотите быть совладельцем компании, которая управляется некомпетентными сотрудниками, не отвечающими за свои слова?

( Читать дальше )

Настольная книга инвестиционного аналитика

- 21 января 2019, 07:45

- |

Книга Асвата Дамодарана — это своеобразная Библия и одновременно настольная книга для инвестиционного аналитика.

Это книга для тех, кто в инвестировании ориентируется на фундаментальный стоимостной подход.

Наряду с книгой Шарпа «Инвестиции» является базовой книгой для получения знаний для сдачи экзаменов CFA.

Как легко оправдать P/E Яндекса = 42 ?

- 18 сентября 2018, 16:16

- |

Заходим в фундаментал: smart-lab.ru/q/shares_fundamental

Там тыкаем LTM, чтобы построить таблицу по данным за 12 мес. Далее сортируем все по P/E, отбрасываем шлак и получаем:

Яндекс! P/E=42

Бежим на страничку с фудаменталом Яндекса. Смотрим...

Убираем для начала из Капы 97 ярдов кэша. Получаем EV = 609 млрд руб. Его-то нам и надо будет доказать.

Сейчас я используя науку постараюсь оправдать эту стоимость. Берем ставку дисконтирования бизнеса Яндекса в 10%. Почему так низко? Потому что контора монополист, у нее много кэша. Ну а страновой риск этот коэффициент полностью учитывает.

Смотрим ЧэПэшку: https://smart-lab.ru/q/YNDX/f/y/MSFO/net_income/

Ага, чето не растет. А выручка что же? Выручка космос!

С 2011 до 2017 выручка выросла с 20 млрд до 94, темпы ее роста падают

https://smart-lab.ru/q/YNDX/f/y/MSFO/revenue/

CAGR=24%. Ну допустим и прибыль будет расти на 24% в течение следующих 5 лет.

Дальше предположим что прибыль замедлится и 10 лет будет расти на 10% в год, а потом и вовсе встанет.

Посчитаем будущую прибыль и приведём её к текущему моменту по формуле DCF используя три разные ставки:

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал