dow jones

Призрак рецессии в США (экономические показатели и ошибка ФРС)

- 24 февраля 2016, 08:01

- |

В последние 2-3 месяца мы стали свидетелями. пожалуй, наиболее значимых экономических событий после долгового кризиса Еврозоны в 2011г. В мировой экономике происходят значительные тектонические сдвиги и виновником этого процесса во многом является Федрезерв США. Главная ошибка чиновников ФЕДа – это неверная оценка влияния ужесточения денежно-кредитной политики на мировою экономику и экономику США, а также переоценка способности последней «слезть с иглы» нулевых ставок. Повышение ключевой ставки ФРС в декабре 2015 года и полугодовая вербальная подготовка к этому действию оказались полным провалом, получившем яркое отраженным в динамике фондовых индексов, показавших худший результат сначала года за всю историю торгов. При этом глава ФРС Джанет Йеллен всячески оправдывала начало цикла повышения ставок полным восстановлением экономики США после кризиса 2008 года, в основном опираясь на динамику рынка труда. Официальная безработица в США снизилась до минимумов, но рынок труда реагирует на изменения в экономике с отставанием. Между тем, другие индикаторы состояния здоровья экономики США сигнализируют о приближении рецессии и неспособности бизнеса развиваться в условиях дорогого доллара и роста процентных ставок.

Предлагаю обратить внимание на динамику основных макроэкономических индикаторов за последние полгода:

( Читать дальше )

Анализ финансовой отчетности компании индекса Dow Jones за 4й квартал

- 22 февраля 2016, 11:59

- |

На территории США прошел период квартальной отчетности за 4й квартал. Новогоднее ралли было менее волатильным нежели обычно. В первую очередь это связано с негативным стартом 2016 года. Снижение фондовых индексов было глобальным на рынке исходя из чего выплывает необходимость детализированного анализа компаний входящих в состав индексов.

Для анализа отчетности за четвертый квартал рассмотрим компании, которые входят в индекс Dow Jones.

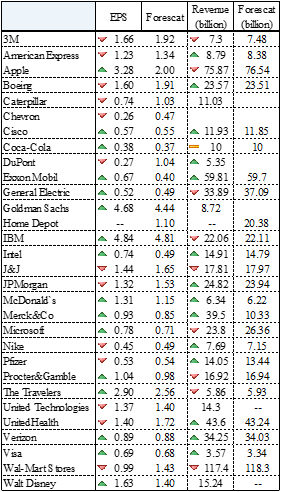

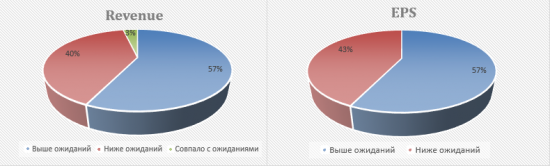

Рисунок 1. Фактические данные «доходность на акцию» / «выручка» компаний входящих в индекс DowJones

Исходя из данных финансовой отчетность компаний, показатели EPS и Revenue демонстрируют разнонаправленную динамику. Самые агрессивные темпы роста выручки продемонстрировала фармацевтическая компания Merck&Co, выручка которой выросла практически в 4 раза (с 10.33 до 39.5 млрд. $). Ликвидация нерентабельных подразделений компании поспособствовало снижению расходов компании и положительно сказалась на отчетах. Напротив негативную динамику продемонстрировал Microsoft, выручка которого по итогам квартала снизилась на 2.56 млрд. Основной причиной снижения выручки стало сокращение продаж смартфонов на территории Российской федерации, а также Азиатского региона.

( Читать дальше )

Посоветуйте сайты для отслеживания мировых рынков и индексов (графики, карты рынка). Погуглить не проблема, но уверен, что их тьма. В общем, заранее спасибо!

- 11 февраля 2016, 17:36

- |

Обращать ли внимание на рынок при открытии сделки (делимся опытом)

- 30 января 2016, 14:02

- |

Караул! Альпари перестала транслировать англоязычные новости Dow Jones.

- 20 января 2016, 15:32

- |

признаки разворота рынка в США

- 11 декабря 2015, 17:27

- |

.

. Создается компания с капитализацией как 2 Газпрома, которая через несколько лет будет разделена на 3 новых компании по направлениям:

одна сосредоточена на сельском хозяйстве, один на материаловедение и один на специализированные продукты

Sangamo Biosciences скоро потеснит монополистов на фармацевтическом рынке

- 02 декабря 2015, 09:42

- |

Сегодня мировые рынки закрылись в плюсе. Dow Jones: +168,43 (+0,95%), Nasdaq: +47,64 (+0,93%), S&P500: +22,22 (+1,07%) и Nyse: +110,01 (+1,06%).

NASDAQ Biotechnology (^NBI) вырос не так сильно, всего на полпроцента: +18,82 (+0,54%). В красной зоне закрылись компании Zafgen, Inc. (ZFGN) -5,80%, Avalanche Biotechnologies, Inc. (AAVL) -5,15%, AcelRx Pharmaceuticals, Inc. (ACRX) -5,59%, Arena Pharmaceuticals, Inc. (ARNA) -5,44%, bluebird bio, Inc. (BLUE) -9,48%, Chimerix, Inc. (CMRX) -6,04%, Kite Pharma, Inc. (KITE) -7,67%, Karyopharm Therapeutics, Inc. (KPTI) -5,40%, OncoMed Pharmaceuticals, Inc. (OMED) -7,31%, Radius Health, Inc. (RDUS) -6,59%.

Неплохой рост показали компании MannKind Corp. (MNKD) +6,50%, Relypsa, Inc. (RLYP) +7,15%, Sangamo Biosciences Inc. (SGMO) +11,35%, XOMA Corporation (XOMA) +9,77%.

Сегодняшним лидером стала компания Sangamo Biosciences Inc. (SGMO). Ее акции выросли на $0,94 и достигли $9,22 (+11,35%). В послеторговую сессию цена на SGMO существенно не изменилась. Минимальная стоимость акций за этот год составляла $5,30, а максимальная: $19,25. Капитализация SGMO на момент закрытия составила $645,83 миллионов. Объем торгов за сегодня: 2,4 миллионов акций (вместо средних 1,2 миллионов).

( Читать дальше )

Dow + SP500 + Nasdaq-100 на сегодня ...

- 23 ноября 2015, 19:08

- |

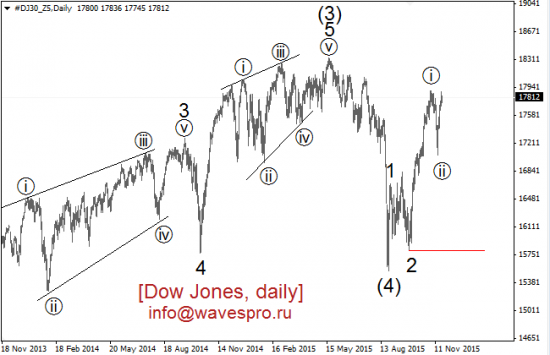

Цена продолжает двигаться в рамках восходящего ценового канала. Вероятно, после завершения волны (4) of [3] мы получили уже две первых волны в рамках более крупной восходящей волны (5) of [3]. В самое ближайшее время, вероятно, рост по индексу продолжится. Вместе с тем, альтернативный вариант предполагает более сложную коррекцию в рамках волны (4) of [3] (серым цветом на графике). Этот вариант станет основным, если выше отметки 18 200 — 18 400 индекс так и не взберётся.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал