edge

Альфа. Edge?

- 01 мая 2020, 00:13

- |

Отрывок, оригинал: https://blackpointcap.com/documents/Capital%20Review.pdf

Существует мнение, что Альфа и есть то, над чем работает управляющий. Что именно аутперформить рынок — это то, за что управляющий получает комиссию.

Чтобы оценить вклад Альфы в результат, а именно понять, о каких конкретно цифрах улучшения результативности идет речь — обратимся к одному из исследований.

На слайде показано исследование Vanguard по результативности сбалансированных фондов.

И вывод данного исследования, как и многих других, приведенных в оригинале по ссылке — что только 15% управляющих удается добавить к результатам. И с учетом добавленного риска, это улучшение составляет всего 12%. Т.е. если рынок — 10%, то топ перформеры делают 11,2%, с поправкой на добавленный риск.

Добавим сюда все комиссии и получается такая картина:

1. У вас 85% шансов получить результат хуже рынка, как по доходности так и по риску.

2. За это вам придется заплатить 2% ежегодно, что на долгосрочном горизонте сильно бьет по результативности. См.часть про издержки.

( Читать дальше )

- комментировать

- ★5

- Комментарии ( 8 )

Влияние реинвестирования на результативность. Edge.

- 29 апреля 2020, 23:47

- |

Отрывок, оригинал: https://blackpointcap.com/documents/Capital%20Review.pdf

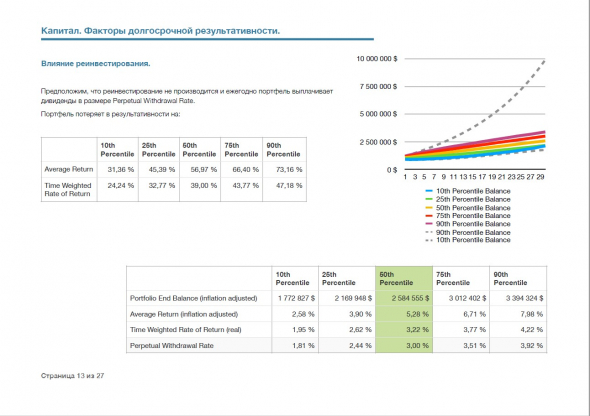

На слайде показано влияние реинвестирования на долгосрочную результативность, а именно ежегодная выплата дивидендов в размере Perpetual Withdrawal Rate.

Пунктиром показан разброс perfect performance. Цветом — разброс результативности с учетом реинвестирования.

Perpetual Withdrawal Rate — процент капитала, выплачивая который, мы не уменьшаем объем капитала.

Реинвестирование — обязательное условие для высокой результативности на длинной дистанции. Обеспечив его, мы математически, без поиска альфы, можем аутперформить активные фонды / индекс.

Влияние устойчивости к спадам на результативность. Edge.

- 28 апреля 2020, 22:54

- |

Отрывок, оригинал: https://blackpointcap.com/documents/Capital%20Review.pdf

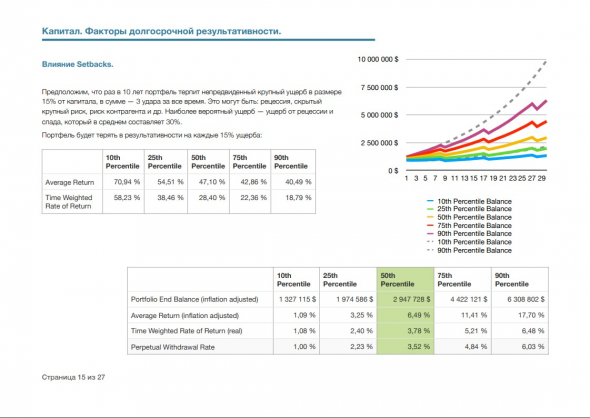

На слайде показано влияние спадов на долгосрочную результативность, а именно 15% спад х 3 раза х 30 лет.

Пунктиром показан разброс perfect performance. Цветом — разброс результативности с учетом спадов.

Нужно отметить, что спад, происходящий раз в 10 лет может достигать 60-80%. Что в 4-5 раза больше, чем показанный в модели.

Поэтому, устойчивость к спадам — обязательный компонент высокой результативности.

Устойчивость к спаду метода управления капитала можно измерить показателем — Capture Ratio.

В сравнении с пассивными или активными методами, намного большую эффективность показывает: Портфель (корреляция 1 к рынку) + Хеджирование (незначительное снижение Upside capture ratio, но значительное снижение Downside capture ratio). Таким образом мы значительно увеличиваем устойчивость к спадам и математически, без поиска альфы, можем аутперформить активные фонды.

Влияние издержек на результативность. Edge.

- 24 апреля 2020, 00:35

- |

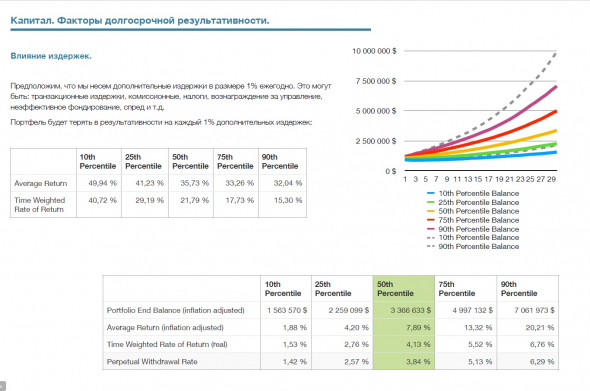

На длинной дистанции, за счет compound эффекта разница в результатах становится огромной.

Для справки, в среднем цель брокера по клиенту — 2-3% в год комиссий.

13% от gain — налог.

В сумме — получается очень большое снижение результативности.

Намного большую эффективность показывает: Портфель (качество, без ребалансировок — без налогов и комиссий) + Хеджирование (очень низкие комиссии и редкость операций). Таким образом мы избавляемся от издержек и математически, без поиска альфы, можем аутперформить активные фонды.

Эффект при включении/исключении акции в/из S&P 500

- 07 июня 2019, 05:53

- |

Недавно наткнулся на статью 2001-ого года Make a Bundle on the S&P's Rejects, где утверждался что компании исключенные из индекса в 2000-ом году не по причине слияния или банкротств, в среднем выросли на 44.5%, а компании добавленные в индекс упали в среднем на 15.5%. Предлагался поддержать портфель акций исключенные из индекса S&P 500, с удержанием акции до одного года.

Немного поинтересовался и нашел некоторые исследования по теме.

В исследовании The Price Response to S&P 500 Index Additions and Deletions (2004) нашли что есть перманентный положительный эффект от добавления акции в индекс, нет негативного эффекта на цену акции от исключенния его из индекса.

Такой же вывод сделали в исследовании Regression Discontinuity and the Price Effects of Stock Market Indexing проводимое в 2013-ом году.

А в исследовании Is There an S&P 500 Index Effect? (2013) утверждается что после и непосредственно перед включением в индекс акции положительный эффект наблюдается, но она временная.

( Читать дальше )

Как зарабатывать на акциях - рецензия на книгу Уильяма О`Нила

- 17 января 2019, 17:56

- |

На первый взгляд может показаться, что книга написана чтобы заманить публику на сайт автора, но это только отчасти так - важно понимать, откуда взялась система CANSLIM, и почему она имеет edge, и если у вас есть актуальная база с котировками и информации о прибыли всех акций, вы можете самостоятельно вычислять необходимые рейтинги и делать CANSLIM-отбор не пользуясь сайтом.

IBD проводит обучающие семинары и продаёт их записи, но околорынок их побочный бизнес — сам О'Нил торгует с 60-х годов и показывает CAGR 40% (Г.Моралес исследовал все его архивные сделки, разметки его сделок есть в цикле статей How To Find & Own America’s Greatest Opportunities и в курсе IBD Model Stock Home Study), я считаю, это выдающаяся фигура на рынке (интервью с ним есть в первых Биржевых Магах), а его настоящие и бывшие портфельные управляющие — это

( Читать дальше )

Прошел год со знакового поста Edge. Все стало только хуже...

- 08 февраля 2014, 13:38

- |

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал