etf

Новости и итоги за 13.11.18

- 14 ноября 2018, 12:17

- |

Логичное отступление от 97.5 по DX.

Сценарий обзора от 13/11/2018 воплотился в реальность, а индекс доллара испытал очередное сопротивление на 97.5. Вероятнее всего, что теперь либо потребуется ряд дней на консолидацию или же коррекция может стать более глубокой. Сейчас внимание за ценой 96.8 (рис.1).

Евро к доллару корреляционно с отметкой 96.8 приходит на ретест 1.13. Здесь также не приветствую варианты спешки, чаще на надёжную консолидацию уходит дольше времени (рис.2). К слову, одно из «убивающих» депозит трейдера качеств – это спешка, боязнь опоздать в «уходящий поезд» ценового движения. В итоге получается и вход поспешный, и точка входа не из лучших. Поэтому да, инструмент действительно может уйти без трейдера, но как по мне, то лучше выждать более консервативные и уверенные моменты.

Британский фунт по-прежнему «крутится» вокруг новостей по переговорам Брексит. Очередные договорённости и цена тут же стартует на укрепление от 1.284 до 1.302 (рис.3). Очень напоминает историю с долларом США и фондовыми индексами, то на событиях с КНДР, то торговые войны с Китаем, Мексикой и Канадой. Складывается впечатление, что попросту позитивные новости учитывают, но волатильность создаётся вбросом из новостной ленты.

Политическое влияние больше всего сказалось на нефтяных котировках и больше даже не на сокращении спроса, а временном увеличении добычи под страхом санкций относительно Саудовской Аравии. Технически цена не выдерживает ни 72.2, ни 69.55, ни даже локальную 66.5. Если панические продажи и далее продолжатся, то ближайшей целью может стать район 61 (рис.4).

Золото также входит во многие сырьевые ETF, к примеру GSG ETF. Поэтому не только фундаментальные факторы воздействуют на золото, как низкий уровень инфляции или нынешний этап роста процентных ставок в связи с чем доходность по облигациям будет привлекать инвесторов, а не бездоходный по своей сути «жёлтый металл». Дополнительно распродажа GSG (рис.5), куда энергосырьё входит на 55.47%, тащит также за собой и золото, даже составляющее не более 5% в структуре ETF-а. Но это совокупное давление и с фундаментальной стороны, и с технической стороны.

- комментировать

- Комментарии ( 0 )

Американский рынок падает. Что делать?

- 09 ноября 2018, 21:56

- |

Мания скоро может охватить американский рынок, и акции готовы вырасти до таких высот, которые никто и предположить не смел.

На пике все будут говорить об инвестировании на фондовом рынке. Таксисты будут рассуждать, какую акцию лучше купить. Наступит настоящее помешательство.

Вы можете думать, что шанс уже упущен. Что акции росли уже много лет. Но, друзья, нам повезло. Только что появилась превосходная возможность для покупок. Если честно, я уже и не думал, что появится такой шанс. Но благодаря недавней коррекции, вот он перед нами.

В апреле моя статья называлась «Последний шанс выгодно зайти на растущий рынок». Как я всегда повторяю, стоит покупать, когда инвесторы напуганы, а тогда уровень страха был очень силен. Управляющие закрывали свои позиции. Что случилось потом? Индекс S&P 500 вырос на 13% менее чем за 6 месяцев.

Я думал, что такой отличный момент, как в апреле, уже не повторится. Но вот он перед вами.

( Читать дальше )

Возвращение роста драгоценных металлов

- 09 ноября 2018, 21:41

- |

В последнее время мы много говорим о взрослом бычьем рынке – акциях США. Но всё больше обращает на себя внимание другой, совсем еще молодой бычок.

Платина выросла до $1900 за тройскую унцию в августе 2011. В прошлом месяце она достигла дна по цене менее $800. Это падение на 60%.

В течение всех этих лет инвесторы зарабатывали на росте акций, но те, кто предпочитал драгоценные металлы, продолжали терпеть убытки. Посмотрите:

Спустя семь лет почти постоянного снижения инвесторы начали сдаваться. И в поисках хорошей возможности для инвестирования именно такой момент я и стараюсь определить.

И то что случилось в прошлом месяце, по моему убеждению, говорит о том, что пора покупать.

Крупные спекулянты недавно сделали экстремальные ставки против платины, невиданные за многие годы. Об этом нам говорит отчет COT (Commitment of Traders).

Постоянные читатели знают, что я люблю использовать данные из COT, чтобы определять точки разворота на рынках, те моменты, когда тренд готов измениться. Когда крупные спекулянты единодушно ставят в одном направлении, это означает, что движение почти закончилось. Причина этого проста: когда все уже сделали ставки, то не осталось никого, кто мог бы дальше двигать цену.

( Читать дальше )

Как составить консервативный портфель

- 06 ноября 2018, 19:15

- |

Перед любым инвестором стоит важный вопрос: сохранить или приумножить? Любые вложения – это риски. Разница лишь в том, насколько вы к ним готовы. Если цель инвестирования – получить доходность выше, чем в банке, и сберечь свои нервы, составляйте консервативный портфель.

В этой статье рассказываем, как сохранить средства, минимизировав потери. Вы узнаете, на что обращать внимание и с помощью каких активов диверсифицировать риски.

Не кладите все яйца в одну корзину

Главный совет начинающему инвестору: «Помни о диверсификации!».

Любые инвестиции всегда связаны с рисками, поэтому в первую очередь старайтесь максимально обезопасить личный капитал. Добиться этого можно, составив диверсифицированный портфель.

Окей, гугл, как это делать?

Диверсифицировать риски — значит распределить инвестиции внутри портфеля в разные рынки, отрасли, инструменты. Цель — максимально снизить их зависимость друг от друга. Зависимость в финансовой теории называется «корреляция». Простыми словами — это то, насколько равно- или разнонаправленно двигаются цены на выбранные активы в зависимости от ситуации на рынках.

( Читать дальше )

Вопрос дилетанта про внебиржевой рынок

- 06 ноября 2018, 16:21

- |

Открыл брокерский счет у брокера ВТБ. Получил статус квалифицированного инвестора.

В личном кабинете (broker.vtb.ru) есть закладочка «Внебиржевой рынок», где можно купить разных иностранных бумаг, в том числе, например, вангардовские ETF.

Кто-нибудь имел опыт таких сделок?

Что такое «внебиржевой рынок»?

Если я куплю паи ETF Vaguard VOO (к примеру), буду ли именно я числиться в держателях фонда, и в каком депозитарии?

На сайте биржи Санкт-Петербурга, кстати, брокер ВТБ не указан в числе брокеров, через которых можно там торговать.

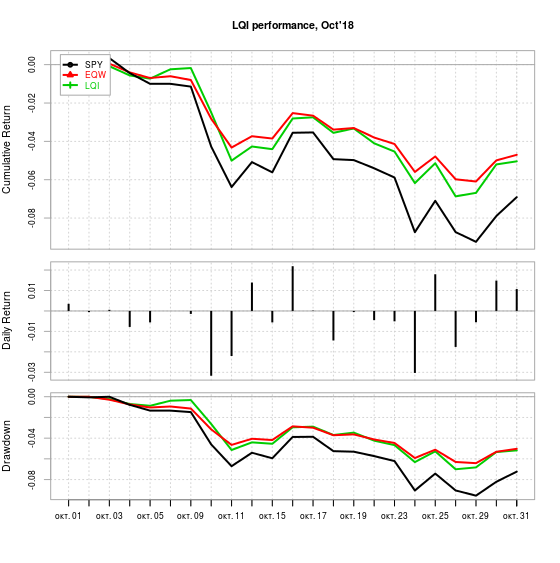

Апдейт модели LQI за Октябрь'18 - 10+% годовых в $$$ не слезая с дивана!

- 01 ноября 2018, 01:44

- |

Результаты консервативной количественной инвестиционной модели LQI (lazy quantitative investing), о которой я писал ранее (https://smart-lab.ru/blog/384110.php), за октябрь (результаты за прошлый месяц: smart-lab.ru/blog/497297.php). Думаю, рассказывать о прошедшем месяце много не надо, и для модели он также выдался ужасным, однако за счет более грамотной аллокации в защитные активы и ухода из самых кислотных — модель наконец-то аутперформила SPY, причем довольно существенно. Вот веса предыдущего месяца и соответствующие ретурны торгуемых тикеров:

weight monthly.ret

XLY 0.161 -10.10

XLP 0.181 2.02

XLE 0.144 -11.37

XLF 0.122 -4.75

XLV 0.171 -6.78

XLI 0.000 -10.87

XLB 0.000 -9.18

XLK 0.000 -8.00

XLU 0.078 1.98

IYZ 0.062 -5.18

VNQ 0.081 -2.93

SHY 0.000 0.15

TLT 0.000 -2.93

GLD 0.000 2.12

За сачет того, что модель не залезла в часть особенно сливших секторов (XLI, XLB, XLK) — удалось обогнать SPY: (-6.9)% SPY vs (-5.0)% LQI vs. (-4.7)% EQW. В терминах максимальной просадки в течение месяца модель также обогнала SPY и оказалась чуть хуже EQW: 6.9% LQI vs. 9.7% SPY vs. 6.3% EQW.

( Читать дальше )

Не выкупили

- 27 октября 2018, 12:28

- |

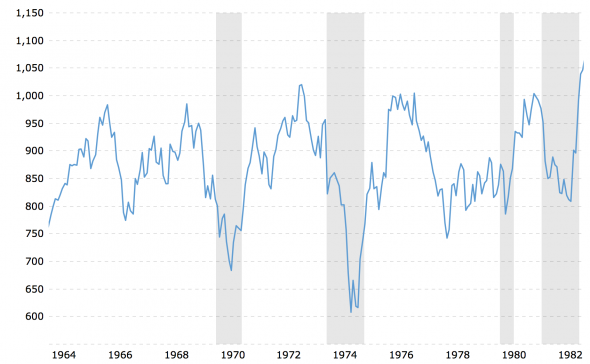

Самый большой в мире рынок переходит в медвежий цикл. Впервые покупатель с него ушел.

Неделю не выкупили. Месяц — тоже.

Пробой минимума начала года окончательно переключит рынок в медвежью пилу «W». И рынок в цикле повышения ставок на 10 лет станет вот таким:

( Читать дальше )

ETF - стратегии и принципы управления структурой состава биржевых фондов.

- 26 октября 2018, 15:17

- |

В этой статье мы рассмотрим некоторые особенности подбора и управления активами, составляющими структуру биржевых фондов (ETF).

Для начала кратко напомню о том, что же такое ETF, как они устроены и о том, где и как они торгуются. ETF – сокращенно Exchange Traded Funds, биржевой инвестиционный фонд. Такой фонд состоит из различных активов – акций, облигаций, производных инструментов, товаров, недвижимости, валюты…подобранных по определенному принципу. Компания-провайдер фонда выпускает свои ценные бумаги на такой фонд (паи, если проводить аналогию с российскими паевыми инвестиционными фондами, ПИФ). Приобретая такую бумагу, вы приобретаете соответствующую часть, пай, диверсифицированного портфеля, лежащего в основе фонда. Теоритически различных ETF может быть бесконечное множество, ведь в мире существует огромное разнообразие активов, которые можно собрать в различных пропорциях. Каждый ETF имеет свои уникальные название и тикер, соответствующие коды и документацию, регулируются на государственном уровне наряду с акциями публичных компаний, информация раскрывается на сайте провайдера фонда. ETF являются открытыми инвестиционными фондами, которые торгуются по всему миру на фондовых биржах и в OTC системах, обладают высокой ликвидностью. Приобрести их возможно, как и акции, через привычные системы интернет-трейдинга брокера. Чаще всего ETF отслеживают индексы, которые формируются с учетом рыночной капитализации или же по неким фундаментальным критериям. Есть и затратная часть владения ETF – необходимо платить компании-провайдеру, выпустившей бумагу, за управление активами, входящими в структуру данного ETF. Но эти расходы малы, и составляют как правило десятые и сотые процента от номинала в год, существуют фонды даже с отрицательной платой за управление. Биржевые игроки и инвесторы, использующие ETF, в своих торговых стратегиях получают выгоды от высокой ликвидности и гибкости этих инструментов при торговле на различных временных горизонтах. В биржевые фонды по всему миру вложены триллионы долларов.

( Читать дальше )

Бразильский реал укрепляется благодаря успехам ультраправого кандидата

- 22 октября 2018, 17:26

- |

С января до сентября 2018 года бразильский реал существенно девальвировал: в начале года за доллар давали 3,2-3,3 реала, а совсем недавно – 4,2. Однако на днях в Бразилии прошёл первый тур президентских выборов, и реал начал укрепляться. Одновременно с этим начали расти бразильские фондовые индексы. С чем связаны эти рыночные движения и как на них реагировать инвесторам?

Как нарастал политический кризис

Как и многие другие латиноамериканские страны, Бразилия традиционно считается страной «левой ориентации». С начала XXI века у власти сменили друг друга несколько президентов от левых партий. Но в 2016 году последняя из них, Дилма Русеф от Партии трудящихся, была отправлена в отставку из-за финансового скандала. С тех пор в стране отсутствует законно избранный президент.

Новые выборы были назначены в 2018 году. К этому времени общество оказалось сильно поляризованным: популярность набрали выраженно правые и левые силы, тогда как центристы потеряли вес.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал