eurusd

Доллар ловит попутный ветер из Белого дома

- 31 января 2025, 08:47

- |

Без тарифов доллар США далеко не уедет. Казалось бы, старые драйверы пике EURUSD в виде дивергенций в монетарной политике и экономическом росте остаются в игре. Но их явно недостаточно, чтобы утянуть основную валютную пару к паритету. Другое дело, пошлины на импорт. Очередное напоминание Дональда Трампа о намерении их ввести с 1 февраля против Канады и Мексики сделало из евро мальчика для битья.

После того как ФРС поставила ставки на паузу, ослабление денежно-кредитной политики ЕЦБ должно было запустить лавину распродаж EURUSD. Тем более, что Кристин Лагард много говорила о слабости экономики еврозоны, о единогласно принятом решении о снижении ставки по депозитам с 3% до 2,5%, о том, что сейчас было бы преждевременно говорить, когда закончится цикл монетарной экспансии.

В результате доходность немецких облигаций ушла вниз, а срочный рынок повысил предполагаемые масштабы оставшихся шагов ЕЦБ с 65 до 73 б.п до конца года. Рынок ждет еще трех сокращений стоимости заимствований и сомневается в двух для ФРС. В теории это зажигает зеленый свет для «медведей» по EURUSD.

( Читать дальше )

Сильный USD сегодня. Сезонные тенденции и вероятности на Пятницу 31.01.2025

- 31 января 2025, 07:58

- |

Здравствуйте Уважаемые трейдеры! Александр Борских подготовил для Вас свежую информацию.

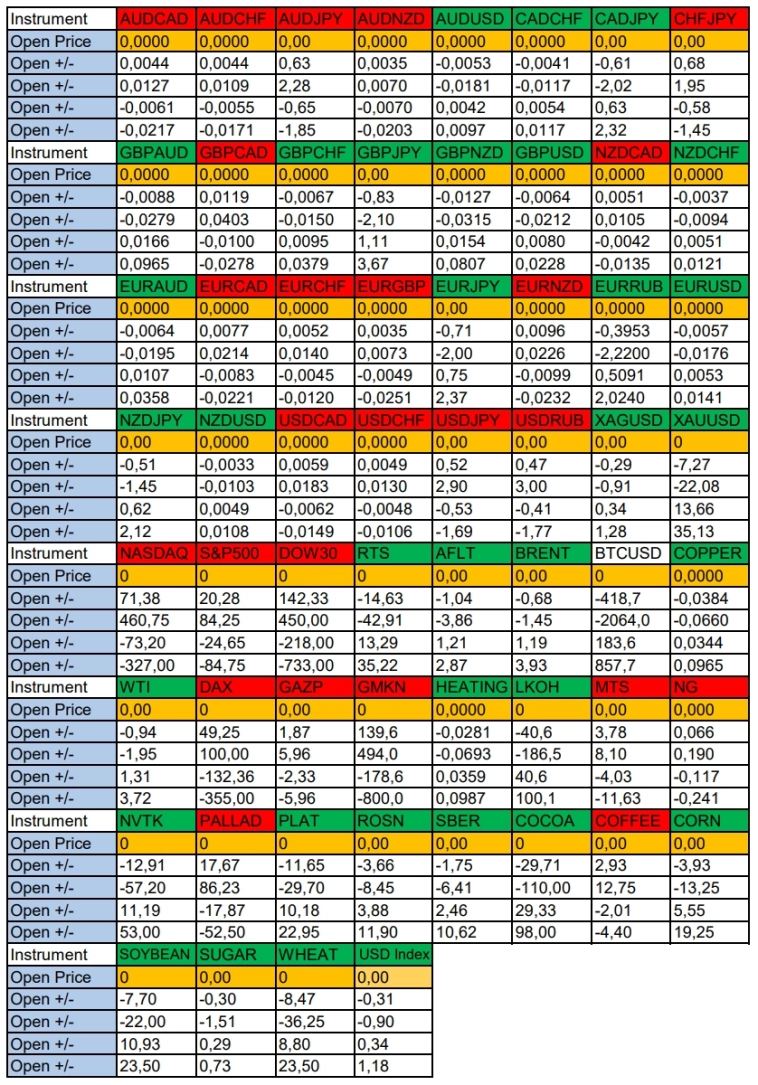

Очередные сезонные тенденции на Пятницу 31 Января 2025 по основным мажорам финансовых рынков.

Весь перечень анализируемых активов указан ниже в общем количестве 60 инструментов. Здесь Вы найдете активы рынка Форекс, популярные активы Московской биржи, не менее популярные активы Чикагской биржи СМЕ и мажор криптовалютного сегмента — Биткоин, за которым следуют все альткоины.

Первый блок информации с зонами лимитных покупок и продаж. Данная информация включает в себя не только статистический показатель волатильности каждого актива, но и ближайшие опционные страйки с учетом премий за риск (Для верных расчетов рекомендуется просмотреть теоретическое видео в свободном доступе — Как использовать блок сезонности).

А теперь сам блок информации №1:

Второй блок информации с направленным вектором движения и вероятностями (внимательно обращаем внимание на цену открытия каждого актива. Обязательно для верных расчетов берем только цену открытия спотового актива). Как использовать вероятности в отношении цены открытия спотового актива — смотрим видео в открытом доступе (Как использовать блок сезонности). Данная информация с вероятностями поможет определить какова вероятность закрытия дня в отношении цены открытия этого же дня.

( Читать дальше )

Календарь заседаний по ключевой ставке ECB в 2025 г.

- 30 января 2025, 20:25

- |

29–30 января

5–6 марта

16–17 апреля

4–5 июня

23–24 июля

10–11 сентября

29–30 октября

17–18 декабря

Всего 8 заседаний (нет в феврале, мае, августе и ноябре).

Устанавливаются три базовые ставки: ключевая, депозитная и маржинальная.

ecb.europa.eu/press/calendars/mgcgc/html/index.en.html

В догон к решению ФРС 29 января.

Первое заседание ЕЦБ начнется в день объявления решения по ключевой в США и закончится объявлением своей ставки на следующий, когда всё уже будет известно. А вот следующее заседание назначено почти на две недели раньше американского. Апрельское и майское вообще пройдут в гордом одиночестве. Означает ли это, что ЕЦБ намерен отвязатся от ФРС? Посмотрим...

П.С.: ЕЦБ на двухдневные заседания перешел или так всегда было?

Вводная к заседанию ЕЦБ

- 30 января 2025, 15:58

- |

Общая ситуация

Общая ситуация незначительно изменилась со вчерашнего дня.

ФРС не отказался от дальнейшего снижения ставки, Пауэлл подтвердил, что текущая ставка находится значительно выше нейтрального уровня, до которого ФРС планирует продолжить снижать ставки.

Но на текущий момент ФРС находится в режиме паузы в ожидании новых данных и понимания политики администрации Трампа.

Падение инфляции станет поводом для дальнейшего снижения ставки, для этого не нужно достижение инфляцией цели ФРС в 2,0%, но на мартовском заседании снижение ставки маловероятно, ибо политика администрации Трампа на момент 19 марта вряд ли будет понятна настолько, чтобы её последствия можно было просчитать в моделях ФРС.

Трамп был взбешен результатом заседания ФРС, ибо Пауэлл фактически связал вероятность дальнейшего снижения ставок с планами администрации Белого дома по повышению торговых пошлин, эта ситуация получит продолжение.

Из позитивного: после встречи официальных лиц США и Канады уменьшилась вероятность повышения пошлин на товары Канады с 1 февраля.

( Читать дальше )

Конференция на заседании ЕЦБ

- 30 января 2025, 12:45

- |

Заседание ФРС в целом прошло в соответствии с ожиданиями рынка.

Пауэлл заявил, что для снижения ставки нужно дальнейшее снижение инфляции и понимание указов новой администрации Трампа.

Пауэлл многократно повторил, что ФРС не собирается торопиться со снижением ставок, аналогичный комментарий он дал на вопрос о вероятности снижения ставки в марте.

Рынки ожидают первое снижение ставки ФРС в этом году в июне.

Трамп обвинил ФРС в халатном отношении к мандату по инфляции по причине увлечения вопросами климата, расового и гендерного равенства в эпоху Байдена.

Сегодня внимание участников рынка будет сфокусировано на заседании ЕЦБ и экономических данных США.

ЕЦБ огласит решение по ставке в 16.15мск, пресс-конференция главы ЕЦБ Лагард начнется в 16.45мск.

ЕЦБ снизит ставку на 0,25%, дальнейшее снижение ставки широко ожидаемо как рынками, так и членами ЕЦБ, ибо экономика Еврозоны летит в пропасть.

Комментарии Лагард в отношении вероятности повышения пошлин Трампа на товары ЕС — единственное, что представляет интерес, ибо она должна быть в курсе обсуждений.

( Читать дальше )

Доллар знает врагов в лицо

- 30 января 2025, 08:58

- |

ФРС удерживает ставки и тут же сталкивается с градом критики со стороны Белого дома. Где-то мы уже это видели. Во время первого президентского срока Дональда Трампа, когда Джером Пауэлл был представлен врагом Америки №1. Но защитить страну от этого демона у президента США не получилось. Руки оказались коротки. Судя по реакции EURUSD на итоги январской встречи FOMC, сейчас рынки думают по-другому.

ФРС попыталась быть более «ястребиной», но ей поверили, разве что, деривативы. Они снизил шансы резки ставки по федеральным фондам в марте с 28% до 20%, в мае – с 47% до 41% в ответ на изъятие из сопроводительного заявления формулировки о продолжающемся прогрессе в достижении центробанком цели по инфляции в 2%. Доходность трежерис и доллар США купились на слова Джерома Пауэлла, что не стоит воспринимать это как какой-то сигнал.

Инвесторы слышат то, что хотят услышать. Федрезерв предсказуемо выдержал паузу, ссылаясь на сильный рынок труда и блуждающую все еще далеко от таргета инфляцию. На тот факт, что ставки нынче меньше сдерживают рост ВВП, чем в сентябре, когда они начали падать. А также кивая на неопределенность политики Дональда Трампа. По словам Джерома Пауэлла, FOMC сильно ждет, чтобы увидеть, какие решения будут приняты. Это необходимо, чтобы дать правдоподобную оценку последствий для экономики.

( Читать дальше )

Вводная к заседанию ФРС

- 29 января 2025, 21:38

- |

Общая ситуация

Главным драйвером движений рынков до недавнего времени была политика новой администрации Трампа с фокусом на повышении торговых пошлин.

Торговые пошлины Трамп планирует повысить в три этапа:

1). Повышение пошлин с 1 февраля.

На товары Канады и Мексики на 25%, если Канада и Мексика не согласятся на пересмотр торгового соглашения USMCA раньше установленного законом срока 1 июля 2026 года.

Повышение пошлин на товары Китая на 10%.

Это разминка, которая должна показать миру решимость Трампа и заставить страны пойти на уступки Трампу ради освобождений от пошлин, которые запланированы на более поздний срок.

Есть неплохой шанс, что при готовности Канады и Мексики к переговорам пошлины введены не будут, что приведет к аппетиту к риску на фоне падения доллара.

2). Всеобщие пошлины, которые могут быть введены в любой момент с 1 февраля до 1 апреля.

Пошлины на сталь, алюминий, медь, полупроводники, фармацевтику.

Решение будет принято в рамках национальной безопасности, ничто не мешает Трампу огласить их в любой день, но пока даты нет.

( Читать дальше )

Ставка USD без изменений. Сезонные тенденции и вероятности на Среду 29.01.2025

- 29 января 2025, 08:47

- |

Здравствуйте Уважаемые трейдеры! Александр Борских подготовил для Вас свежую информацию.

Очередные сезонные тенденции на Среду 29 Января 2025 по основным мажорам финансовых рынков.

Весь перечень анализируемых активов указан ниже в общем количестве 60 инструментов. Здесь Вы найдете активы рынка Форекс, популярные активы Московской биржи, не менее популярные активы Чикагской биржи СМЕ и мажор криптовалютного сегмента — Биткоин, за которым следуют все альткоины.

Первый блок информации с зонами лимитных покупок и продаж. Данная информация включает в себя не только статистический показатель волатильности каждого актива, но и ближайшие опционные страйки с учетом премий за риск (Для верных расчетов рекомендуется просмотреть теоретическое видео в свободном доступе — Как использовать блок сезонности).

А теперь сам блок информации №1:

Второй блок информации с направленным вектором движения и вероятностями (внимательно обращаем внимание на цену открытия каждого актива. Обязательно для верных расчетов берем только цену открытия спотового актива). Как использовать вероятности в отношении цены открытия спотового актива — смотрим видео в открытом доступе (Как использовать блок сезонности). Данная информация с вероятностями поможет определить какова вероятность закрытия дня в отношении цены открытия этого же дня.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал