exxon mobil

Финансовые результаты Exxon Mobil вернутся к доковидному уровню - Финам

- 29 июля 2021, 20:32

- |

Как и у других нефтяников, ключевым драйвером улучшения финансовых результатов Exxon Mobil станут рост цен на нефть во втором квартале в 2,35 раз г/г и цен на газ (Henry Hub) на 77% г/г. Также продолжается восстановление нефтепереработки и розничной реализации, но прибыльным этот сегмент, вероятно, станет только в 3-м квартале по мере роста спроса на топливо в летний сезон. При этом ограничит восстановление финансовых результатов снижение добычи углеводородов, которое может составить 0,6% г/г и 4,5% кв/кв в основном из-за плановых ремонтных работ.

На конференц-звонке, который состоится в тот же день в 16:30 МСК, в центре внимания инвесторов будут прогресс в развитии проектов в Пермском бассейне и Гайане, актуальные планы по операционным результатам и капитальным затратам на ближайшие кварталы и 2021 год, а также комментарии насчёт улучшения ESG-метрик компании.

На данный момент мы рекомендуем держать акции Exxon Mobil с целевой ценой $67,6, что соответствует апсайду 16,1%.Додонов Игорь

ФГ «Финам»

- комментировать

- Комментарии ( 0 )

Экоактивисты пытаются повлиять на стратегию Exxon Mobil - Финам

- 27 мая 2021, 17:50

- |

Engine No. 1 являются экоактивистами, активно критикующими текущую стратегию менеджмента Exxon Mobil по отношению к климатической повестке, хотя нефтяник имеет в своей стратегии цели по снижению выбросов. Хедж-фонд полагает, что компании необходимо значительно снизить инвестиции в разведку и добычу, а также начать активнее развивать направление возобновляемых источников энергии.

На данный момент Exxon Mobil является одной из тех нефтегазовых компаний, которые считают, что рынок нефти может оказаться в дефиците на горизонте нескольких лет из-за чрезмерного снижения инвестиций в добычу и перехода на ВИЭ. На этом фоне текущая стратегия Exxon Mobil строится вокруг развития добычи углеводородов.

Несмотря на то, что ряд крупных инвесторов, включая Blackrock, поддерживают экоактивистов, мы считаем, что пока их вес слишком мал, чтобы кардинально изменить стратегию Exxon Mobil. При этом их давление может положительно сказаться на ESG метриках нефтяника, что может привлечь инвесторов, ориентирующихся на данные показатели.

Интересно отметить, что всё больше крупных нефтегазовых компаний испытывают давление со стороны климатической повестки. Вчера голландский суд обязал Shell сократить объём вредных выбросов на 45% до 2030 года, а большинство крупных европейских нефтегазовых компаний и так значительно сократили инвестиции в добычу и разведку в пользу ВИЭ. Если данная тенденция усилится, мир действительно может увидеть дефицит на рынке нефти на горизонте нескольких лет, как того ожидает нынешний глава Exxon Mobil. В таком сценарии бенефециарами станут страны и компании, продолжающие активно инвестировать в добычу углеводородов, в число которых входит и Россия.Кауфман Сергей

На данный момент мы рекомендуем держать акции Exxon Mobil с целевой ценой $67,6 и апсайдом 14,7%.

ИГ «Финам»

Акции Exxon Mobil лучше покупать в случае коррекций - Финам

- 11 мая 2021, 17:08

- |

Основной причиной роста акций нефтегазового мейджора стало восстановление цен на нефть с $65 за баррель до почти $70 за баррель за счёт ожиданий инвесторов по восстановлению спроса в традиционно высокий летний сезон. Кроме того, в конце апреля Exxon Mobil представил достаточно удачную отчётность за первый квартал, в которой показал способность генерировать свободный денежный поток, которого хватает как для выплаты высоких дивидендов, так и для снижения возросшего в тяжёлый 2020 год долга.

В ближайшее время мы планируем пересмотреть целевую цену по акциям Exxon Mobil с учётом результатов за первый квартал в сторону повышения. Однако краткосрочно акции выглядят достаточно перекупленными после ралли, случившегося на фоне отчётности и роста цен на нефть. В такой ситуации мы рекомендуем для покупок дожидаться локальных коррекций.Кауфман Сергей

ИГ «Финам»

Exxon Mobil представил умеренно положительную отчётность за 1 квартал - Финам

- 30 апреля 2021, 19:43

- |

Из позитивных факторов в I квартале менеджмент отмечает рост цен на нефть, постепенное восстановление маржи нефтепереработки и нефтехимии и оптимизацию операционных расходов. Негативно на результатах сказались сокращение добычи углеводородов на 6,4% и аномальные холода в феврале, влияние которых оценивается в $600 млн.

На фоне роста выручки и прибыли Exxon Mobil за год нарастил операционный денежный поток на 47,6%. Это вместе с жёстким уменьшением капвложений позволило за квартал сократить чистый долг на $3,4 млрд. При этом долг всё ещё остаётся на более высоком уровне, чем год назад, что связано с ростом объёмов заимствований в тяжёлый 2020 год.Exxon Mobil умеренно положительн

В целом отчётность можно оценить, как достаточно удачную. Из-за сокращения добычи, неполного восстановления рынка нефтепродуктов и разовых факторов, связанных с аномальными холодами, финансовые результаты, конечно, всё ещё ниже, чем в 2019 году – до пандемии. Однако оптимизация операционных и капитальных затрат уже сейчас показывает свою эффективность, позволяя генерировать положительный денежный поток, которого хватает для выплаты дивидендов и сокращения долга.Кауфман Сергей

ИГ «Финам»

На данный момент мы рекомендуем «Покупать» акции Exxon Mobil с целевой ценой $63,8, что соответствует апсайду 8,8%. С учётом дивидендов апсайд составляет 14,7%.

Exxon Mobil: основные финпоказатели за I квартал 2021 г. (млрд $)

Хватит ли денег американским нефтяникам для дивидендов?

- 13 апреля 2021, 11:55

- |

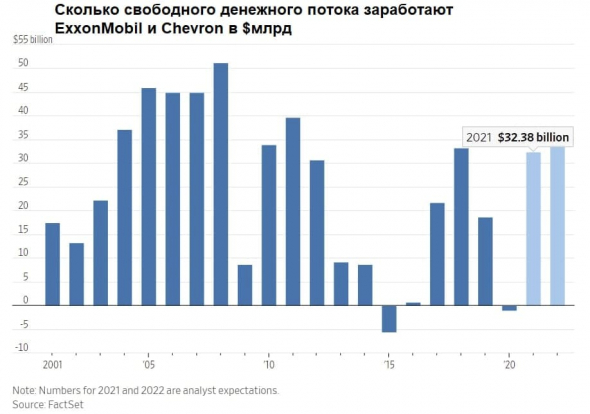

Две крупнейшие по капитализации компании нефтегазового сектора США привлекают высокой дивидендной доходностью. У Chevron она составляет 5% у ExxonMobil — 6,2%.

Как это часто бывает — высокая дивидендная доходность связана с рисками для выплат акционерам. Из-за падения цен на нефть в прошлом году обе компании испытывали дефицит кэша. Их суммарный

свободный денежный поток был отрицательным — на двоих они «сожгли» около $1 млрд.

Для выплаты дивидендов нефтяникам пришлось наращивать долги. ExxonMobil увеличил размер займов на $21 млрд, Chevron — на $17 млрд. Общий объем долга у компаний увеличился в 1,4 и 1,6 раза соответственно. Если бы средняя цена на нефть осталась на уровне $20-25 за баррель, то, скорее всего, уровень дивидендов был бы неустойчивым и их пришлось бы либо сокращать, либо продолжать увеличивать долг.

Благодаря восстановлению цен на нефть доходы компаний в 2021 году значительно улучшатся. На графике выше показан консенсус-прогноз аналитиков по свободному денежному потоку компаний. При цене $50-55 за баррель WTI они заработают в сумме $32 млрд, что близко к максимуму с 2011 года.

( Читать дальше )

Exxon Mobil повышает дивиденды уже 37 лет и является дивидендным аристократом - Финам

- 01 апреля 2021, 16:27

- |

Компания проводит оптимизацию операционных расходов, которая вместе с реализацией новых проектов должна принести в 2025 году $ 8–11 млрд дополнительного операционного денежного потока относительно прогноза компании на 2021 год.

Вызванное пандемией недоинвестирование в нефтегазовой отрасли создает благоприятные условия для компаний, продолжающих инвестировать в поддержание добычи, к которым относится Exxon Mobil.

Около 90% новых проектов окупаются при стоимости нефти менее $ 35 за баррель, что делает компанию конкурентоспособной даже в случае снижения цен на нефть.

Мы рекомендуем «Покупать» акции Exxon Mobil с целевой ценой $ 63,8. Потенциал с учетом дивидендов составляет 20,3% в перспективе 12 мес.Кауфман Сергей

ИГ «Финам»

Exxon Mobil - дивидендный лидер американского нефтегаза - Финам

- 24 марта 2021, 21:52

- |

Мы рекомендуем «Покупать» акции Exxon Mobil с целевой ценой $ 63,8. Потенциал с учетом дивидендов составляет 20,3% в перспективе 12 мес.Кауфман Сергей

ИГ «Финам»

Exxon Mobil повышает дивиденды уже 37 лет и является дивидендным аристократом. Дивидендная доходность в следующие 12 мес. ожидается на уровне 6,2%.

Компания проводит оптимизацию операционных расходов, которая вместе с реализацией новых проектов должна принести в 2025 году $ 8–11 млрд дополнительного операционного денежного потока относительно прогноза компании на 2021 год.

Вызванное пандемией недоинвестирование в нефтегазовой отрасли создает благоприятные условия для компаний, продолжающих инвестировать в поддержание добычи, к которым относится Exxon Mobil.

Около 90% новых проектов окупаются при стоимости нефти менее $ 35 за баррель, что делает компанию конкурентоспособной даже в случае снижения цен на нефть.

Прогноз акции нефе-газовых компаний. Рассмотрим Лукойл, Газпром, Exxon mobil, Роснефть.

- 12 марта 2021, 11:41

- |

⚡️Прогноз акций НЕФТЕ-ГАЗОВЫХ компаний РФ и США. Акции: Лукойл, Газпром, Exxon mobil, Роснефть...

- 08 марта 2021, 18:27

- |

10-K - EXXON MOBIL CORP

- 25 февраля 2021, 02:00

- |

Прочитать его можно по ссылке: www.sec.gov/Archives/edgar/data/34088/000003408821000012/0000034088-21-000012-index.htm

Дата публикации: 24.02.21 05:01 PM (NYT)

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал