m&a

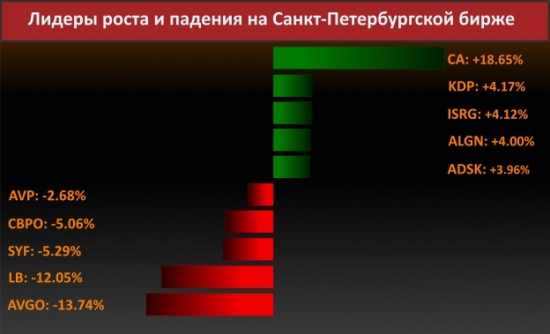

Новости компаний (Слияние Broadcom Inc и CA Inc)

- 13 июля 2018, 11:47

- |

- комментировать

- Комментарии ( 0 )

Почему облигации поглощаемой за счет займов компании могут падать в цене? Люди опасаются, что поглотившая компания не сможет платить по долгам поглощенной?

- 09 сентября 2017, 21:33

- |

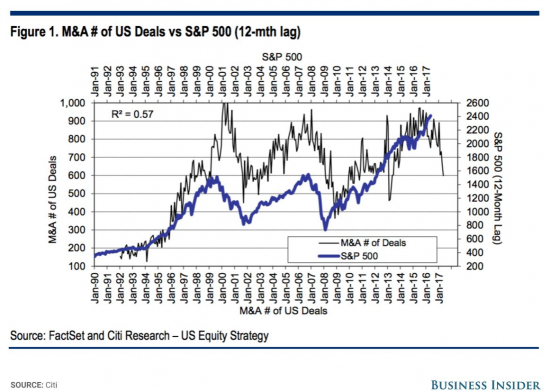

Различные взгляды на S&P500

- 23 июня 2017, 15:43

- |

Источник: Business Insider

С другой стороны, динамика S&P500 зависит от пересмотра доходностей входящих в него компаний (по факту это ожидания инвесторов). Так вот. Сейчас пересмотры доходностей идут в большую сторону, поэтому и провалов многие не ждут.

( Читать дальше )

CAB отчётный плей.

- 15 февраля 2017, 22:19

- |

В конце сентября я писал о ситуации с компанией $CAB, (там давно ожидалось поглощение, которое вскоре и было объявлено). По прошествии нескольких месяцев выкуп оказался под угрозой из-за придирок регулятора. Пугливые арбитражёры укатали бумагу обратно на уровни середины 2016 года, притом что рынок за это время сильно вырос. Компания Bass Pro мотивирована завершить покупку, так как заплатит неустойку в $230 млн, если сделка сорвётся. Поэтому есть предпосылка для спекуляции насчёт того, что сделка всё-таки закроется по изначально обговорённой цене $65.5 за акцию или чуть ниже.

( Читать дальше )

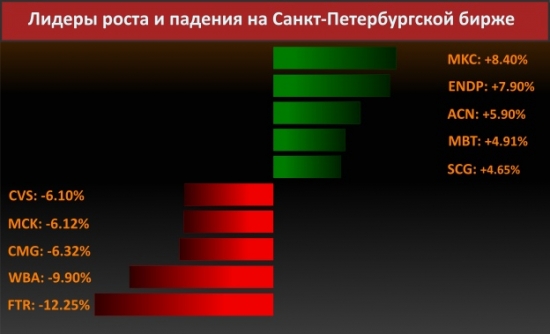

AT&T and Time Warner

- 26 октября 2016, 12:47

- |

Дело теперь за регуляторами США, скорее всего, сделка будет одобрена.

Как по мне, то AT&T стоит шортить.

Кто что думает?

Дума хочет убить рынок M&A

- 14 октября 2016, 14:06

- |

Сегодняшняя новость о том что в Думу внесен проект закона освобождающий компании при сделках слияния и поглощения

от подачи оферты на выкуп у миноритариев их пакетов (bay back) наносит удар по одному из основопологающих стратегий игры на фондовом рынке

и принципам рыночного формирования цен на активы. Это касается как долгосрочных инвесторов (в большей мере их) так и агрессивных спекулянтов.

В частности речь идет о выкупе «Роснефтью» пакетов акций у миноритариев поглощаемой ими «Башнефти». до сего времени и как это установлено при

поглощении и переходе на единую акцию компания агрессор (поглотитель) обязана в течение 35 дней подать оферту произвести выкуп и переходить на

единую акцию и в нашем случае только после этого проводить дальнейшую приватизацию (Роснефть 19,5%). По правилам этой игры длинный инвестор всегда

заранее покупал акции поглащаемой компании так как непреломимый и разумный закон рынков гласит, что если кому то нужно кого то поглотить

то это подразумевает торг то соответственно поглощаемый будет продавать себя с премией к рынку. В это время подключается спекулянт

который своей агрессией поднимает цену, однако поглощающая компания выставляет свои разумные требования. Находится общеприемлимый компромис

и все удовлетворяют свои амбиции включая спекулянтов. Это законы формирования цены, что собственно всегда и происходило, в частности пример

той же Роснефти при поглощении таких компаний как Пурнефтегаз и Сахалинморнефтегаз и многих других при собственно образовании Роснефти в нынешнем

её виде. Мы принимали участие в этой операции как инвесторы скупая «префы» Пурнефтегаза. срок инвестиции занял около 18 месяцев и купленные акции

по 130 рублей были проданы по 1600р за штуку при конвертации. Всех все устроило. И Роснефть и поглощаемые компании которые выплатили напоследок

огромные дивиденды. та же история происходила при покупке государством и образовании такой компании как Газпромнефть компании Сибнефть у

Р.А.Абромовича. В случае же принятия этого закона выгодоприобретателем становится компания агрессор, которая освобождается от рыночных механизмов

формирования на интересующий её объект. Освобождает её от переговорных процессов и естественно торга о цене делая её монополистом и диктатором

а это противоречит рыночным принципам ценообразования. Миноритарии же в данном случае становятся бесправной и бессловестной массой вынужденой

мириться с абсолютной властью навязанных им условий. А это не справедливо. Ни один спекулянт, ни один инвестор не будет проводить никаких операций

, которые в конечном итоге своими действиями и защищают интересы небольших миноритариев. Нельзя выключать некими сомнительными актами одну

из заинтересованных сторон в цене по сути на собственный актив. Неьзя исключить из процесса формирования цены инвестора и спекулянта, по сути

являющихся адвокатами миноритария, заинтресованного в общей выгоде

Установленый новый мировой рекорд M&A!

- 18 июля 2016, 10:49

- |

акции ARM сегодня на LSE:

( Читать дальше )

Бум сделок M&A сходит на нет. Кто может пострадать?

- 26 мая 2016, 05:05

- |

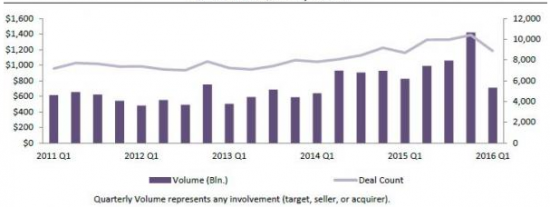

Первый квартал стал сложным для глобального рынка сделок по слияниям и поглощениям.

Объем M&A на мировом уровне в январе-марте стал наименьшим с 1-го кв. 2014 года. В долларовом выражении показатель упал на 13,8% относительно аналогичного периода годом ранее или на 49,2% кв/кв.

Квартальные объемы сделок M&A в глобальном масштабе

По мнению Goldman Sachs, причиной создавшейся ситуации стала экономическая неопределенность, высокий уровень волатильности финансовых рынков, а также беспокойства, связанные с политикой мировых ЦБ.

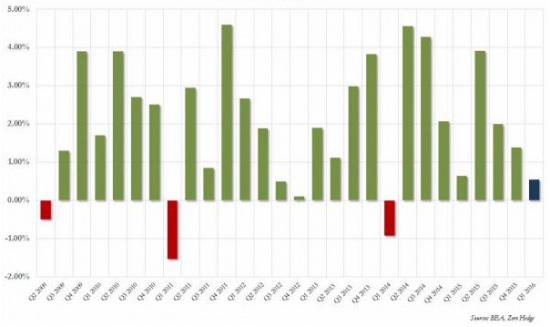

ВВП США, прирост кв/кв

За последние несколько месяцев ситуация на рынках улучшилась. Возникает вопрос, а что же ждет сегмент сделок M&A? Аналитики Goldman считают, что лучшие времена позади. Как результат, может пострадать соответствующий бизнес многих инвестдомов.

Справедливости ради отметим, что ведущие банки являются достаточно диверсифицированными, многие из них выиграют в случае повышения ставок ФРС. По

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал