market power

❗️Polymetal уходит насовсем

- 25 июня 2024, 11:50

- |

Золотодобытчик подал заявку на делистинг с Мосбиржи

МСар = ₽114 млрд

Р/Е = 2,5

POLY, который недавно сменил название на Solidcore Resources, объясняет это недавними санкциями США в отношении Мосбиржи. По словам главного исполнительного директора компании Виталия Несиса, они делают дальнейший листинг на площадке «нецелесообразным».

Компания попросила Мосбиржу установить последний день торгов акциями на 30 сентября. Владельцы бумаг могут до 30 сентября обменять их на акции Solidcore в Казахстане.

После этой новости бумаги Solidcore Resources (POLY) на Мосбирже рухнули на 27%, сейчас падение замедлилось и составляет 9%.

🚀Мнение аналитиков МР

Уход компании с Мосбиржи, естественно, ожидаем. Сейчас на российской торговой площадке, по сути, торгуются «фантики», поскольку компания продала свои российские активы.

Пока у инвесторов еще есть возможность обменять российские акции на бумаги в Казахстане, сделать это необходимо!

( Читать дальше )

- комментировать

- Комментарии ( 0 )

😳14-й удар

- 24 июня 2024, 14:33

- |

ЕС принял очередной, 14-й по счету пакет санкций в отношении России. Какие ограничения в него вошли и как они повлияют на экономику?

❓Что в пакете?

Под ограничения попали 116 российских физических и юридических лиц. Кроме того, в новый пакет вошли:

— ограничения на транзит российского СПГ через европейские порты;

— запрет инвестиций, предоставления товаров, технологий и услуг для завершения проектов СПГ, таких как Арктик СПГ-2 и Мурманск СПГ;

— ограничения на экспорт товаров и технологий двойного назначения;

— запрет импорта гелия из России и экспорта в РФ марганцевых руд, части видов пластика, редкоземельных элементов, электронных компонентов;

— запрет авиакомпаниям ЕС выполнять чартеры и частные перелеты по всему миру по заказу физических и юридических лиц из России, а также запрет на любые нерегулярные рейсы для россиян над территорией ЕС.

🚀Мнение аналитиков МР

Основной приоритет этого пакета — российский СПГ.

Запрет на инвестиции и технологии для новых проектов СПГ вроде Арктик СПГ-2 уже следовал из санкций США ранее. Теперь к этим мерам присоединилась и Европа.

( Читать дальше )

💵❌Саудиты против доллара

- 19 июня 2024, 13:38

- |

На прошлой неделе Саудовская Аравия не продлила договор с США о продаже своей нефти только за доллары. Значит ли это, что мировому господству американской валюты приходит конец?

❓Что случилось?

Саудовская Аравия не продлила договор 50-летней давности с США о безопасности, который включал в себя пункт о продаже нефти только за доллары.

Ряд СМИ и телеграм-каналов подали эту новость неверно, интерпретируя отказ от продления соглашения таким образом, будто теперь нефть саудитов «не будет» продаваться за доллары. Поэтому повторим: «Саудовская Аравия будет продавать нефть не только за доллары».

То есть теперь саудиты имеют юридическую возможность поставлять свою нефть и получать за нее любую удобную им валюту — юани, дирхамы, евро, рубли и прочие.

🤓Немного истории

Договор существовал еще со времен Войны Судного дня 1973, когда страны Персидского залива взвинтили цены на нефть в 4 раза в ответ на введение войск Израилем в Египет.

( Читать дальше )

Автобан I Строительство и ремонт дорог по госзаказу I Трасса Москва-Казань и М-3 Украина

- 19 июня 2024, 13:29

- |

АВТОБАН занимается строительством, ремонтом и обслуживанием автомобильных дорог. При этом почти всю выручку компания получает по госзаказу, точнее — по проектам государственно-частного партнерства на строительство дорог. Именно АВТОБАН проложил трассу М-3 Украина. Сейчас компания занимается строительством магистрали Обход Тольятти и трассы Москва-Казань. АВТОБАН пользуется хорошей репутацией среди госзаказчиков и стабильно выигрывает в тендерах на строительство крупных дорог за счет уникального опыта. Однако есть у компании и риски.

Также из этого видео ты узнаешь:

1:17 – историю Автобана

2:00 – конкурентные преимущества Автобана

2:40 – риски компании

3:00 – что будет с бизнесом Автобана

Market Power – это непредвзятый обзор самых волнующих новостей и полезная информация об инвестициях и инвестиционных фондах, о бирже и акциях, о неожиданных взлетах и падениях котировок. Наш телеграм канал.

( Читать дальше )

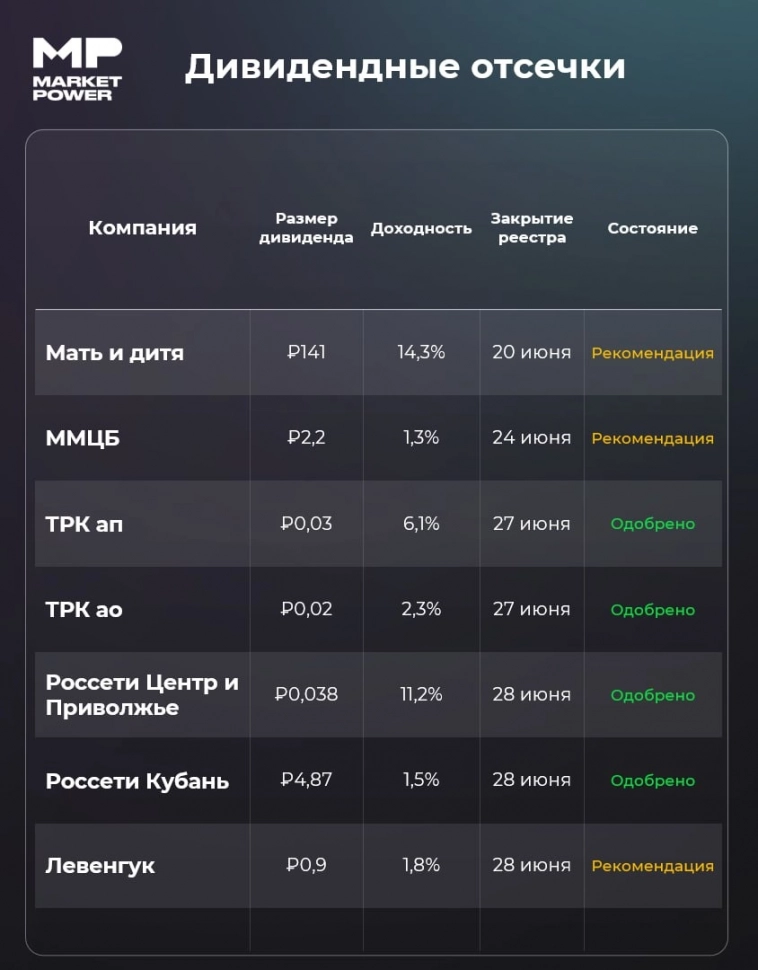

💵Июньские отсечки

- 18 июня 2024, 16:29

- |

Обновили нашу дивидендную табличку за июнь. Смотрим, кто заплатит в этом месяце.

В который раз напоминаем, что рекомендация совета директоров не гарантирует выплату — ее могут не одобрить на собрании акционеров. Такое уже случалось.

Не забывайте и о режиме торгов Т+1: для получения дивидендов необходимо купить акцию как минимум за один рабочий день до закрытия реестра.

🤖Если вдруг вы не знаете какие-то из этих компаний — смело спрашивайте нашего Эй-бота, он расскажет про каждую!

*Доходность указана на момент создания таблички.

Market Power – это непредвзятый обзор самых волнующих новостей и полезная информация об инвестициях и инвестиционных фондах, о бирже и акциях, о неожиданных взлетах и падениях котировок. Наш телеграм канал.

Данная публикация демонстрируется исключительно в информационных целях и не является инвестиционной рекомендацией, рекламой каких-либо финансовых инструментов, продуктов или услуг, а также не является предложением, обязательством, побуждением к совершению каких-либо действий на финансовом рынке.

( Читать дальше )

📈Мать и дитя снова в игре

- 17 июня 2024, 10:42

- |

📈Мать и дитя снова в игре

Мосбиржа начала торги акциями крупной сети медклиник

МСар = ₽86 млрд

Р/Е = 11

Акции компании начали торги после приостановки 22 мая из-за редомициляции. Бумаги Мать и дитя (MDMG) в первые минуты взлетели на 11%.

UPD: Мосбиржа проводит дискретный аукцион по бумагам Мать и дитя. Рост котировок был выше 20%. Возобновление торгов ожидается в 11:10 мск.

Market Power – это непредвзятый обзор самых волнующих новостей и полезная информация об инвестициях и инвестиционных фондах, о бирже и акциях, о неожиданных взлетах и падениях котировок. Наш телеграм канал.

💥Мать и дитя возвращаются

- 14 июня 2024, 17:46

- |

Торги акциями крупной сети медклиник начнутся уже на следующей неделе

МСар = ₽81 млрд

Р/Е = 10

Мосбиржа запустит торги бумагами «Мать и дитя» уже 17 июня, что означает окончательное завершение редомициляции.

❓ Что это за компания?

Мать и дитя – одна из крупнейших сетей частной медицины в России, занимает 2-е место на рынке. Лидер в области частной репродуктивной медицины. Основная специализация — женское и детское здоровье: роды, педиатрия, гинекология и ЭКО.

🚀Мнение аналитиков МР

Мы по-прежнему считаем, что у компании отличные перспективы на медицинском рынке страны, а лидерство и уникальный опыт в узкой, но крайне востребованной специализации (репродуктивная медицина) — ее основное конкурентное преимущество.

Возвращение домой — позитивный знак для инвесторов. Кроме того, как мы помним, Мать и дитя намерена платить дивиденды. И, вероятно, котировки MDMG после начала торгов пойдут вверх, как это произошло с бумагами другой медицинской компании — ЕМС, чьи акции после возобновления торгов в первые минуты выросли на 15%.

( Читать дальше )

🏦Кто правит курсом?

- 13 июня 2024, 16:19

- |

Как после санкций на НКЦ будет определяться курс доллара? Что будет с рублем? А экспортеры смогут и дальше продавать валютную выручку? Разбираемся с аналитиками МР

📊Как определяется курс?

Сейчас многие удивятся, но в большинстве стран мира валютный рынок является внебиржевым и межбанковским.

У банков есть разные внебиржевые площадки, на которых они торгуют валютой. Например, онлайн котировки таких пар как доллар-евро или доллар-юань — это котировки межбанковского рынка, а не биржевого.

😳У нас будет так же?

Да. ЦБ уже заявил: официальный курс доллара и евро к рублю будет определяться с помощью банковской отчетности и сведений, которые поступают от платформ внебиржевых торгов.

Но нужно оговориться, что и до санкций объем внебиржевого рынка торговли валютой не уступал по размеру биржевому. Поэтому все технологии работы уже отлажены.

Однако минусы тоже есть. Биржевой рынок был удобным для всех своей прозрачностью, минимальными издержками и низким спредом. Теперь же прозрачности будет меньше, роль банков возрастет, как и спред, и издержки.

( Читать дальше )

‼️ Санкции США. Чего ждать сегодня?

- 13 июня 2024, 10:51

- |

Вчера Соединённые Штаты ввели более 300 новых санкций против России

Больше всего досталось Мосбирже, Национальному клиринговому центру (НКЦ) и Национальному расчетному депозитарию (НРД). В совокупности это означает, что в России больше не будет биржевых торгов долларом и евро.

Вчера был выходной, Мосбиржа не работала. Ниже аналитики MP прогнозируют, как именно будет вести себя рынок после открытия и советуют, как поступить.

🔹Валюта

На валютном рынке и рынке драгметаллов торги начнутся в 9:50 мск. Весь день не будет торгов по валютным парам с долларом США, евро и гонконгским долларом.

Аналитики MP: Это ожидаемо. Главный вопрос: что будет дальше? Мы считаем, когда торги основными валютными парами все же будут запущены, рубль может укрепиться в моменте, поскольку игроки начнут сбрасывать валюту. Также многие — если будет такая возможность — выведут валюту на банковские счета для последующей торговли по межбанку и на внебиржевом рынке. Но как скоро Мосбиржа даст вывести доллары и евро? Ждем новых заявлений торговой площадки.

( Читать дальше )

🚀 Лучшие облигации недели. Выбор Market Power

- 10 июня 2024, 18:21

- |

Три долговые бумаги, каждая из которых лучшая в своем роде прямо сейчас. Еще и в новом формате!

🔹Флоатер:МБЭС

ISIN: с 18 июня

Снова предлагаем обратить внимание на первичное размещение облигаций, тем более флоатера.

Бумага конкретно этой компании хороша тем, что краткосрочные активы МБЭС значительно превышают краткосрочные обязательства. То есть риск околонулевой: на горизонте до года МБЭС может покрыть все обязательства, если вдруг появится нужда.

🔹Фикс: Сэтл Групп

ISIN: RU000A1084B2

Крупнейший застройщик жилой недвижимости в Северо-Западном регионе РФ. Один из крупнейших игроков строительного рынка РФ по объемам ввода жилья. Входит в топ-7 по объему текущего строительства в РФ и топ-5 по объему ввода жилья в 2023 году в стране.

Лидирующие позиции на рынке Питера и Ленинградской области, узнаваемый бренд и отличная экспертиза рынка региона благодаря собственному агентству делают Сэтл довольно сильной компанией, бонды которой стоит рассмотреть в качестве инвестиций.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал