market power

🐠 INARCTICA пошла на выкуп

- 27 июня 2023, 12:55

- |

Крупнейший производитель красной рыбы объявляет buyback

INARCTICA

MCap = ₽53 млрд

Р/Е = 15

🔹Объем обратного выкупа составит не более ₽1 млрд. Программа buyback будет проводиться до достижения этой суммы.

🔹Выкупать будет «дочка» — ООО «ИНАРКТИКА СЗ». Использовать акции компания намерена «для общих корпоративных целей, включая программу мотивации менеджмента».

📈Акции INARCTICA (AQUA) взлетели на 6%.

📲 Больше о компании вам расскажет наш Эй-бот

🚀 Теперь понятно, почему компания в начале июня рекомендовалане выплачивать дивиденды за 2022 год — в планах был обратный выкуп. Напомним, что примерно так же поступили Самолет — отказался платить дивиденды, но объявил buyback.

🔸После этого новость об обратном выкупе акций не могла не обрадовать рынок. Но, возможно, оптимизм несколько избыточен, ведь акции станут квазиказначейскими.

👉 Квазиказначейскими? Это как?

( Читать дальше )

- комментировать

- Комментарии ( 1 )

💸 Рубль развернулся. Надолго ли?

- 26 июня 2023, 14:19

- |

🔸На утренней торговой сессии российская валюта неплохо «гэпнула» из-за известных событий выходных – доллар в моменте превышал отметку ₽87. Однако на основных торгах Мосбиржи рубль отыграл все потери и вернулся на уровни закрытия пятницы.

🔸Само собой, быстрое разрешение внутриполитического конфликта на выходных – главная причина сегодняшнего укрепления. Но есть и другие факторы!

📌Что будет на неделе?

Боковик. Рубль, вероятно, закрепится вблизи текущих уровней: 82-87 за доллар, 90-95 за евро, 11,4-12,0 за юань. Сказать точнее на фоне волатильности последних дней просто невозможно!

🔸Сегодняшнему росту котировок рубля способствовал налоговый период, который сейчас в разгаре. Экспортеры могли воспользоваться укреплением иностранной валюты и продать ее по выгодному для себя курсу.

🔸До 28 июня компании обязаны уплатить НДПИ, НДС, НДФЛ и другие налоги, а потому будут активнее продавать валюту.

🔸Кроме этого, напомним, Минфин ежедневно продает юани на ₽3,6 млрд для компенсации выпадающих нефтегазовых доходов бюджета.

( Читать дальше )

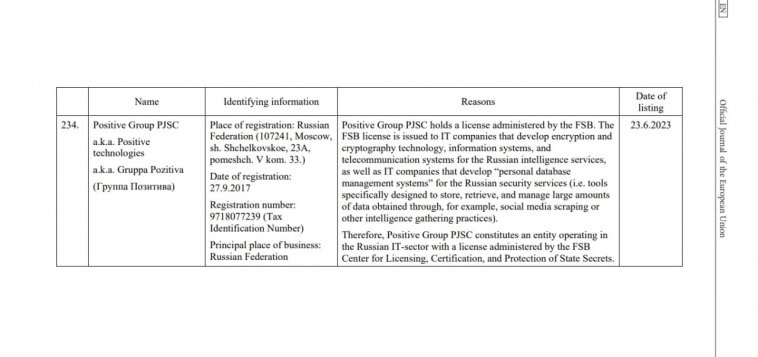

⚡️⚡️⚡️ Группа Позитив попала под санкции ЕС

- 23 июня 2023, 15:30

- |

Но компания заявляет, что на ее бизнесе это не отразится!

📉 Акции компании Positive Technologies (POSI) в моменте потеряли 1,7%, но падение быстро корректируется.

🚀Компания эксклюзивно для Market Power прокомментировала санкции.

🔸«Мы попали под санкции ЕС за наличие лицензии ФСБ. Лицензия ФСБ — обязательное условие для ведения операционной деятельности в сфере кибербезопасности в России — она есть у нас и у всех компаний нашей отрасли. В ЕС у компании нет бизнеса, мы ведём его в России и с теми странами, которые не имеют отношения к ЕС», — рассказал MP Юрий Мариничев, директор по связям с инвесторами Positive Technologies.

🔹Также он подчеркнул, что наложенные санкции относятся только к определенному юрлицу группы компаний.

🔸«Санкции никак не влияют на физических лиц — ни на сотрудников, ни на топ-менеджмент, ни на клиентов, ни на наших акционеров. Одно из юридических лиц группы уже находится под санкциями США с апреля 2021 года, и это не оказало влияния на деятельность компании», — убежден Мариничев.

( Читать дальше )

🛴Whoosh штампует самокаты

- 23 июня 2023, 12:36

- |

Крупнейший игрок на рынке аренды электросамокатов представил операционные показатели

📌 Главные цифры

🔹 35,8 млн поездок совершили клиенты в этом сезоне (+106% год к году).

🔹 133 тыс. электросамокатов (+77%). Все они у компании в собственности, она же осуществляет их ремонт. При этом в Москве рост показателя — 34%, и это говорит нам о том, что компания делает упор на расширение флота в других городах.

🔹52 города, где присутствует сервис (год назад было 37).

🔹 15 млн зарегистрированных аккаунтов (+77%). Активные пользователи с начала сезона совершили в среднем по 10 поездок (+51% год к году). Правда, компания не раскрыла количество этих самых «активных» пользователей.

🚀О чем говорят эти цифры?

Аналитики MP не удивлены ростом показателей — иного от лидера в секторе кикшеринга и не ожидалось.

🔸Основной фокус в этом бизнесе — юнит-экономика. Сейчас самокат окупается за год-полтора, и всем игрокам на рынке выгодно увеличивать парк самокатов: повышать плотность в текущих городах и выходить в новые.

( Читать дальше )

💼 Бонд недели

- 23 июня 2023, 12:35

- |

В нашей постоянной рубрике «Инвестидея»

❗️Добавляем в портфель надежные облигации, которые не будут лишними, какой бы инвестстратегии вы ни придерживались!

📌Что это за компания?

Первое клиентское бюро – лидер коллекторского рынка в России.

🔹Занимает 30% на рынке просроченной задолженности.

🔹Исторически ежегодная собираемость платежей в два раза покрывает текущий объем долга.

👌Все это позволит компании выдержать экстремальное ухудшение собираемости без ущерба для кредитоспособности.

📌Код облигации (ISIN):

RU000A103RJ3

📌Почему мы уверены в этой бумаге?

🔸 Компания знаменита своей низкой долговой нагрузкой. В 2022 году показатель Net Debt / EBITDA был ниже единицы.

🔸 Динамика бумаги 001P-02 отстает от динамики рынка. Рублевые облигации растут в цене, из-за чего снижаются рыночные доходности многих корпораций, включая ПКБ. Премия других выпусков бондов ПКБ к кривой ОФЗ снизилась с начала июня на 80-150 базисных пунктов (б.п.). Однако премия 001P-02 снизилась за тот же период менее чем на 20 б.п.

( Читать дальше )

🏃♂️Noventiq определилась с делистингом

- 22 июня 2023, 14:06

- |

🔹Noventiq — бывшая «мама» российской компании АО «Софтлайн» — уйдет с лондонской биржи (LSE) 26 июля. А уже в октябре ее расписки перестанут торговаться и на Мосбирже.

🔹После этого Noventiq намерена разместить свои бумаги на американской бирже NASDAQ через слияния со SPAC*-компанией Corner Growth Acquisition.

📉Расписки Noventiq (SFTL) сегодня падают на 2%.

👉 Подробнее о компании Noventiq расскажет наш Эй-бот

🚀Аналитики Market Power напоминают, что акционеры российского бизнеса Softline изучаютвозможность обмена расписок Noventiq на акции АО «Софтлайн», обещая обнародовать все тонкости процедуры во второй половине 2023 года.

🔸ООО «Аталайя» (основной акционер российского Софтлайна сейчас) предлагаетв том числе такой вариант обмена: на каждую расписку Noventiq — по три акции АО «Софтлайн». Параллельно рассматривается листинг российской компании на Мосбирже.

🔸Сегодняшнее заявление Noventiq косвенно намекает, что все процедуры по обмену постараются утрясти до октября 2023 года. Для держателей расписок Noventiq отказ от обмена — это риск остаться с неликвидными бумагами, листинг которых будет прекращен.

( Читать дальше )

⚡️⚡️⚡️Квадриллион ошибок

- 22 июня 2023, 10:33

- |

Российская налоговая служба еще никогда так не промахивалась с данными

🔹Вчера по СМИ разлетелась заметка РБК, в которой издание писало, что выручка российских компаний в 2022 году превысила КВАДРИЛЛИОН – выросла до ₽1268 трлн. Эти данные подтверждает ФНС России. Тут же появилась куча комментариев “экспертов”, что этому рекорду способствовали невероятные экспортные доходы прошлого года.

🔹 Аналитики MP сразу поняли: что-то здесь не так! Уж слишком велика сумма. И вот почему...

📌Неверная методика

Неправильно просто брать и складывать выручки всех организаций страны, как это сделала ФНС!

🔸У крупных компаний есть дочерние общества. Эти “дочки-матери” гоняют между собой деньги, что похоже на переливание воды в сообщающихся сосудах. Когда “мама” платит “дочке”, для «дочки» это выручка, а для «мамы» — себестоимость. Поэтому суммировать их выручки нельзя.

🔸Узнать, сколько зарабатывают все компании в стране, поможет Росстат. Он проводит вычисления по методологии системы национальных счетов (СНС), которая отсеивает это самое “переливание” денег.

( Читать дальше )

🏗Льготная программа Минстроя может споткнуться о "серый" рынок жилья

- 21 июня 2023, 15:32

- |

🔹Сегодня Министерство строительства сообщило о разработке программы компенсации россиянам до 35 лет, которые копят на первый взнос по ипотеке, 50% расходов за съемное жилье.

🔹В разработке программы участвуют ДОМ.РФ и Росмолодежь. По словам замглавы Минстроя Никиты Стасишина, подробности программы обнародуют в течение пары месяцев.

🔹Ведомство рассчитывает, что субсидия охватит по 310 тысяч человек ежегодно, в основном это будут люди 23–27 лет, закончившие институт, планирующие создание семьи.

🚀 По мнению аналитиков MP, мера, вероятно, призвана перераспределить спрос на ипотеку во времени. Подразумевается, что покупатели смогут быстрее накопить средства на первоначальный взнос и выйти на сделку.

❗️Однако при реализации программы может возникнуть несколько сложностей.

1️⃣ Есть вероятность, что сумма первоначального взноса в итоге будет потрачена на другие цели (например, при возникновении сложных жизненных обстоятельств).

( Читать дальше )

💎Блеск обещания

- 19 июня 2023, 12:17

- |

АЛРОСА можетвыплатить дивиденды за полугодие, если...

… «ситуация на рынке алмазов останется стабильной». Об том заявил глава Якутии Айсен Николаев. Он подчеркнул, что крупнейшие акционеры компании — правительство России и Якутия, одобрили это

🔹Сейчас Николаев оценивает ситуацию на рынке алмазов как «нормальную» и склоняется к тому, что акционеры дождутся дивидендов за шесть месяцев.

🔹Также глава Якутии оценил, что проект восстановления рудника «Мир» обойдется в ₽120 млрд и начнется в третьем квартале этого года. До запуска, впрочем, еще далеко: запланирован на 2032 год.

📈Акции АЛРОСЫ (ALRS) растут на 2%.

👉 Больше о компании АЛРОСА тебе расскажет наш Эй-бот

🚀По словам аналитиков MP, АЛРОСА может выплатить умеренные дивиденды по итогам шести месяцев, учитывая то, что громкое заявление главы Якутии прозвучало под конец этого самого полугодия.

🔸На выплату дивидендов АЛРОСА может направить от 50% до 100% свободного денежного потока, в зависимости от долговой нагрузки: чем больше долг, тем меньше выплаты. Обе величины нам неизвестны, поскольку отчетности компании мы не видели с прошлого года.

( Читать дальше )

⚡️Магнит притянул удачу

- 19 июня 2023, 12:17

- |

В пятницу мы писали, что Магнит выкупит до 10,2 млн акций у нерезидентов. Объясним подробнее, что это значит для компании и ее российских акционеров.

🔹 Магнит выкупит бумаги по ₽2215 за штуку, и это вдвое ниже уровня, на котором бумаги торговались до закрытия в пятницу. То есть компания отдаст всего ₽22,6 млрд за пакет. Это крайне выгодно для российских акционеров.

🔹Самый очевидный плюс в том, что, если выкупленный пакет погасят, доля прибыли на оставшиеся бумаги вырастет.

👉Ликбез MP: как работает обратный выкуп

❗️Но это далеко не все!

🚀 У Магнита не было собрания акционеров из-за отсутствия кворума, потому что нерезиденты (по понятным причинам) не присутствовали. Из-за этого инвесторы сидят без дивидендов, а сама компания получила внушительного пинка отМосбиржи.

🔸Если сейчас Магнит выкупит частичку компании у нерезидентов, это позволит решить проблему корпоративного управления, переизбрать Совет директоров и продолжать работу как нормальное ПАО, а не в режиме паузы.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал