ms

Квартальный отчет (10-Q) - MORGAN STANLEY

- 03 августа 2021, 01:00

- |

Прочитать его можно по ссылке: www.sec.gov/Archives/edgar/data/895421/000089542121000425/0000895421-21-000425-index.htm

Дата публикации: 02.08.21 04:08 PM (NYT)

- комментировать

- Комментарии ( 0 )

Квартальный отчет (10-Q) - MORGAN STANLEY

- 03 августа 2021, 00:00

- |

Прочитать его можно по ссылке: www.sec.gov/Archives/edgar/data/895421/000089542121000425/0000895421-21-000425-index.htm

Дата публикации: 02.08.21 04:08 PM (NYT)

Активы под управлением Morgan Stanley превысили $1,5 трлн

- 25 июля 2021, 09:44

- |

Инвестиционный банк Morgan Stanley отчитался за 2 кв. 2021 г. (2Q21) на прошлой неделе. Чистая выручка выросла на 8% до $14,76 млрд. Чистая прибыль в расчёте на 1 акцию (diluted EPS) $1,85 в сравнении с $1,96 во 2Q20. Аналитики, опрошенные Refinitiv, ожидали, соответственно, $13,98 млрд и EPS $1,65. Рентабельность на вещественный акционерный капитал (ROTCE) 18,6%. Достаточность капитала 1 уровня 16,7%. Отчёт за 1Q21 — см. по ссылке.

Выручка направления “Institutional Securities” упала на 13,5% до $7,09 млрд, или 48% выручки. В том числе подразделение «инвестиционный банк» $2,38 млрд, что на 15,85% выше, чем во 2Q20. Доходы от андеррайтинга выросли на 21,5% до $1,07 млрд. Чистая выручка от услуг, связанных с торговлей акциями, прибавила 7,6% и достигла $2,83 млрд. Чистая выручка от торговли инструментами с фиксированной доходностью составила $1,68 млрд, что на 44,7% ниже, чем годом ранее.

Выручка направления «управление богатством» (wealth management) выросла на 29,57% до $6,1 млрд. Это соответствует 41,3% общей чистой выручки банка. Доходы направления «управление инвестициями» (investment management) выросли на 92% до $1,7 млрд. Активы под управлением составили $1,52 трлн. Чистый приток долгосрочных денег в управление $13,5 млрд за истекший квартал.

( Читать дальше )

Еще 20 иностранных акций на ММВБ с 1 июня . Обзор. (Часть 1).

- 01 июня 2021, 00:17

- |

BAC — Банк Америки. С конца года 2020 года в восходящем тренде как в принципе и весь финансовый сектор. Возможно и весь оставшийся год будем наблюдать такую картину.

GS - Goldman Sachs, инвестиционный банк, делающий деньги несмотря на мораль. Следует всё тому же тренду.

BLK — BlackRock, крупнейшая инвестиционная компания, владеющая системой Аладдин, помогающая изготавливать деньги всему миру, 40% ETF под её контролем (iShares). Тут лучше рынка. Акция не дешева — 877 долларов.

MS — Morgan Stanley, еще один инвестиционный банк, чуть не обанкротившийся в 2008 году. Следует финансовому тренду.

VIAC — ViacomCBS, медиа-конгломерат. Paramount Pictures представляет… и не только. Акции обвалились из-за банкротства фонда и теперь выглядят недорого, думаю интерес проснется со временем, так как бизнес очень диверсифицирован.

( Читать дальше )

Взгляд на американские банки: Morgan Stanley

- 07 августа 2020, 17:53

- |

*** Подписывайтесь на мой канал в телеграм

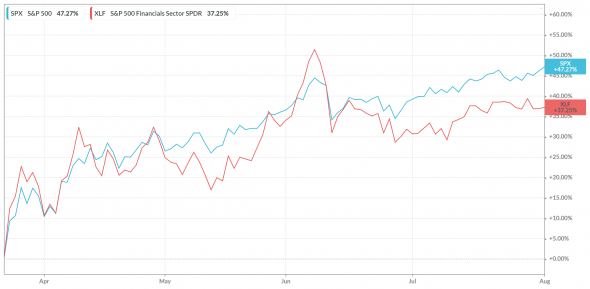

В продолжение совместной с Инвестгазетой серии обзоров крупнейших банков мира, рассмотрим Morgan Stanley. Для начала обновим перформанс банковского сектора в сравнении с индексом широкого рынка S&P 500. За последние две недели он практически не изменился: с 18 марта индекс S&P 500 (SPX) вырос на 47,27%, а ETF финансового сектора (XLF) восстановился всего на 37,25%:

( Читать дальше )

Восстановление банковского сектора

- 05 августа 2020, 12:45

- |

Банковский сектор начинает восстанавливаться после двух падений. Первое падение произошло в начале марта, а второе в начале июня.

С точки зрения технического анализа, банковский сектор, с начала июля, находится в фазе консолидации. На графике отчетливо виден восходящий тренд, который начался во второй половине марта и уже привел к росту сектора на 35%.

Как заработать на восстановлении банковского сектора?

Выход из консолидации, с дальнейшим ростом сектора, будет отличным драйвером для роста его компонентов, например, акций банка Morgan Stanley (MS), который, в сложившейся ситуации, является перспективными инвестиционными инструментом.

( Читать дальше )

Китай замахнулся на Вильяма, понимаете ли, нашего Шекспира.

- 12 сентября 2019, 20:06

- |

Здравствуйте, коллеги!

Возможно то что не получилось у Роснефти в 2014 году: США заблокировали сделку «Роснефти» с Morgan Stanley

Может получится у Китая (учитывая конечно что Гонконг это специальный административный район Китая и бывшая британская колония),

Биржа Гонконга предложила Лондонской объединиться:

Hong Kong Exchange Makes Unsolicited $36.6 Billion LSE Bid

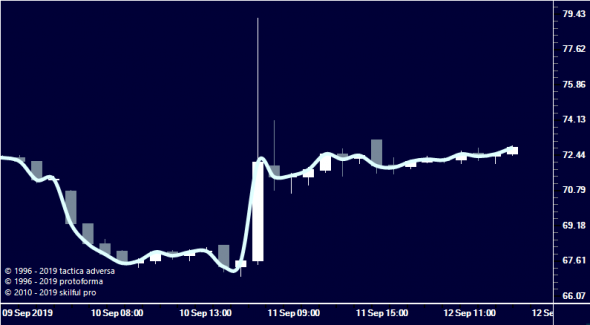

Реакция на часовом графике акций London Stock Exchange Group Plc (LSE.UK) на новость:

( Читать дальше )

ТОП акций на американском премаркете Morgan Stanley, UnitedHealth, Apple, Netflix

- 18 июля 2019, 16:36

- |

Morgan Stanley (MS) -0,8% — Инвестиционный банк сообщил о квартальной прибыли в размере 1,23 доллара на акцию, что на 9 центов выше, чем ожидалось. Выручка также превзошла прогнозы аналитиков. Генеральный директор Джеймс Горман сказал, что квартал был успешным во всех сферах деятельности компании.

UnitedHealth (UNH) -1,7% — Медицинская страховая компания сообщила о скорректированной квартальной прибыли в размере 3,60 долл. США на акцию, что на 15 центов выше прогноза. Доходы также превысили прогнозы, чему способствовал рост числа владельцев медицинской страховки. Компания также повысила прогноз на весь год.

Philip Morris International (PM) +3,6% — Производитель табачной продукции отчитался о прибыли в размере 1,46 долл. США на акцию за последний квартал, превысив прогноз в 1,32 долл. на акцию. Выручка также превзошла прогнозы, компания повысила прогноз на весь год.

SunTrust Banks (STI) +1,05% — SunTrust превысил прогнозы Уолл-стрит на 3 цента на акцию с квартальной прибылью в 1,48 доллара на акцию. Доход также оказался выше прогнозов. SunTrust находится в процессе слияния с BB&T (BBT), которая также отчиталась сегодня утром и превзошла прогнозы.

( Читать дальше )

По мотивам сворачивания Morgan Stanley

- 08 мая 2019, 16:06

- |

Здравствуйте, коллеги!

Этот пост мини ответ на этот топик:

Времена меняются. Реквием на Morgan Stanley в России.

Довожу до сведения автора, что совсем недавно в 2014 году:

"Власти США и Канады заблокировали продажу «Роснефти» нефтетрейдингового подразделения Morgan Stanley. "

Так с чего бы в момент кризиса Роснефть так хотела купить этот актив? Ведь «всё пучком и танки наши быстры». А ответ прост, чтобы организовать площадку со всеми мировыми требованиями торговли нефти в том числе и за рубли. Как итог самостоятельной деятельности, сейчас имеем вялую торговлю на Санкт-Петербургской Международной Товарно-сырьевой Бирже

А как упущенная пока возможность это площадка Шанхайской товарной биржи, на которой торгуется нефть за юани, то что хотела сделать Роснефть с помощью подразделения Morgan Stanley

( Читать дальше )

БГ нашел новую золотую жилу

- 12 ноября 2018, 01:25

- |

Будьте осторожны! AHTUNG!

Наверно, кто-то, хочет купить мой win.computer сколько просить?

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал