msci world

Мировой индекс акций в сравнении с индексом Emerging Markets

- 28 июля 2021, 19:34

- |

- комментировать

- Комментарии ( 0 )

А Вы уже знакомы с индексом MSCI World?

- 06 февраля 2021, 22:57

- |

Что такое индекс MSCI World?

Ведущий мировой провайдер фондовых индексов Morgan Stanley Capital International (MSCI) ведет расчет различных индексов, которые используются как ориентир при формировании портфелей для управляющих компаний по всему миру с 1969 года. Индексы имеют высокую важность, т.к. дают возможность инвесторам широко оценить динамику интересующих их мировых рынков как развитых, так и развивающихся стран. Семейство индексов MSCI International Equity Indexes состоит из нескольких индексов, делимых по территориальным признакам и потребностям инвесторов. Одним из таких индексов является MSCI World.

Индекс MSCI World включает в себя компании различного уровня капитализации 23 развитых рынков. Наибольшую долю на 2018 год составляют компании сферы информационных технологий (19,1%), финансового сектора (16,33%) и здравоохранения (12,94%).

Кстати, на эту тему есть отличное видео из которого Вы узнаете каким образом происходит отбор акций для данного индекса и состав индекса по отраслям экономики, а также еще много интересного:

&ab_channel=ИнвестициииФинансы

Только по рынку. MSCI World

- 27 февраля 2020, 18:14

- |

MSCI World упал на 7,4% за девять сессий, инвесторы сбрасывают акции на всех рынках.

( Читать дальше )

Есть ли сила в дивидендах(часть 2)? Глобальный взгляд.

- 04 февраля 2020, 19:03

- |

Небольшое дополнение к предыдущей части. Я вспомнил про сайт MSCI — одного из основных поставщиков индексов, где можно онлайн построить графики этих самых индексов(ссылка). При этом, индексы могут быть не только классическими, взвешенными по капитализации(т.е. рыночной стоимости компании), но и фундаментальными, в которых отбор акций в индекс и их веса в индексе формируются согласно какого-либо фундаментального критерия или нескольких критериев. Я взял два классических индекса: MSCI WORLD — индекс акций стран с развитыми рынками и MSCI EM(EMERGING MERKETS) — индекс акций стран с развивающимися рынками и добавил к ним для сравнения еще пару индексов с окончанием HIGH DIVIDEND YIELD(см. в списке Index Suite), тоже для развитых и развивающихся рынков. Данные индексы, которые оканчиваются на HIGH DIVIDEND YIELD, отбирают в индекс устойчивые компании, с устойчивыми выплатами дивидендов, с дивидендной доходностью выше средней по рынку. Тут(

( Читать дальше )

ФРС на распутье… Коррекция или полноценная рецессия?

- 19 декабря 2018, 00:15

- |

На ZeroHedge опубликовали хорошую мысль от CIO (директор по инвестициям) Bank of America Michael Hartnett, который высказал следующее мнение относительно решения ФРС в среду:

Если Пауэлл откажется повышать ставку, это вызовет закономерные опасения участников рынка относительно рисков рецессии («что, если ФРС знает?»). Это может оказать поддержку доллару и поднять доходности трежерис и вызвать распродажу в циклических и зависимых от ставок акциях (циклические акции — зависимые от текущей фазы экономического цикла, как правило это акции компаний, занимающихся продажей дискреционных (т.е. не удволетворящих базовые потребности, напр. смартфоны) товаров — прим. перевод.). В конечном счете, это заставит S&P500 присоединиться к глобальному медвежьему рынку и отправит индекс на тест отметки в 2400 пунктов.

Согласно Michael Hartnett, «бычий сигнал от ФРС» мог бы выглядеть следующим образом: «поднятие ставки на 25 б.п. и комментарий о снижении инфляционных рисков, что позволяет Фед сделать паузу в повышениях ставки и сжатии баланса. Это, в свою очередь, привело бы к давлению на доллар и способствовало восстановлению на фондовом рынке».

( Читать дальше )

Спад в мировой промышленности продолжается

- 03 октября 2012, 13:16

- |

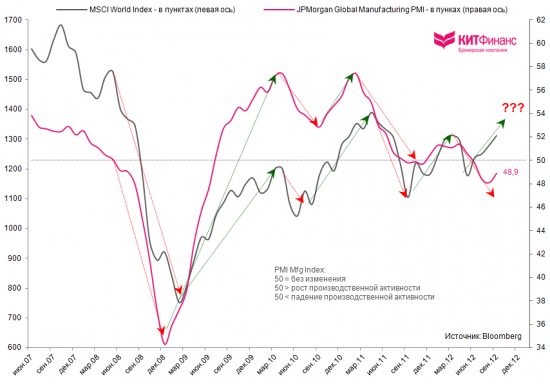

Рассчитано JPMorgan и Markit в ассоциации с ISM и IFPSM

Индекс глобальной производственной активности — Global Manufacturing PMI Index — в сентябре 2012 г. продолжил сокращение (48,9 пункта) на фоне падения выпуска продукции и новых заказов.

Дивергенция между динамикой глобального фондового индекса (MCSI World Index) и индекса деловых настроений в мировом производственном секторе (Global Manufacturing PMI Index) в последние месяцы продолжает усиливаться.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал