s&p

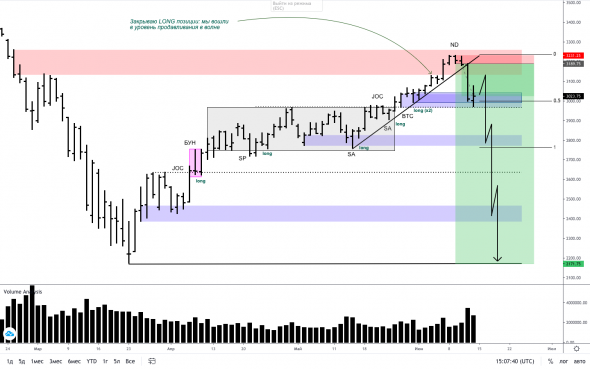

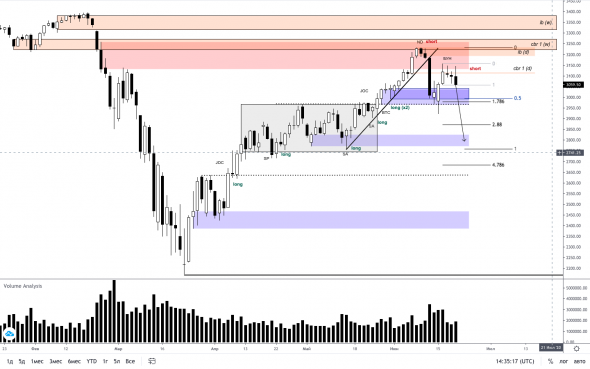

Больше, еще больше

- 02 июля 2020, 10:57

- |

( Читать дальше )

- комментировать

- Комментарии ( 0 )

И плевать.

- 30 июня 2020, 08:56

- |

(Дневной график для S&P, для определения среднесрочной перспективы):

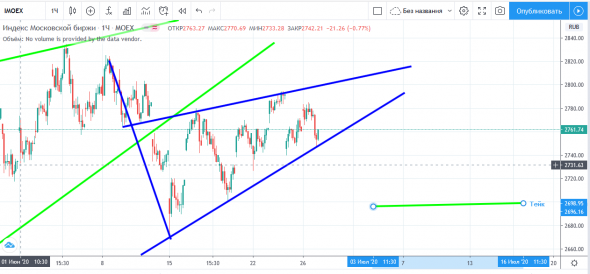

МАМБА и РТС вниз?

- 29 июня 2020, 09:58

- |

МАМБА и РТС вниз?

Подробнее в телеграмм-канале

Dr.Fibonacci предупреждает. S&P500

- 25 июня 2020, 15:01

- |

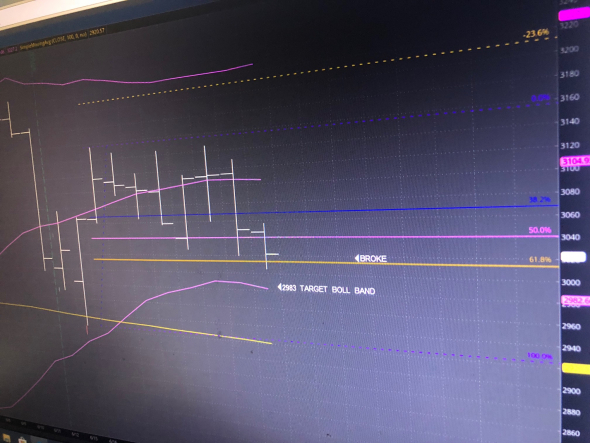

ES. 15min .

ES Low 3005. overnight. но и эта линия может быть пробита вниз, также как это было уже дважды ранее (рис)

Dr. Fibonacci переключился от лонг Nasdaq (прошлая неделя) на шорт S&P, (интрадей)

сейчас он шорт от 3041. ES

Доктор считает, что overnight ES пробил допустимые уровни и теперь в свободном падении вниз. 3000 не предел.

Bollinger band — target — 2983.

( Читать дальше )

СУББОТА - ДЕНЬ S&P500

- 20 июня 2020, 18:06

- |

Ровно неделю назад рассматривали коррекцию по S&P с дальнейшим продолжением падения. Коррекция, как и ожидалось, произошла, теперь задача найти паттерны на вход

Ровно неделю назад рассматривали коррекцию по S&P с дальнейшим продолжением падения. Коррекция, как и ожидалось, произошла, теперь задача найти паттерны на вход

( Читать дальше )

Почему не V . Всемирный Банк Прогнозирует “Сдержанное” Восстановление Мировой Экономики В 2021 Году

- 19 июня 2020, 17:37

- |

Данная статья является переводом с сайта zerohedge.com , в ней делается небольшой анализ доклада всемирного банка “Глобальные экономические перспективы” ( можно ознакомиться полностью на английском). Другие похожие публикации на ELLIOTWAVE.ORG

Однако суть не в цифрах, данный доклад в очередной раз подтверждает старое утверждение: чем хуже экономике – тем лучше рынкам. Именно эта стадия должна стать финалом роста с 1929 г. и последующая соответствующая к нему коррекция. Под “финалом роста” подразумевается “виртуальная экономика”. Хорошо видно, как несмотря на все проблемы уверенно растёт фондовый рынок, нефть и т.д. Реальный сектор показывает L – образное небольшое восстановление, поэтому тут разворот уже начался.

Всемирный банк опубликовал свой новый доклад “Глобальные экономические перспективы”, в котором описывается, как пандемия COVID-19 нанесла

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал