SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

s&p500

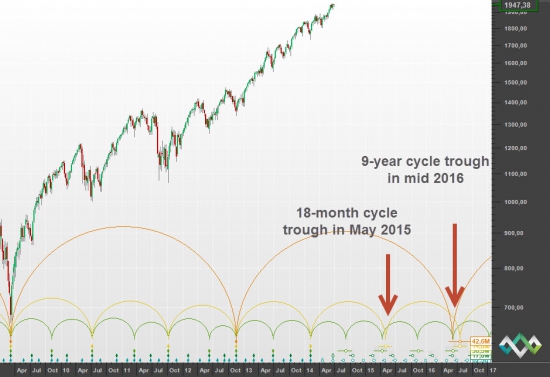

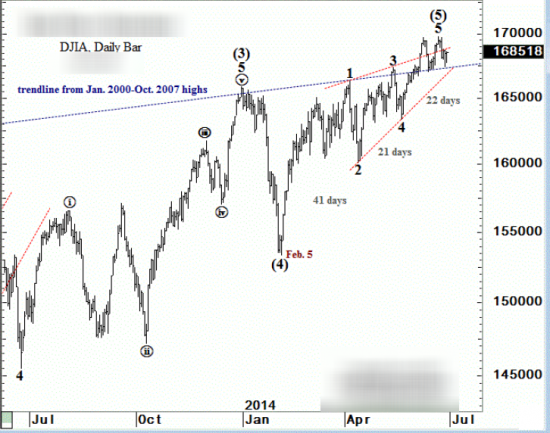

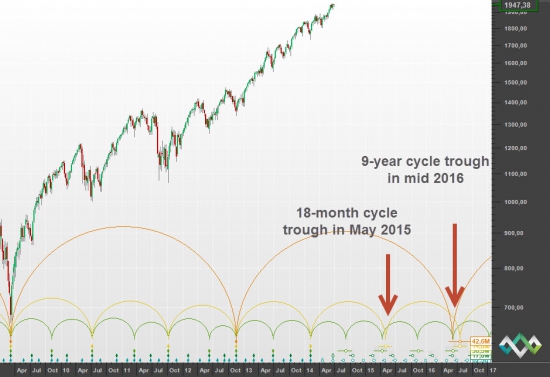

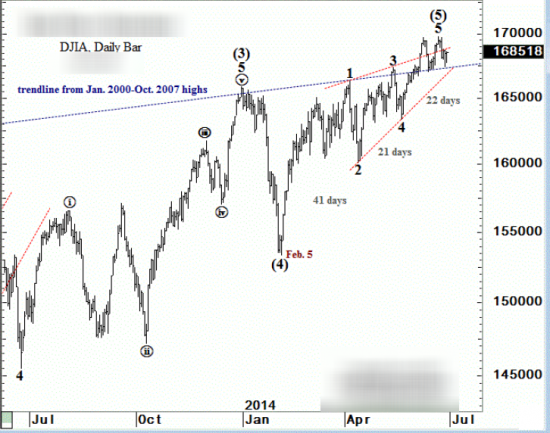

S&P500 DJIA и Hurst Cycle анализ большая картина

- 28 июня 2014, 11:09

- |

большая картинка по американскому фондовому индексу S&P 500. Есть три варианта разметки. Первый — с дном предыдущего 54 месячного цикла в ноябре 2012 и дном первого 18 месячного цикла в феврале 2014. И тогда дно всех циклов вплоть до 9 летнего ожидается в середине 2016 года. За этот сценарий выступает то что очевидно — растущая фаза индекса затухает, и вот вот он развернется в нисходящую фазу. То что он попадет в нисходящую фазу 18 мес. 54 мес. и 9 летнего цикла будет достаточно сильно давить на индекс. Примерно также как сейчас давление на евро оказывает нахождение в снижении 54 месячного цикла. А тут еще и 9 летний цикл. В пользу этой картины указывает также и разметка по эллиотту, конечная диагональ, выход из которой будет сигналом к снижению. Разметка волновая не по S&P500 а по DJIA но это не играет особой роли, они аналогичны

( Читать дальше )

( Читать дальше )

- комментировать

- ★6

- Комментарии ( 14 )

>>> WALL STREET on-line

- 27 июня 2014, 23:44

- |

Выберите рубрику из списка ниже и видео откроется c нужной минуты.

- Новости

- Рейтинг публичных трейдеров

- S&P 500

- EURO STOXX 50

- DAX

- RTS + Open interest

- USD/RUR+СПОТ

- CAD/USD

- GBP/USD

- AUD/USD

- US DOLLAR INDEX

- EURO

- LIGHT SWEET CRUDE OIL + BRENT

- GOLD

Пишу диссертацию, по новым методам анализа рынка, с помощью фрактальных зависимостей ( смесь, теории, волн,фракталов мандельброта и.т.д)

- 27 июня 2014, 21:26

- |

В общем суть следующая, выкладывать в паблик не хочу, анализ долгий, каждый инструмент и период требует времени, просто сейчас заканчиваю статью, в которой есть анализ S&P500 с 2008, когда пошёл тренд по текущий момент. Там описано почему идут покупки и не было практически шорта, один стоящий был отработан ещё в 2011. Могу выслать в личку, кому нужно, и действительно интересно. Это не теханализ в класическом виде. Подробности описывать не буду. Общие вещи, чтобы поняли анализ.

Если обращений будет много, напишу пост на выходные, ввиду интереса.

Если обращений будет много, напишу пост на выходные, ввиду интереса.

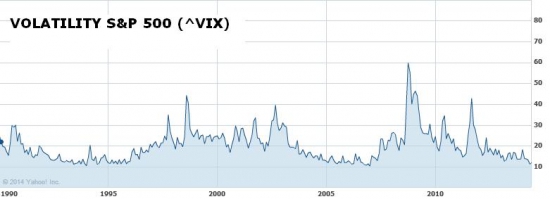

История волатильности американского рынка на одном графике

- 27 июня 2014, 19:22

- |

Понравился чарт, который ZР повзаимствовал у Голдмана:

Какие выводы можно тут сделать?

Какие выводы можно тут сделать?

- Волатильность американского рынка может быть и пониже, чем текущая

- С 2007 по 2011й на американском рынке был период повышенной волатильности

- Период 1998-2003 также можно называть золотым периодом трейдинга

- Последний низковолатильный период длился 3 года: 2004,2005,2006

- До этого 5 лет: 1992-1996

- Низкая волатильность заставляет участников рынка брать кредитное плечо, поэтому это всегда заканчивается интересно:)

Высокий VIX - это еще не значит обвал

- 27 июня 2014, 13:47

- |

История учит нас, что биржевые курсы могут повышаться даже при растущей волатильности. Соответственно, высокая волатильность – недостаточное условие для того, чтобы развернуть рынок. Более того, похоже, что нет никакой связи между отношением опционов «пут-колл» на VIX и тенденциями на рынке.

Как видно на графике по индексу S&P 500, индекс VIX (в нижней части графика) в промежутке с 1999 по 2000 год поднялся выше долговременного среднего значения в 20 пунктов, однако рынок продолжал расти еще около двух лет. В настоящее время уровень VIX составляет 12,13, что значительно ниже среднего значения и несмотря на недавнюю волатильность – он продолжает падать.

Низкое (на уровне 0,10) соотношение опционов «пут-колл» на VIX может быть связано со ставками на слишком низкую волатильность. Однако биржевым игрокам стоит помнить о том, что волатильность может оставаться низкой до тех пор, пока пут-опционы не потеряют всю свою срочную стоимость.

( Читать дальше )

Как видно на графике по индексу S&P 500, индекс VIX (в нижней части графика) в промежутке с 1999 по 2000 год поднялся выше долговременного среднего значения в 20 пунктов, однако рынок продолжал расти еще около двух лет. В настоящее время уровень VIX составляет 12,13, что значительно ниже среднего значения и несмотря на недавнюю волатильность – он продолжает падать.

Низкое (на уровне 0,10) соотношение опционов «пут-колл» на VIX может быть связано со ставками на слишком низкую волатильность. Однако биржевым игрокам стоит помнить о том, что волатильность может оставаться низкой до тех пор, пока пут-опционы не потеряют всю свою срочную стоимость.

( Читать дальше )

Рекордно низкий VIX: Остерегайтесь придавать слишком много значения «индексу страха»

- 25 июня 2014, 15:35

- |

Знаменитый фондовый «индекс страха» VIX (индекс рыночной волатильности Чикагской биржи опционов) дошел до уровня, не виденного нами со времен безмятежных дней раннего 2007 года. Если помните, то тогда высокорискованное кредитование сдерживали, Bear Sterns был каким-то там второстепенным инвестиционным банком, активность по слиянию компаний была на пике.

Это событие заметили, однако рынки отреагировали новыми рекордами.

По мнению многих из тех, кто следит за индексом VIX, это совершенно логичная ситуация. Индекс VIX просто отражает, сколько инвесторы готовы заплатить за право купить или продать опцион на индекс S&P 500, а не является четким показателем благополучия рынка. Показатель прошлой недели составил 10,42 пункта – и это ниже, чем за 99,3 процента времени с 1990 года.

( Читать дальше )

S&P 500 Как можем развернуться

- 25 июня 2014, 10:24

- |

Намедни я писал блог о назревающем развороте и предлагал вот этот график

От этого сценария не отказываюсь, но возможно АВС не совсем верно был выбран.

Причин для этого несколько:

1. Во первых на этой неделе переписали хай на сентябрьском фьючерсе и на SPX, но по сути предыдущий был на 10 пунктов выше;

2. Вчерашнее движение очень сильно похоже на ложное ввиду, того что с открытия вынесли мишек, и сразу же засадили бычкам. Однако самые большие объемы по фьючерсу прошли по лоям дня в последний час, причем я подчеркну, что предпоследняя получасовка была самая объемная и списать все на выход интродеев в кэш нельзя. Есть подозрение что была небольшая покупка с целью взять пунктов 30-40.

( Читать дальше )

Рекомендую шортить американцев!

- 24 июня 2014, 17:55

- |

sp500

что то нехорошее предчувствие :-)

Прямо таки настоятельно рекомендую!

что то нехорошее предчувствие :-)

Прямо таки настоятельно рекомендую!

Дубайский индекс упал на 8%

- 24 июня 2014, 13:35

- |

Индекс Дубайской фондовой биржи обвалился на 8% на фоне опасений по поводу компаниии «Arabtec».

Акции крупной дубайской строительной фирмы «Arabtec» продолжили падение во вторник, падая на 10% три сессии подряд. Крупные и агрессивные продажи происходят на бирже Эмиратов.

Индекс Дубая упал на 8% к 12:50, это самое крупное дневное падение с прошлого Августа на фоне падения курса почти всех акций.

Большое количество других акций также достигли лимита падения или близко к тому, включая девелопера «Union Properties», подрядчика «Drake and Scull» и оператора биржи «Dubai Financial Market», «Emaar Properties» упал на 7,39% к 12:50.

«Arabtec» во вторник частично подтвердила сообщение об увольнениях в компании, которые последовали после отставки генерального директора Хасана Исмаика на прошлой неделе. В то же время компания не прокомментировала ее стртегическое направление или что будет с долей Исмаика в 28,85% акций Arabtec, вопросы, которые больше всего беспокоят инвесторов.

http://www.arabianbusiness.com/dubai-stock-exchange-plunges-8-on-arabtec-concerns-555225.html

Акции крупной дубайской строительной фирмы «Arabtec» продолжили падение во вторник, падая на 10% три сессии подряд. Крупные и агрессивные продажи происходят на бирже Эмиратов.

Индекс Дубая упал на 8% к 12:50, это самое крупное дневное падение с прошлого Августа на фоне падения курса почти всех акций.

Большое количество других акций также достигли лимита падения или близко к тому, включая девелопера «Union Properties», подрядчика «Drake and Scull» и оператора биржи «Dubai Financial Market», «Emaar Properties» упал на 7,39% к 12:50.

«Arabtec» во вторник частично подтвердила сообщение об увольнениях в компании, которые последовали после отставки генерального директора Хасана Исмаика на прошлой неделе. В то же время компания не прокомментировала ее стртегическое направление или что будет с долей Исмаика в 28,85% акций Arabtec, вопросы, которые больше всего беспокоят инвесторов.

http://www.arabianbusiness.com/dubai-stock-exchange-plunges-8-on-arabtec-concerns-555225.html

Недельный обзор мое видение

- 23 июня 2014, 19:23

- |

Мировая макростатистика вышедшая на неделе была скорее нейтральная, немного лучше ожиданий в США, немного хуже ожиданий в ЕС. Отмечу что чистый объём покупок долгосрочных ценных бумаг США оказался отрицательным -24млд.$ (ожидали +41млд.$). Поддержало фондовые рынки заявление ФРС, где не упоминалось о сроках повышения ставок. И так, можно сделать вывод, что на развитых фондовых рынках продолжается сильнейший бычий тренд. Лично мне не понятна эта эйфория, которая смахивает на развод и я ставлю на разворот рынков.

В позапрошлом выпуске журнала писал: «Мое предположение о начале коррекции по фьючерсу S&P 500 от уровня 1930 оказалось ошибочным. Восходящий тренд продолжается, ближайшие уровни сопротивления 1980-1990.» Было бы хорошо прощупать эти уровни в начале недели и начать разворот. Также допускаю разворот не доходя уровней сопротивления, такой вариант возможен на политических событиях вокруг Украины, Ирака.

Для российского фондового рынка главным драйвером движения цен остаются ожидания по украинским событиям. В тоже время российский рынок продолжает ориентироваться на развитые рынки, на которых продолжался рост. Если посмотреть с технической точки зрения на фртс, то мы увидим линию поддержки на уровне 130 000 и сильную линию сопротивления на уровне 132 000. На неделе буду искать точку входа для шорта.

( Читать дальше )

В позапрошлом выпуске журнала писал: «Мое предположение о начале коррекции по фьючерсу S&P 500 от уровня 1930 оказалось ошибочным. Восходящий тренд продолжается, ближайшие уровни сопротивления 1980-1990.» Было бы хорошо прощупать эти уровни в начале недели и начать разворот. Также допускаю разворот не доходя уровней сопротивления, такой вариант возможен на политических событиях вокруг Украины, Ирака.

Для российского фондового рынка главным драйвером движения цен остаются ожидания по украинским событиям. В тоже время российский рынок продолжает ориентироваться на развитые рынки, на которых продолжался рост. Если посмотреть с технической точки зрения на фртс, то мы увидим линию поддержки на уровне 130 000 и сильную линию сопротивления на уровне 132 000. На неделе буду искать точку входа для шорта.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал