s&p500

Форекс прогноз на 15-18 июня 2021 | Трейдер Вадим Глазун

- 15 июня 2021, 19:26

- |

- комментировать

- Комментарии ( 0 )

Покупать нельзя продавать Америку! Где поставить запятую?

- 15 июня 2021, 14:42

- |

Про индикатор Баффета написано уже много, и сам я не раз упоминал его в своих постах. Сейчас этот индикатор находится на исторических максимумах и сигнализирует о явной перегретости рынка. Некоторые считают, что применять этот индикатор без поправки на ставку FED нельзя, и если его отнормировать на нее, то картина не выглядит так уж плачевно, как рисуют ее некоторые «кони апокалипсиса».

Я хочу взглянуть на текущую ситуацию немного под другим углом и высказать некоторые соображения почему долгосрочному инвестору стоит постоять пока в стороне.

Для этого давайте сначала посмотрим на ВВП США.

( Читать дальше )

Самый большой рост прогнозов прибыли на акцию S&P500 на 2 квартал 2021г начиная с 2002г

- 15 июня 2021, 13:15

- |

LARGEST INCREASE IN S&P 500 EPS ESTIMATES FOR Q2 2021 TO DATE SINCE 2002

| June 4, 2021

В течение первых двух месяцев второго квартала аналитики повысили оценки доходов компаний из списка S&P 500 за квартал. Восходящая оценка EPS за 2 квартал (которая представляет собой совокупность средних оценок EPS за 2 квартал для всех компаний, включенных в индекс) увеличилась на 5,8% (до 44,42 доллара США с 41,97 доллара США) с 31 марта по 31 мая. Насколько значительным является рост на 5,8% в восходящей оценке прибыли на акцию в течение первых двух месяцев квартала? Как это увеличение по сравнению с предыдущими кварталами?

В типичном квартале аналитики обычно снижают оценки прибыли в течение первых двух месяцев квартала. В течение последних пяти лет (20 кварталов) среднее снижение оценки восходящей прибыли на акцию в течение первых двух месяцев квартала составило 2,8%.

( Читать дальше )

Bank of America: все знают, что ФРС перестанет сокращать QE, как только S&P упадет на 10%

- 15 июня 2021, 12:22

- |

… и который мы обсуждали в пятницу в статье «Вот почему рушится» рефляционная «торговля», рынок уже угасает из-за текущего скачка цен в ожидании дефляции. Фактически, это вопрос на 64 триллиона долларов.

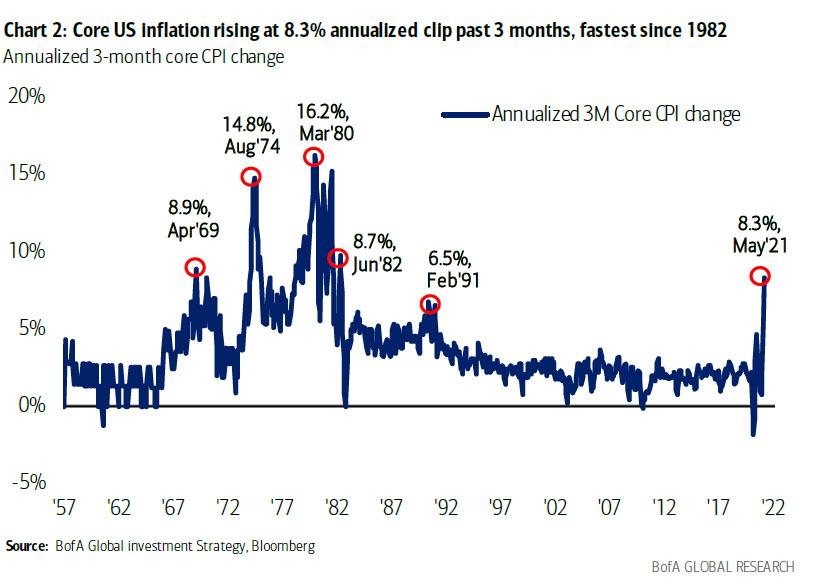

… и который мы обсуждали в пятницу в статье «Вот почему рушится» рефляционная «торговля», рынок уже угасает из-за текущего скачка цен в ожидании дефляции. Фактически, это вопрос на 64 триллиона долларов.Но что, если рынок на самом деле не заботится о времени пика инфляции и не экстраполирует, как долго текущая инфляционная волна может отклонять дефляционный континентальный дрейф, вызванный тройным увеличением долга, демографией и потрясениями за последнее десятилетие. Что, если рынок гораздо более прагматичен и просто учитывает тот факт, что любое предстоящее сокращение QE вынудит ФРС снова отступить. Это аргумент, выдвинутый ИТ-директором BofA Майклом Хартнеттом, который в своем последнем отчете «Flow Show» пишет, что «никто не знает, как торговать с инфляцией, все знают, как торговать „не сражайтесь с ФРС“. Что он имел в виду? Что ж, если посмотреть на устойчиво отрицательные реальные ставки, которые Джим Рид из DB обсуждал в пятницу, когда указал, что текущий разрыв между 10-летней доходностью в США (1,5%) и ИПЦ США (5,0%) составляет колоссальные 3,5%, самый высокий показатель с 1980 года. (Фактически, разрыв был более отрицательным только в течение 10 месяцев за последние 70 лет, все из которых были в 1974, 1975 или 1980 годах) ...

( Читать дальше )

Есть мысли постримить торговлю сиплым...

- 15 июня 2021, 10:35

- |

Всем привет.

Сижу торгую, скучно )) Появилась идея постримить торговлю и пообщаться с народом, кто тоже торгует или интересуется торговлей фьючерсом на S&P 500. У меня лично, не много трейдов 1-5 в день. Зависит от рынка. Есть свои четкие правила и подход к трейдингу. Могу поделиться, могу послушать вас )). Если есть интерес, пишите, организую. Буду стримить на TV, общение через чат стрима.

Вводная: Интрадей, таймфрейм 30мин. Подход: Интуитивный трейдинг.

Крылатые качели кого на S&P 500 нагрели ? Или как прокатиться на американских горках ?

- 15 июня 2021, 01:01

- |

Там многие аналитики сегодня ждали пробоя, одни вверх, другие вниз, а рынок не дал взять прибыль, ни тем ни другим, больше чем уверен.

PS: В среду 16/06/2021 ФРС еще с утра крутанет барабан на рулетке и будет ждать пока все сделают ставки, а потом в 21.00 скажет: «господа, ставки сделаны, ставок больше нет.»

Последний день торговли уходящего контракта: 17/06/2021 На следующий день, все не закрытые сделки уходящего контракта будут автоматически закрыты. Тоесть в пятницу 18/06/2021 начнется как бы «новая игра» для «фьючерсных угадалкиных», а значит кому-то из сторон будет очень весело в этот день, да и в последующие наверняка тоже.

S&P500 – улетаем вниз? Рынок заждался!

- 14 июня 2021, 21:51

- |

Добрый день!

Нефть пробила и оттолкнулась от горизонтали 71.30, причём уверенно смотрит в сторону уровня сопротивления 75.50. В принципе, на следующей неделе цена может ещё сходить, протестировать пробитый уровень, но восходящее движение на «чёрном золоте» – это пока тенденция:

Золото пытается развить восходящее движение, но пока видится повторный заход на уровень 1840.00, где также проходит пробитый недельный нисходящий канал (на графике показан частично). Конечно, золото может и при открытии рынка пойти дальше вверх, учитывая близость восходящего канала, но за ценой стоит понаблюдать:

( Читать дальше )

Дефолт или гиперинфляция?

- 14 июня 2021, 19:50

- |

На скрине выбор, решение: нужно сократить расходы и увеличить доходы реальной экономики, тогда можно повысить %%-ю ставку и не допустить стагфляции. В предыдущие годы это решали войны. Конкурент Китай. Расходы сократить можно ослабив своё влияние на другие регионы. Вспомним Трампа:

«Стоимость пребывания войск в Европе огромна. И эти деньги совершенно точно можно потратить на что-нибудь получше. Все равно наши союзники, похоже, не очень-то и ценят наше присутствие».

Нас ждёт весёлое время коллеги, действуйте в моменте.

Отношение Nasdaq Composite / S&P 500, годовой план, подошли к уровню доткомов:

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал