s&p500

Мысли, на которые наводит апрельский рынок. Кто владеет акциями и кто битком: социологический портрет. Что дальше ?

- 30 апреля 2021, 12:00

- |

- комментировать

- Комментарии ( 0 )

Сезон отчетов — в кого инвестировать?

- 29 апреля 2021, 10:52

- |

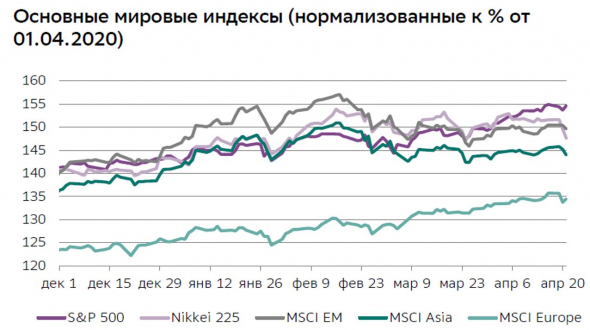

На сегодняшний день примерно 20% компаний из индекса S&P 500 отчиталось за 1 квартал 2021 года. Текущий сезон отчетов крайне важен, так как с развитием вакцинации инвесторы ожидают восстановление экономики, что мы непосредственно увидим в отчетах компаний. При этом не менее важен и темп восстановления финансовых показателей компаний. Если консенсус-прогнозы окажутся ниже фактических значений выручки и прибыли, то это приведет к позитиву на рынках. Если ситуация будет обратной, то настанет новая волна распродаж.

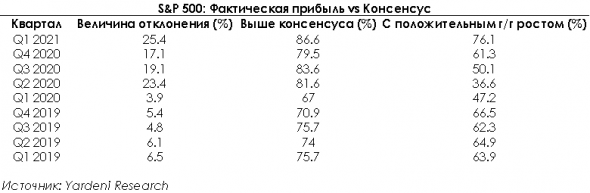

Прибыль S&P 500 — сюрприз десятилетия

Фактическая прибыль компаний превысила консенсус-прогноз на 25,4% — это рекордное значение с 2009 года. Даже в разгар COVID-19 во втором квартале 2020 года отклонение прибыли было ниже:

По выручке ситуация обстоит так же. Важно отметить, что в S&P 500 входят достаточно крупные компании, по которым аналитики попадают довольно точно. Поэтому отклонение фактической выручки от консенсуса на 3% примерно в 4 раза выше нормального отклонения:

( Читать дальше )

Стрим | Обзор рынка Forex с 29 – 30 апреля 2021г.

- 28 апреля 2021, 21:25

- |

Сегодня проведём открытый стрим на тему «Обзор рынка Forex на неделю: 29 — 30 апреля 2021г.».

Разберём несколько вариантов развития событий, используя технический анализ. Рассмотрим инструменты: EUR/USD, USD/CAD, XAU/USD, GBP/USD, USD/CHF, USD/JPY, NZD/USD, AUD/USD, S&P500, DOW JONES, USD/RUB, EUR/RUB, WTI, BRENT, Индекс USD, NASDAQ, ПРИРОДНЫЙ ГАЗ, BTC/USD.

Если Вы хотите сразу посмотреть обзор по интересующему Вас инструменту, ниже предоставлены таймкоды для Вашего удобства. Приятного просмотра!

( Читать дальше )

S&P500.Среднесрочный прогноз

- 28 апреля 2021, 18:44

- |

В предыдущем обзоре индекса говорилось о его крайней перекупленности. Для подтверждения какого-то значимого снижения или даже разворота, должен был пройти импульс вниз, которого мы так и не увидели, а соответственно продолжили чертить волну ( 5 ) .

Тем не менее, назревает серьёзный, как минимум среднесрочный разворот , ожидается движение в диапазон 3400 – 2174 ( в прошлом обзоре он также указывался ), а уже дальше могут быть вопросы в первую очередь связанные с циклическим анализом.

На момент прошлого обновления, предполагалось, что верхи годового и среднесрочного цикла будут поставлены в конце января – феврале, примерно как это было в прошлом году, и в марте будет будет падение волновая структура которого и покажет дальнейшее направление. Действительно, прошло локальное движение 26.01 – 01.02 примерно на 200 пунктов , но импульса вниз не было. Был поставлен низ только среднесрочного цикла, а годовой сильно сдвинулся “вправо” . Эта ситуация указывает, на достаточно сильные бычьи среднесрочные настроения, а следовательно,

( Читать дальше )

Форекс прогноз на 27-30 апреля 2021 | Где закроем месяц? | Трейдер Вадим Глазун

- 27 апреля 2021, 14:16

- |

Обзор рынка Forex на неделю: 26 – 30 апреля 2021г.

- 26 апреля 2021, 00:42

- |

Разберём несколько вариантов развития событий, используя технический анализ. Рассмотрим инструменты: EUR/USD, USD/CAD, XAU/USD, GBP/USD, USD/CHF, USD/JPY, NZD/USD, AUD/USD, S&P500, DOW JONES, USD/RUB, EUR/RUB, WTI, BRENT, Индекс USD, NASDAQ, ПРИРОДНЫЙ ГАЗ, BTC/USD.

Если Вы хотите сразу посмотреть обзор по интересующему Вас инструменту, ниже предоставлены таймкоды для Вашего удобства. Приятного просмотра!

( Читать дальше )

Так стоит ли боятся налогов Байдена?

- 23 апреля 2021, 20:11

- |

Больше подробностей о налоге на прирост капитала от Байдена:

🗣Bloomberg: Белый дом планирует предложить почти вдвое увеличить ставку налога на прирост капитала для тех, кто зарабатывает 1 миллион долларов и более, до 39,6%, по словам людей, знакомых с этим предложением. На многих это не повлияет. Согласно данным налоговой декларации за 2018 год, только около 0,32% американских налогоплательщиков сообщили о скорректированной валовой прибыли в размере более 1 миллиона долларов

🤔А теперь смотря на график S&P 500 давайте попробуем трезво оценить то, как сильно рынок акций испугался налогов Байдена и силу бычьего настроя инвесторов?!

❗️Падение на 1.5%, а потом восстановление рынка акций практически к рекордным уровням на следующий день говорит нам о том, что рынку пофиг на эти налоги, что подтверждает бычью силу Фондового рынка (звучит как реклама бадов).

( Читать дальше )

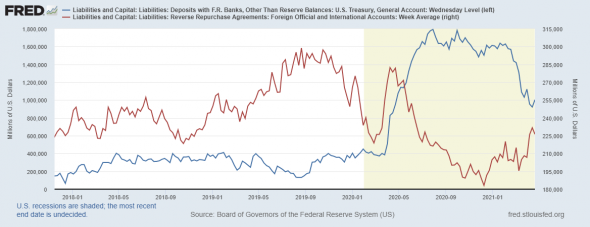

Состояние денежного рынка США и долларовой ликвидности

- 23 апреля 2021, 15:05

- |

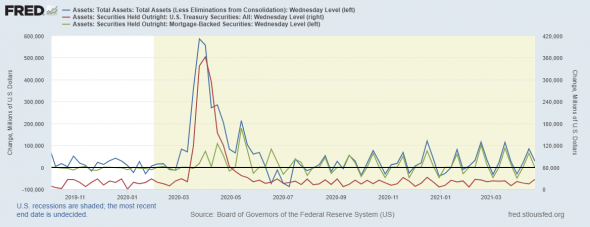

На неделе баланс ФРС вырос на 28 млрд долларов

Синяя линия — баланс ФРС от недели к неделе.

Красная линия – динамика баланса трежерис.

Зеленая линия – динамика баланса ценных бумаг, обеспеченных ипотекой.

ФРС сократило скупку долгов, обеспеченных ипотекой, в то время как трежерис покупали повышенными объёмами.

Далее перейдем к показателям абсорбции (поглощения) долларовой ликвидности

( Читать дальше )

Форекс прогноз на 21 - 23 апреля 2021 | Что ждать от рынка? | Трейдер Вадим Глазун

- 21 апреля 2021, 10:18

- |

Еженедельный технический анализ финансовых рынков. Выпуск №24 от 19.04.2021г

- 19 апреля 2021, 17:06

- |

Разберем базовые сценарии по активам на финансовых рынках, а именно: товары (газ, нефть, золото, медь, пшеница и кукуруза), валюты (доллар, евро, фунт, новозеландец, австралиец, канадец), а также, РТС, рубль и S&P500.

Данный обзор является продолжениям воскресного видео с еженедельными прогнозами финансовых рынков — https://youtu.be/Aeh2waZQdL8

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал