s&p500

Карта котировок акций на окончание сегодняшних торгов в США

- 20 сентября 2019, 23:35

- |

- комментировать

- Комментарии ( 2 )

Если S&P500 опять закроется на 3007 - я разобью этот кофейный сервиз....

- 20 сентября 2019, 18:47

- |

СРЕДА close = 3007

ЧЕТВЕРГ =3006.79

ПЯТНИЦА = ???

По W.D.GANN — 3007 корреляция 90 градусов с вершиной 1929 года — 3 Сентября 1929г. Также, 90 летний цикл в работе 1929-2019

21 — Сентября — День Осеннего Равноденствия- ключевая точка для разворота.

Лонг волатильность? Пока нет- жду Понедельника — очередного гэпа вверх, оттуда шорт.

Утренний комментарий по финансовым рынкам за 20.09.2019

- 20 сентября 2019, 10:10

- |

• Динамика западных площадок оказалась более умеренной, чем можно было ожидать, учитывая итоги заседания ФРС в среду. Индекс S&P500 протестировал исторический максимум, но на данный момент неудачно. Желающих покупать рисковые активы сейчас больше, чем несколько недель назад, но недостаточно для уверенного продолжения роста.

• Банк Англии сохранил ключевую ставку на прежнем уровне 0.75%, отметив, что находится в ожидании подробностей выхода Великобритании из ЕС, вероятно, не собираясь принимать важных решений до этого события. Банк Японии также оставил ставку неизменной, хотя она уже и так находится в отрицательной области.

( Читать дальше )

Урожайная Луна (14сентября) EBC, FOMC, S&P500

- 20 сентября 2019, 03:09

- |

Под dovish tune of ECB. Впрочем это неудивительно, ведь банковский центр закулисного прав-ва сегодня находится в Европе.

У Пауэлла другая задача — его работа под боком у Трампа по сюжетной линии это чем то напоминает отношения Штирлица и Мюллера.

Третья волна прекрасно завершилась в Пятницу 13го- в Полнолунье- HARVEST MOON. (Урожайная луна, сбор урожая)

Коррекционная Wave 4 has not finished. (2978.50 cash)

Разворот в среду FOMC - хилый закос под ралли в Четверг и Пятницу- классический MarkUP под Экспирацию (20 Сентября)

NON-Confirmation by $DJTRAN, $RUT, $SOX..and lagging NYSE breadth All this week.

Target for the End of W 4 is still 2955-63 (как минимум...)

VXX начинает движение вверх today-tomorrow.

VXX 2mo old gap at 21.83 is closed today 21.80

VXX upside target 23.90-24.05 (it was 23.69 at FOMC)

SPX: From the levels 2955-63 (Конец Волны 4) оттуда мы можем двинутся к ALL TIME HIGH. Wave 5 to 3060 и выше

Вот такие мысли джентльмены на ближайшие 2 недели. Всем Удачи!

ЖЕЛТАЯ ЛУНА. (Harvest Moon) БГ

Сможет сипишка в этом году пробить свои хаи и улететь?

- 19 сентября 2019, 22:55

- |

Сможет сипишка в этом году пробить свои хаи и улететь?

Тут одни опытные ребята всей командой верят в то, что СП500 просто в космос улетит вот-вот, потому что все условия налицо.

А вы верите в то, что плита будет пробита в этом году и индексу удастся надежно закрепиться выше этого уровня?

Падение газа и снижение ставки ФРС

- 19 сентября 2019, 17:50

- |

Кто побеждает: рынок или гений управляющего?

- 19 сентября 2019, 13:08

- |

Активное инвестирование

Активный инвестор думает, что благодаря своему мастерству, навыкам, «секретным» знаниям или уникальной торговой стратегии, он легко сможет превысить рыночную доходность.

Адепты активных инвестиций непременно стремятся опередить рынок. Это их основная цель и ключевая идея.

Считается, что благодаря своему мастерству, навыкам, «секретным» знаниям или уникальной торговой стратегии, активный инвестор довольно легко может опередить рынок. В случае с американским рынком эталоном, как правило, выбирается индекс S&P 500, в который входят 500 крупнейших компаний США.

Некоторым из них, иногда, это действительно удается, особенно на коротких периодах времени. Порой, активный инвестор, получивший интересный результат за месяц или полгода, решает, что так будет всегда и что пора уже явить миру свою гениальность, и даже пытается набрать последователей.

В развитых финансовых индустриях запада, чаще всего гениальные управляющие создают фонды под собственным управлением и декларируют привлекательную доходность для потенциальных пайщиков этих фондов. Под управлением таких фондов в финансовой индустрии сейчас находятся миллиарды долларов.

И возникает интересный вопрос:

А могут ли управляющие подобных фондов показывать регулярно, на протяжении нескольких лет доходность от своих операций, превышая все тот же индекс S&P 500?

Конечно, могут, но чем длиннее горизонт инвестиций, тем меньше остается фондов, опережающих рынок и их число стремиться к нулю. Даже на таких краткосрочных периодах, как 1 год, 3 года и 5 лет, большинству фондов не удается обогнать рыночную доходность и принести пайщикам обещанный повышенный результат. Что уж говорить про более длинные дистанции инвестирования!

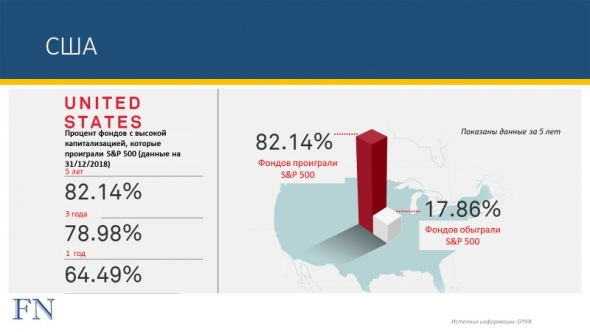

Сравнение доходности активно управляемых фондов с эталонными индексными фондами

Существует научное исследование от SPIVA, публикуемое ежегодно, которое сравнивает доходность от деятельности активно управляемых фондов с рыночной доходностью подобных эталонных индексов. Посмотрим результаты этих исследований по странам и регионам:

- США

Видим в нижней строке, что даже за год почти 65% активно управляемых фондов в США проиграли рынку. А за 5 лет доля проигравших увеличилась до 82%.

( Читать дальше )

ФРС снизила ставку. Что это дает рынкам?

- 19 сентября 2019, 07:18

- |

ФРС США понизила ставку (с 2-2,25% до 1,75-2%). Что это дает рынкам?

Американские акции, торгующиеся по индексу S&P500 на уровне 3 000 п., получают дополнительный денежный аргумент к росту. Ожидания +5-10% по росту индекса – в силе. Впрочем, один из вариантов – продолжительный боковой диапазон, из которого акции выйдут вниз, причем на долгое время. Но этот запасной вариант менее актуален. Хотя, как бы не складывались события, американские акции – акции предельно или запредельно дорогие. И долгосрочный растущий тренд в них на излете.

Снижение ставки ФРС – очень серьезное монетарное действие. Валюта, на которую приходится до 60% товарного обмена и более 80% валютообменного оборота, стала дешевле на четверть процента. Деньги стали доступнее, денег стало больше. А свободные деньги идут, как правило, не в защитные, а в т.н. рисковые активы. Так что отношение к золоту остается сдержанным или негативным (короткая позиция в золоте с целью в районе 1 350 долл./унц. сохраняется). Тогда как пусть и дорогие акции и длинные облигации могут не вырасти, но вряд ли сейчас могут упасть. Спрос в них.

( Читать дальше )

Маловато будет! (снижение ставки ФРС)

- 18 сентября 2019, 21:49

- |

Что самое главное:

- Снизили ставку, но только на 0,25

- Только один Буллард голосовал за снижение на 0,50 (Хочет чтобы Трамп назначил его главным по ФРС)

- Раскол в ожиданиях ставки, только 7 членов за дальнейшее снижение в 2019г. против 10 которые хотят держать или повышать.

- Недостаточная поддержка кризисному рынку РЕПО

На выступлении Пауэлл пытается успокоить рынки: «Всё норм, всё будет если что!»

У рынков видимо один выход, сделать так чтобы это «если что» случилось.

Видимо S&P500 дальше не пойдёт, пора продавать.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал