SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

sber

Про рынок 22,06

- 22 июня 2023, 08:04

- |

Всех приветствую!

По традиции начну с новостей!

Постпреды ЕС согласовали 11-й пакет санкций против России. Очередной пакет антироссийских санкций ЕС будет включать запрет пересечения границы российскими автоприцепами, а также запретит транспортировку нефти по южной ветке нефтепровода «Дружба». На данный момент это единственная ветка «Дружбы», по которой российская нефть идет в Европу. По северной транспортируется казахстанская.

В Европе СПГ впервые стал популярнее трубопроводного газа. Доля российских поставок в трубопроводном импорте ЕС упала до 15% (https://www.vedomosti.ru/business/articles/2023/06/21/981505-v-evrope-spg-stal-populyarnee-truboprovodnogo-gaza). Потребление газа в ЕС в январе – мае упало на 10% до 161 млрд куб. м.

В принципе ничего, но у РФ есть потребители в Азии и на Ближнем Востоке, так что это по идее не должно сыграть сильно отрицательную роль.

Евросоюз пришел к выводу, что он не может на законных основаниях полностью конфисковать замороженные российские активы и вместо этого сосредоточился на временном использовании этих активов. NO COMMENT, беспредел средь бела дня!!!

( Читать дальше )

По традиции начну с новостей!

Постпреды ЕС согласовали 11-й пакет санкций против России. Очередной пакет антироссийских санкций ЕС будет включать запрет пересечения границы российскими автоприцепами, а также запретит транспортировку нефти по южной ветке нефтепровода «Дружба». На данный момент это единственная ветка «Дружбы», по которой российская нефть идет в Европу. По северной транспортируется казахстанская.

В Европе СПГ впервые стал популярнее трубопроводного газа. Доля российских поставок в трубопроводном импорте ЕС упала до 15% (https://www.vedomosti.ru/business/articles/2023/06/21/981505-v-evrope-spg-stal-populyarnee-truboprovodnogo-gaza). Потребление газа в ЕС в январе – мае упало на 10% до 161 млрд куб. м.

В принципе ничего, но у РФ есть потребители в Азии и на Ближнем Востоке, так что это по идее не должно сыграть сильно отрицательную роль.

Евросоюз пришел к выводу, что он не может на законных основаниях полностью конфисковать замороженные российские активы и вместо этого сосредоточился на временном использовании этих активов. NO COMMENT, беспредел средь бела дня!!!

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Про рынок 21.06

- 21 июня 2023, 08:04

- |

Всех приветствую!

По традиции начну с новостей!

Евросоюз (ЕС) может принять 11-й пакет антироссийских санкций в конце месяца к саммиту ЕС, который пройдет 29–30 июня. Об этом рассказали «Известиям» депутаты Европарламента. Ну снова ничего нового!

=

Акции компаний черной металлургии позитивно отреагировали на новости о возможных дивидендах «Северстали». Эксперты отмечают, что, хотя рынок и позитивно реагирует на новости о дивидендах, пока сложно прогнозировать реалистичность и сроки выплат. — Ъ (https://www.kommersant.ru/doc/6054673 ).

Металлургическая отрасль в России в этом году во многом уже адаптировалась к санкциям и восстановилась от шоков 2022 г. Но изменения в налоговом регулировании и страх вторичных санкций со стороны партнеров и клиентов за рубежом создают новые риски. О текущем положении сталеваров и потенциальных точках роста для отрасли — гендиректор Северстали (#CHMF) Александром Шевелевым — интервью (https://www.vedomosti.ru/business/characters/2023/06/19/981071-aleksandr-shevelev-mi-vse-esche-rabotaem-v-nepredskazuemoi-situatsii ) Ведомости.

( Читать дальше )

По традиции начну с новостей!

Евросоюз (ЕС) может принять 11-й пакет антироссийских санкций в конце месяца к саммиту ЕС, который пройдет 29–30 июня. Об этом рассказали «Известиям» депутаты Европарламента. Ну снова ничего нового!

=

Акции компаний черной металлургии позитивно отреагировали на новости о возможных дивидендах «Северстали». Эксперты отмечают, что, хотя рынок и позитивно реагирует на новости о дивидендах, пока сложно прогнозировать реалистичность и сроки выплат. — Ъ (https://www.kommersant.ru/doc/6054673 ).

Металлургическая отрасль в России в этом году во многом уже адаптировалась к санкциям и восстановилась от шоков 2022 г. Но изменения в налоговом регулировании и страх вторичных санкций со стороны партнеров и клиентов за рубежом создают новые риски. О текущем положении сталеваров и потенциальных точках роста для отрасли — гендиректор Северстали (#CHMF) Александром Шевелевым — интервью (https://www.vedomosti.ru/business/characters/2023/06/19/981071-aleksandr-shevelev-mi-vse-esche-rabotaem-v-nepredskazuemoi-situatsii ) Ведомости.

( Читать дальше )

Про рынок 20,06

- 20 июня 2023, 08:06

- |

Всех приветствую!

По традиции начну с новостей!

НАТО выступает против заморозки украинского конфликта и мира на условиях РФ — Столтенберг. Ну что сказать, сволочи, чужими руками и жизнями легко руководить!!!🤬

Отношения США и КНР пришли к самому низкому уровню со дня их установления — глава МИД КНРБлинкен совершает двухдневный визит в Китай. Главная задача переговоров в Пекине — поиск ответа на вопрос, остается ли шанс сделать конфронтацию управляемой. Возможность возврата к сотрудничеству последних десятилетий больше не рассматривается. США и Китай пытаются возобновить диалог для того, чтобы договориться о разделе сфер влияния, заключив неформальный пакт о ненападении — Ъ (https://www.kommersant.ru/doc/6053932 ). США допустили разрыв соглашения о научном сотрудничестве с Китаем.

=

Непосредственно к рыночным новостям. АЛРОСА МОЖЕТ ВЫПЛАТИТЬ ДИВИДЕНДЫ ЗА I ПОЛУГОДИЕ 2023 Г, ЕСЛИ СИТУАЦИЯ НА РЫНКЕ АЛМАЗОВ ОСТАНЕТСЯ СТАБИЛЬНОЙ — ГЛАВА ЯКУТИИ.

( Читать дальше )

По традиции начну с новостей!

НАТО выступает против заморозки украинского конфликта и мира на условиях РФ — Столтенберг. Ну что сказать, сволочи, чужими руками и жизнями легко руководить!!!🤬

Отношения США и КНР пришли к самому низкому уровню со дня их установления — глава МИД КНРБлинкен совершает двухдневный визит в Китай. Главная задача переговоров в Пекине — поиск ответа на вопрос, остается ли шанс сделать конфронтацию управляемой. Возможность возврата к сотрудничеству последних десятилетий больше не рассматривается. США и Китай пытаются возобновить диалог для того, чтобы договориться о разделе сфер влияния, заключив неформальный пакт о ненападении — Ъ (https://www.kommersant.ru/doc/6053932 ). США допустили разрыв соглашения о научном сотрудничестве с Китаем.

=

Непосредственно к рыночным новостям. АЛРОСА МОЖЕТ ВЫПЛАТИТЬ ДИВИДЕНДЫ ЗА I ПОЛУГОДИЕ 2023 Г, ЕСЛИ СИТУАЦИЯ НА РЫНКЕ АЛМАЗОВ ОСТАНЕТСЯ СТАБИЛЬНОЙ — ГЛАВА ЯКУТИИ.

( Читать дальше )

Про рынок 19.06

- 19 июня 2023, 07:57

- |

Всех приветствую!

По традиции начну с новостей!

На прошлой неделе состоялось заседание ФРС по ставке, ставка осталась без изменений. Это решение в принципе было логично, т.к. повышать ставку в условиях поднятия потолка госдолга было бы совершенно неразумно, и можно ожидать либо такой же политики на следующем заседании, либо вообще понижение и включение печатного станка. А это в будущем приведет к росту инфляции…

Правда глава МВФ так не считает — «необходимо дальнейшее ужесточение ДКП». 90% развитых экономик замедляются — глава МВФ.

Честно говоря рост американского рынка меня поражает, но я уверен, что это пузырь, который рано или поздно взорвется, и кровь инвесторов прольется!!! Без нее я не вижу оздоровления экономики!!! За доверчивость надо платить!!!

-

Обсуждение постпредами ЕС 11-го пакета санкций против России было конструктивным, согласование ждут в начале этой недели. Основной целью новых мер, как ожидается, станет усиление борьбы с обходом ограничений, в том числе санкции против третьих компаний и государств. В принципе ничего нового, продолжают бороться с обходом санкций, как и прежде…

( Читать дальше )

По традиции начну с новостей!

На прошлой неделе состоялось заседание ФРС по ставке, ставка осталась без изменений. Это решение в принципе было логично, т.к. повышать ставку в условиях поднятия потолка госдолга было бы совершенно неразумно, и можно ожидать либо такой же политики на следующем заседании, либо вообще понижение и включение печатного станка. А это в будущем приведет к росту инфляции…

Правда глава МВФ так не считает — «необходимо дальнейшее ужесточение ДКП». 90% развитых экономик замедляются — глава МВФ.

Честно говоря рост американского рынка меня поражает, но я уверен, что это пузырь, который рано или поздно взорвется, и кровь инвесторов прольется!!! Без нее я не вижу оздоровления экономики!!! За доверчивость надо платить!!!

-

Обсуждение постпредами ЕС 11-го пакета санкций против России было конструктивным, согласование ждут в начале этой недели. Основной целью новых мер, как ожидается, станет усиление борьбы с обходом ограничений, в том числе санкции против третьих компаний и государств. В принципе ничего нового, продолжают бороться с обходом санкций, как и прежде…

( Читать дальше )

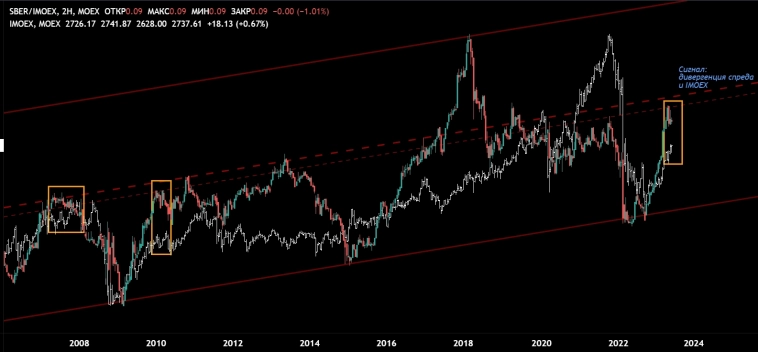

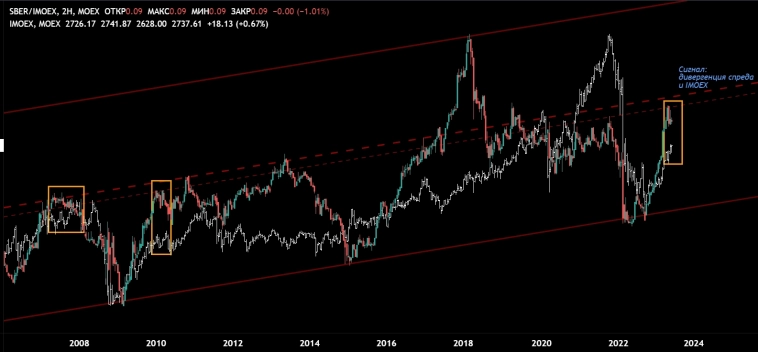

Есть сигнал будущей коррекции

- 17 июня 2023, 08:53

- |

Дивергенция спреда SBER/IMOEX и самого индекса российских акций — сигнал слабости нашего рынка и будущей коррекции:

Можно также выделить фрагмент начала 2011-го.

Нет, это вовсе не омен-сигнал великого и ужасного краха. Никакого армагеддона.

Коррекция может быть любой глубины и длительности. В том числе продолжительный боковик.

( Читать дальше )

Можно также выделить фрагмент начала 2011-го.

Нет, это вовсе не омен-сигнал великого и ужасного краха. Никакого армагеддона.

Коррекция может быть любой глубины и длительности. В том числе продолжительный боковик.

Достоверно предсказывать рынок невозможно.

Зато можно прогнозировать людское поведение, как результат того или иного движения рынка.

Пример:

реакции а-ля «Рост российского рынка акций ненастоящий! Это пузырь, так быть не должно» настолько же банальны, насколько ожидаемы.

( Читать дальше )

Про рынок 15,06

- 15 июня 2023, 08:09

- |

Всех приветствую!

По традиции начну с новостей!

Обсуждение постпредами ЕС 11-го пакета санкций против России было конструктивным, согласование ждут в начале следующей недели. Основной целью новых мер, как ожидается, станет усиление борьбы с обходом ограничений, в том числе санкции против третьих компаний и государств. Алмазы и атомная сфера, вокруг которых были дебаты, попасть в этот пакет не должны.

-

Чистый отток капитала с развивающихся рынков в 2023 году составит $173 млрд по сравнению с $522 млрд в 2022 году.

-

ЦБ не планирует (https://tass.ru/ekonomika/18005309 ) смягчение действующих валютных ограничений.

Глава департамента финансов Сбербанка исключил (https://www.kommersant.ru/doc/6043480 ) переход к промежуточным дивидендам в обновленной политике. Сбер все еще считает выплату дивидендов раз в год наиболее оптимальным решением, учитывая высокую волатильность на российском рынке. Т.е. драйверов для роста не ожидается!

Я оказался неправ!!! «Лукойл» намерен застраховать ответственность на 3,2 млрд рублей (https://tass.ru/ekonomika/17813037/amp ). Ну хорошо, хоть не национализация!!! Но осторожность не бывает лишней!!!

( Читать дальше )

По традиции начну с новостей!

Обсуждение постпредами ЕС 11-го пакета санкций против России было конструктивным, согласование ждут в начале следующей недели. Основной целью новых мер, как ожидается, станет усиление борьбы с обходом ограничений, в том числе санкции против третьих компаний и государств. Алмазы и атомная сфера, вокруг которых были дебаты, попасть в этот пакет не должны.

-

Чистый отток капитала с развивающихся рынков в 2023 году составит $173 млрд по сравнению с $522 млрд в 2022 году.

-

ЦБ не планирует (https://tass.ru/ekonomika/18005309 ) смягчение действующих валютных ограничений.

Глава департамента финансов Сбербанка исключил (https://www.kommersant.ru/doc/6043480 ) переход к промежуточным дивидендам в обновленной политике. Сбер все еще считает выплату дивидендов раз в год наиболее оптимальным решением, учитывая высокую волатильность на российском рынке. Т.е. драйверов для роста не ожидается!

Я оказался неправ!!! «Лукойл» намерен застраховать ответственность на 3,2 млрд рублей (https://tass.ru/ekonomika/17813037/amp ). Ну хорошо, хоть не национализация!!! Но осторожность не бывает лишней!!!

( Читать дальше )

Про рынок 14.06

- 14 июня 2023, 08:23

- |

Всех приветствую!

По традиции начну с новостей!

Йеллен: мы рассматриваем варианты в отношении суверенных активов России.

США намерены предоставить Украине танковые снаряды с обеднённым ураном.

РФ оставляет за собой право применять боеприпасы с обедненным ураном в ответ на использование их противником — Путин.

«Некоторые общественники призывают набрать около миллиона, но это зависит от того, чего мы хотим» — Путин о том, будет ли новая мобилизация. Необходимости в дополнительной мобилизации сегодня нет – Путин

При этом, Путин намерен расширить полномочия ФСБ и МВД. В частности, даны полномочия усилить борьбу с оппозицией в регионах и усилить лояльность к происходящему у активной части населения. Как говорит источник, больше с радикальной оппозицией бороться активно не будут- ее просто уже нет; сейчас возьмутся за лоялистов.

Ну что, добро пожаловать в 80-е годы!!! Может в условиях СВО это и правильно...!!!

=

Минфин на фоне необходимости пополнения бюджета хочет лишить выработанные месторождения, на которые приходится более четверти добычи нефти в РФ, налоговых льгот. Речь идет о вычете из НДПИ в размере 20%, который должен был заработать в 2024 г — Ъ (https://www.kommersant.ru/doc/6042430 )

( Читать дальше )

По традиции начну с новостей!

Йеллен: мы рассматриваем варианты в отношении суверенных активов России.

США намерены предоставить Украине танковые снаряды с обеднённым ураном.

РФ оставляет за собой право применять боеприпасы с обедненным ураном в ответ на использование их противником — Путин.

«Некоторые общественники призывают набрать около миллиона, но это зависит от того, чего мы хотим» — Путин о том, будет ли новая мобилизация. Необходимости в дополнительной мобилизации сегодня нет – Путин

При этом, Путин намерен расширить полномочия ФСБ и МВД. В частности, даны полномочия усилить борьбу с оппозицией в регионах и усилить лояльность к происходящему у активной части населения. Как говорит источник, больше с радикальной оппозицией бороться активно не будут- ее просто уже нет; сейчас возьмутся за лоялистов.

Ну что, добро пожаловать в 80-е годы!!! Может в условиях СВО это и правильно...!!!

=

Минфин на фоне необходимости пополнения бюджета хочет лишить выработанные месторождения, на которые приходится более четверти добычи нефти в РФ, налоговых льгот. Речь идет о вычете из НДПИ в размере 20%, который должен был заработать в 2024 г — Ъ (https://www.kommersant.ru/doc/6042430 )

( Читать дальше )

Про рынок 13,06

- 13 июня 2023, 08:31

- |

Всех приветствую!

По традиции начну с новостей!

Байден заявил (https://tass.ru/ekonomika/17969091 ) о намерении ввести ограничения на американские инвестиции в Китае.

-

Путин констатировал, (https://t.me/forbesrussia/52863 ) что украинское наступление началось. Граждан смогут задерживать на 30 суток за нарушение режима военного положения. Поправки в КоАП могут быть рассмотрены Госдумой 14 июня (https://www.vedomosti.ru/politics/articles/2023/06/11/979760-zhitelei-novih-regionov-budut-nakazivat-za-narushenie-voennogo-polozheniya )

Профицит внешней торговли РФ в январе — мае снизился до $44,7 млрд с $ 144,3 млрд годом ранее, сообщает ЦБ РФ. Годовая инфляция в РФ в мае ускорилась до 2,51% с 2,31% в апреле — Росстат

Костин допустил отказ ВТБ и других претендентов от покупки доли в «Яндексе» (разогнали цены, и вот результат) и считает, (https://tass.ru/ekonomika/17979221 ), что идея о массовой приватизации «не пройдет». При этом, по словам главы ВТБ, важно провести приватизацию в отношении некоторых госкомпаний.

( Читать дальше )

По традиции начну с новостей!

Байден заявил (https://tass.ru/ekonomika/17969091 ) о намерении ввести ограничения на американские инвестиции в Китае.

-

Путин констатировал, (https://t.me/forbesrussia/52863 ) что украинское наступление началось. Граждан смогут задерживать на 30 суток за нарушение режима военного положения. Поправки в КоАП могут быть рассмотрены Госдумой 14 июня (https://www.vedomosti.ru/politics/articles/2023/06/11/979760-zhitelei-novih-regionov-budut-nakazivat-za-narushenie-voennogo-polozheniya )

Профицит внешней торговли РФ в январе — мае снизился до $44,7 млрд с $ 144,3 млрд годом ранее, сообщает ЦБ РФ. Годовая инфляция в РФ в мае ускорилась до 2,51% с 2,31% в апреле — Росстат

Костин допустил отказ ВТБ и других претендентов от покупки доли в «Яндексе» (разогнали цены, и вот результат) и считает, (https://tass.ru/ekonomika/17979221 ), что идея о массовой приватизации «не пройдет». При этом, по словам главы ВТБ, важно провести приватизацию в отношении некоторых госкомпаний.

( Читать дальше )

Про рынок 09.06

- 09 июня 2023, 08:51

- |

Всех приветствую!

По традиции начну с новостей!

В Госдуме сейчас не видят необходимости в проведении новой волны мобилизации. Об этом сообщил (https://www.vedomosti.ru/society/news/2023/06/08/979245-v-gosdume-zayavili-ob-otsutstvii-neobhodimosti-v-mobilizatsii ) глава комитета Госдумы по обороне Андрей Картаполов в эфире «Соловьев Live».

Дополнительное сокращение добычи нефти С.Аравией не компенсирует слабые фундаментальные показатели рынка. Ну что сказать, мировая рецессия в действии.

«Газпром» отложил запуск завода по производству СПГ из метана угольных пластов. Экономическая целесообразность проекта сейчас под вопросом, считают эксперты. Теперь запуск завода запланирован не ранее 2026 г — Ведомости (https://www.vedomosti.ru/business/articles/2023/06/08/979206-gazprom-otlozhil-zapusk-zavoda-po-proizvodstvu-spg-iz-metana )

=

Сегодня пятница, конец недели, недельный Индекс ММВБ рисует пока коррекционную свечу, которая может превратиться в предвестник разворотной формации вниз!!!

( Читать дальше )

По традиции начну с новостей!

В Госдуме сейчас не видят необходимости в проведении новой волны мобилизации. Об этом сообщил (https://www.vedomosti.ru/society/news/2023/06/08/979245-v-gosdume-zayavili-ob-otsutstvii-neobhodimosti-v-mobilizatsii ) глава комитета Госдумы по обороне Андрей Картаполов в эфире «Соловьев Live».

Дополнительное сокращение добычи нефти С.Аравией не компенсирует слабые фундаментальные показатели рынка. Ну что сказать, мировая рецессия в действии.

«Газпром» отложил запуск завода по производству СПГ из метана угольных пластов. Экономическая целесообразность проекта сейчас под вопросом, считают эксперты. Теперь запуск завода запланирован не ранее 2026 г — Ведомости (https://www.vedomosti.ru/business/articles/2023/06/08/979206-gazprom-otlozhil-zapusk-zavoda-po-proizvodstvu-spg-iz-metana )

=

Сегодня пятница, конец недели, недельный Индекс ММВБ рисует пока коррекционную свечу, которая может превратиться в предвестник разворотной формации вниз!!!

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал