spx

Почему я не наваливаюсь в акции

- 04 июля 2017, 01:03

- |

Отмечу, лишь некоторые изменения и укрепления факторов. Никаких угадаек, только цифры.

1. Положительная динамика фрахта (ценовое укрепление несколько неуверенное, на мой взгляд) подтолкнет к некоторому продолжению роста стоимости акций рос. компаний, что, конечно, положительно скажется на держателях длинных позиций (разбирать секторально не стану).

2. Собственный текущий и без того тонкий портфель акций США планирую немного сократить по причинам, которые приведу далее.

3. Падение цены золота (даже глядя на столь значительный импульс снижения) НЕ влияет на мою точку зрения о грядущем укреплении его стоимости (причины будут ниже).

4. Товарные рынки на пороге хорошего восходящего тренда. Быкам необходимо временно переключиться на него.

( Читать дальше )

- комментировать

- ★3

- Комментарии ( 0 )

о коррекции

- 07 июня 2017, 01:28

- |

Самое интересное то, что хоть я и среди покупателей амероакций, но готовлюсь к фиксам, т.к. по моим расчетам мы действительно приблизились к коррекции.

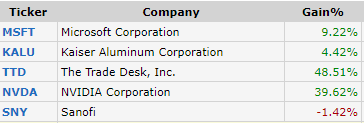

Мой портфель акций поучаствовал в отличном ралли… (недавно попробовал пользоваться портфелем на стороннем ресурсе и это чертовски удобно! Доступна динамика эмитентов, что дает некую картину, хотя и не учитываются брокерские комиссии)

НО! За исключением недавнего лонга в SNY, всех эмитентов буду фиксить на этой неделе. В Sanofi стоит стоп на 47.5 и гипотетически потенциал роста остался, поэтому подожду немного.

Но оставлю лирику и гляну на данные: Япония выглядит негативно, Бразилию льют, Индию льют, РФ вообще болотище (до конца июня роста РИ не вижу вообще). Лонги адээрок Газпрома (OGZD) и Норильска (MNOD) принесли убытки, которые были перекрыты амеролонгами.

( Читать дальше )

2500 и похоже без откатов

- 22 мая 2017, 23:40

- |

Сегодня приезжал ко мне в офис знакомый, с коим порядка 3 часов дискутировали на тему грядущих рыночных движений. Я наглядно показывал динамику позиций крупнейших торговых организаций с доборами и перекладками. Исторические зависимости рыночных движений с диспозициями наряду с текущей раскладкой приводят к однозначному выводу о выходе рынков вверх с текущих отметок, в частности СП может дотянуться до 2500 (±) и, похоже, без коррекций. Позиции крупных торговых Компаний во фьючерсе — остролонговые, фонды наливаются по эмитентам и если местами импульсы в позициях еще не достигли апогея, то это временно. Любые давления на рынки вниз (по Китаю не смотрел) будут выкупаться и это поднимет OAI (Operators Activity Index) до экстремумов, что исторически приводит к резкому направленному движению инструмента в сторону набранных спекулятивных позиций в 99% случаев. OAI в S&P500 достиг 30%, что можно расценивать, как маловероятный выход к более высоким отметкам на этой неделе, т.к. критического импульса донабора во фьючерсе еще нет. И все же, на мой взгляд, текущий расклад располагает к продолжению сильного бычьего тренда, что сподвигло меня к увеличению портфельных позиций в MSFT с поднятием средней до 66.4 и добору позиции по KALU со средней на 81.30.

Бычьему рынку - покупки

- 19 апреля 2017, 03:36

- |

За последнюю неделю (на момент закрытия торговой сессии 18.04) диспозиция крупных участников торгов значительно изменилась. С учетом фиксации коротких позиций, набор лонгов привел к увеличению чистой длинной позиции уже более чем на $300 млн. (речь конечно о сводной динамике позиций в контрактах на S&P500). Это, напомню, — за неделю...

Касательно позиций фондов в акциях — всё не менее интересно (по крайней мере по эмитентам из моего портфеля). Вроде бы индекс снижается, а фонды тарят снижения! Фонды… снижения… звучит странно. Но стоит конечно отметить, что это происходит очень осторожно, суммы небольшие в пределах закупок на $30-40 млн. на эмитента. Но для меня примечательно, что на снижении не сливают.

Похоже, мои расчеты о пятипроцентном снижении индекса были слишком пессимистичны.

Фонды. Динамика.

- 22 февраля 2017, 22:51

- |

APPLE — в даун, Exxon Mobile — туда же… Еще немного и местные «инвесторы» будут кусать локти.

Рынки явно приготовились к коррекции. Лично я закрыл все «импортные» лонги… в портфеле из акций только Газпром.

По-бычьи смотреть на фондовые нет ни желания, ни смысла.

Смотрю вверх

- 31 октября 2016, 23:21

- |

за что был предсказуемо протроллен. Даже сам(!!!) Роман Андреев снизошел постебаться. Я, можно сказать, загордился! :))

И вот пришло время сказать, что ищу точку входа в лонг! Причины обычные: крупные лонги и всё такое...

Запланированный объем сделки = 5 контрактов.

Бондово-фондовый спред

- 15 октября 2016, 02:19

- |

Итак, речь пойдет о корелляционном спреде между 10-летними трежерями и индексом S&P500.

Заинтересовала меня динамика позиций воротил в трежерях, а именно: они навалились в лонги, вытолкав расчетные индексы на экстремумы (индекс разрыва позиций = 100%, т.е. — лонг, индекс накопления длинных позиций = 100%, индекс Активности = 85%)

График 10-летки.

И всё бы ничего: ну лонги и лонги, но спред с фондовым рынком на минимумах!

( Читать дальше )

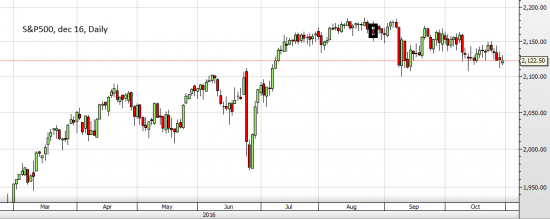

Волновой анализ - S&P 500 - Волны Эллиотта

- 16 сентября 2016, 10:02

- |

© Elliott Wave Trading

В настоящий момент есть признаки того, что по американскому индексу развивается две заходные пары [i]-[ii] и (i)-(ii), в связи с чем ожидания как и прежде остаются за дальнейший рост индекса в рамках формирования волны (iii) of [iii], ближайшая цель которой уровень 2349.23, по достижении которой, если структура роста будет позволять, следующей целью может стать уровень 2500.

Сейчас имеется сильная поддержка в районе 2100-2200, вполне вероятно, что его не продавят и рост индекса начнется с текущих. Дальнейшее снижение (серые знаки на графике) будет означать дальнейшее формирование волны 4 в виде другой коррекционной модели, отличимой от текущей.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал