usdcad

Торговые идеи от Артема Деева на 30 мая 2017 года

- 30 мая 2017, 11:35

- |

Пара USDJPY на азиатской сессии вторника столкнулась с серьезным сопротивлением медведей. Давление на доллар усилилось после того, как японский лидер партии «Камеито» Ямагучи заявил, что председатель Банка Японии должен избегать радикальных изменений денежно-кредитной политики. Полномочия действующего главы японского регулятора Куроды заканчивается в апреле 2018 года и есть предположение, что Банк Японии может рассмотреть сокращение программы QE в ближайшем будущем. Еще одной причиной повышенного спроса на японскую валюту могла стать вновь актуальная греческая проблема. Немецкая газета Bild сообщила о возможном намерении правительства Греции не платить очередные 7 млрд в рамках расчетов за «пакет спасения», если кредиторы не облегчат ее долговое бремя. Таким образом, греки фактически ставят кредиторам новый ультиматум: нет очередного «спасительного» транша, — не будет и платежа в возмещение долга. Тем не менее, на стороне американской валюты также есть потенциальная поддержка – данные по личным расходам и доходам, публикация которых назначена на 15:30 МСК. Очередная порция сильных макроэкономических данных может повысить вероятность ужесточения монетарной политики США на заседании 14 июня. На текущий момент участники рынка оценивают ее в 85%. Учитывая сказанное, рекомендуем покупать доллар на откатах.

Пара USDJPY на азиатской сессии вторника столкнулась с серьезным сопротивлением медведей. Давление на доллар усилилось после того, как японский лидер партии «Камеито» Ямагучи заявил, что председатель Банка Японии должен избегать радикальных изменений денежно-кредитной политики. Полномочия действующего главы японского регулятора Куроды заканчивается в апреле 2018 года и есть предположение, что Банк Японии может рассмотреть сокращение программы QE в ближайшем будущем. Еще одной причиной повышенного спроса на японскую валюту могла стать вновь актуальная греческая проблема. Немецкая газета Bild сообщила о возможном намерении правительства Греции не платить очередные 7 млрд в рамках расчетов за «пакет спасения», если кредиторы не облегчат ее долговое бремя. Таким образом, греки фактически ставят кредиторам новый ультиматум: нет очередного «спасительного» транша, — не будет и платежа в возмещение долга. Тем не менее, на стороне американской валюты также есть потенциальная поддержка – данные по личным расходам и доходам, публикация которых назначена на 15:30 МСК. Очередная порция сильных макроэкономических данных может повысить вероятность ужесточения монетарной политики США на заседании 14 июня. На текущий момент участники рынка оценивают ее в 85%. Учитывая сказанное, рекомендуем покупать доллар на откатах.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 0 )

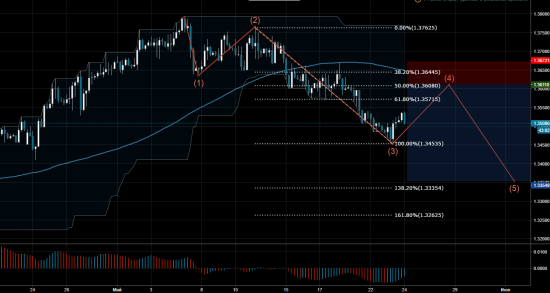

Торговый сигнал Profitable Day: Sell Limit USDCAD

- 24 мая 2017, 11:39

- |

Котировки валютной пары USDCAD демонстрируют признаки разворота в четвертой волне, которая может откатится к 50% Фибо уровня 3й волны, с последующим уходом в волну 5. Учитывая классические признаки формации волновой разметки, рекомендую ограничить уровни выхода со сделки за пиком первой волны. В случае закрепления над пиком первой волны, можно считать распад формации волнового цикла.

Спецификации сделки:

Sell Limit: 1.36110

Stop loss: 1.36721

Take profit: 1.33549

Риск на сделку: 0.5%

Таймфрейм: H4

Больше аналитического материала и торговых рекомендаций в моем паблике: Profitable Day

Всем прибыльного дня!

Торговые идеи от Артема Деева на 24 мая 2017 года

- 24 мая 2017, 10:58

- |

Пара USDJPY растет уже третью сессию подряд, получая поддержку от снижения геополитической напряженности, ранее обвалившей американский долларовый индекс до минимума за последние 6 месяцев. В ходе вчерашних торгов индекс доллара вырос на 0,4% до 97,40. Тем не менее он все равно остается более чем на 2,5% ниже по сравнению с предыдущим месяцем и на 4,7% с начала 2017 года. На фоне международного турне Трампа, а также в свете предложенного бюджетного плана США на 2018 год, политическая неопределенность в Вашингтоне отошла на второй план. Если в этом и была задумка Белого дома, отправившего Трампа попутешествовать, то их расчёт сработал. Улучшению рыночных настроений поспособствовал проект бюджета США на ближайшее десятилетие, предполагающий резкое сокращение расходов на социальные программы, включая здравоохранение, образование, льготное питание, пособия для инвалидов. В общей сложности за это время госрасходы сократятся на $4,5 трлн. Доходные статьи с учетом снижения налогов должны вырасти на $1 трлн. Сэкономленные на них деньги пойдут на увеличение расходов на оборону, инвестиции в инфраструктурные проекты. Сегодня в центре внимания трейдеров протоколы последнего заседания ФРС США, выход которых запланирован на 21:00 МСК. Участники рынка не сомневаются, что американский регулятор подтвердит приверженность более жесткой монетарной политике, а также повторит готовность повысить ставки на июньском заседании. Другими словами, у доллара есть отличная фундаментальная возможность улучшить собственные позиции. Воспользуется ли ей он покажет сегодняшний вечер.

Пара USDJPY растет уже третью сессию подряд, получая поддержку от снижения геополитической напряженности, ранее обвалившей американский долларовый индекс до минимума за последние 6 месяцев. В ходе вчерашних торгов индекс доллара вырос на 0,4% до 97,40. Тем не менее он все равно остается более чем на 2,5% ниже по сравнению с предыдущим месяцем и на 4,7% с начала 2017 года. На фоне международного турне Трампа, а также в свете предложенного бюджетного плана США на 2018 год, политическая неопределенность в Вашингтоне отошла на второй план. Если в этом и была задумка Белого дома, отправившего Трампа попутешествовать, то их расчёт сработал. Улучшению рыночных настроений поспособствовал проект бюджета США на ближайшее десятилетие, предполагающий резкое сокращение расходов на социальные программы, включая здравоохранение, образование, льготное питание, пособия для инвалидов. В общей сложности за это время госрасходы сократятся на $4,5 трлн. Доходные статьи с учетом снижения налогов должны вырасти на $1 трлн. Сэкономленные на них деньги пойдут на увеличение расходов на оборону, инвестиции в инфраструктурные проекты. Сегодня в центре внимания трейдеров протоколы последнего заседания ФРС США, выход которых запланирован на 21:00 МСК. Участники рынка не сомневаются, что американский регулятор подтвердит приверженность более жесткой монетарной политике, а также повторит готовность повысить ставки на июньском заседании. Другими словами, у доллара есть отличная фундаментальная возможность улучшить собственные позиции. Воспользуется ли ей он покажет сегодняшний вечер.

( Читать дальше )

Торговые идеи от Артема Деева на 23 мая 2017 года

- 23 мая 2017, 10:57

- |

Британская валюта снова в центре внимания. Пара GBPUSD по итогам торговой сессии понедельника закрыла день ниже уровня 1,30, столкнувшись с еще большими потерями на азиатской сессии вторника. Участники рынка вернулись к продажам фунта на фоне возобновления беспокойств в отношении переговоров по Брекзиту после заявления Терезы Мэй о том, что Англия выйдет из переговоров, если ей придется заплатить огромный штраф в 100 миллиардов евро. Напоминаю, что оплата указанной суммы, как части неисполненных Англией фискальных и налоговых обязательств, – одно из основных требований, выдвигаемых со стороны руководства валютного блока. В противном случае, Великобритания не сможет претендовать на сохранение доступа к единому европейскому рынку, а также рассчитывать на получение выгодных условий членства в новых соглашениях о свободной торговле. Другими словами, как и ожидалось, переговоры по Брекзиту будут довольно «жесткими» и вряд ли приведут к укреплению курса национальной валюты. Против фунта в любой момент может выступить и доллар. В минувшие выходные президент США Дональд Трамп посетил Саудовскую Аравию в рамках первого зарубежного турне в качестве главы государства, которое, как надеется Белый дом, позволит отвлечь внимание от внутренних разногласий, таких как увольнение по указу Трампа главы ФБР. Основным достижением визита Трампа стало подписание ряда соглашений о поставках Эр-Рияду американского вооружения на сумму около $110 миллиардов. Это уже привело к росту американского фондового рынка и восстановлению доходности трежерис. Осталось дождаться соответствующего отклика и американской валюты.

Британская валюта снова в центре внимания. Пара GBPUSD по итогам торговой сессии понедельника закрыла день ниже уровня 1,30, столкнувшись с еще большими потерями на азиатской сессии вторника. Участники рынка вернулись к продажам фунта на фоне возобновления беспокойств в отношении переговоров по Брекзиту после заявления Терезы Мэй о том, что Англия выйдет из переговоров, если ей придется заплатить огромный штраф в 100 миллиардов евро. Напоминаю, что оплата указанной суммы, как части неисполненных Англией фискальных и налоговых обязательств, – одно из основных требований, выдвигаемых со стороны руководства валютного блока. В противном случае, Великобритания не сможет претендовать на сохранение доступа к единому европейскому рынку, а также рассчитывать на получение выгодных условий членства в новых соглашениях о свободной торговле. Другими словами, как и ожидалось, переговоры по Брекзиту будут довольно «жесткими» и вряд ли приведут к укреплению курса национальной валюты. Против фунта в любой момент может выступить и доллар. В минувшие выходные президент США Дональд Трамп посетил Саудовскую Аравию в рамках первого зарубежного турне в качестве главы государства, которое, как надеется Белый дом, позволит отвлечь внимание от внутренних разногласий, таких как увольнение по указу Трампа главы ФБР. Основным достижением визита Трампа стало подписание ряда соглашений о поставках Эр-Рияду американского вооружения на сумму около $110 миллиардов. Это уже привело к росту американского фондового рынка и восстановлению доходности трежерис. Осталось дождаться соответствующего отклика и американской валюты.

( Читать дальше )

Торговые идеи от Артема Деева на 19 мая 2017 года

- 19 мая 2017, 11:16

- |

Одним из важных фундаментальных событий сегодняшнего дня будут данные по индексу потребительских цен Канады, выход которых запланирован на 15:30 МСК. Учитывая высокие показатели волатильности, ожидаемые по факту данного релиза, рекомендуем обратить внимание на пару USDCAD. Стоит отметить, что качества аутсайдера канадцу привиты сразу несколькими факторами. Во-первых, будучи сырьевой валютой, канадский доллар будет вынужден просесть вслед за котировками нефти. Во-вторых, еще более разрушительными для курса канадской валюты являются перспективы членства Канады в NAFTA. Администрация президента США Дональда Трампа накануне сообщила конгрессу о планах по пересмотру соглашения о свободной торговле в Северной Америке. Официально власти США могут начать пересмотр трехсторонней сделки с Мексикой и Канадой в течение 90 дней с момента уведомления конгресса. Ранее Трамп заявлял, что по-прежнему допускает возможность выхода США из NAFTA. В-третьих, руководство Банка Канады уже неоднократно подчеркивало слабость инфляционного давления в стране, что чревато сохранением мягкого курса экономической политики. Если и сегодня ИПЦ Канады покажет снижение, пара USDCAD получит повод вернуться в район 1,37.

Одним из важных фундаментальных событий сегодняшнего дня будут данные по индексу потребительских цен Канады, выход которых запланирован на 15:30 МСК. Учитывая высокие показатели волатильности, ожидаемые по факту данного релиза, рекомендуем обратить внимание на пару USDCAD. Стоит отметить, что качества аутсайдера канадцу привиты сразу несколькими факторами. Во-первых, будучи сырьевой валютой, канадский доллар будет вынужден просесть вслед за котировками нефти. Во-вторых, еще более разрушительными для курса канадской валюты являются перспективы членства Канады в NAFTA. Администрация президента США Дональда Трампа накануне сообщила конгрессу о планах по пересмотру соглашения о свободной торговле в Северной Америке. Официально власти США могут начать пересмотр трехсторонней сделки с Мексикой и Канадой в течение 90 дней с момента уведомления конгресса. Ранее Трамп заявлял, что по-прежнему допускает возможность выхода США из NAFTA. В-третьих, руководство Банка Канады уже неоднократно подчеркивало слабость инфляционного давления в стране, что чревато сохранением мягкого курса экономической политики. Если и сегодня ИПЦ Канады покажет снижение, пара USDCAD получит повод вернуться в район 1,37.

( Читать дальше )

Торговые идеи от Артема Деева на 17 мая 2017 года

- 17 мая 2017, 11:13

- |

Пара USDJPY снижается второй день подряд. Участники рынка были вынуждены проигнорировать довольно сильный отчет по активности американских промышленников в свете усиления геополитических угроз, традиционно ориентирующих трейдеров на уход в защиту. Промышленное производство в США в апреле выросло на 1,0% м/м — максимальный рост более чем за три года. Экономисты ожидали рост показателя на 0,4% м/м. Американская производственная активность остается на подъеме с начала 2017 года на фоне устойчивого роста занятости, а также благодаря активности автопроизводителей и производители продуктов питания. Однако, несмотря на фундаментальную поддержку, сильнее доллара вчера выглядела именно йена. Инвесторы отреагировали на сообщение, что президент Трамп поделился закрытой информацией, полученной от союзника США, с министром иностранных дел РФ и послом. Считается, что речь могла идти о готовящемся теракте ИГ. Еще одним фактором поддержки йены стали результаты опроса экономистов Рейтер. 27 из 33 экспертов считают, что следующим ходом Банка Японии будет начало сворачивания сверхмягкой денежной политики (против 30 из 38 экономистов в апрельском опросе). Стоит отметить, что несмотря на стоимостные потери, понесенные долларом, интерес к американцу все еще значителен. Участники рынка предвкушают июньское заседание ФРС США, вероятность повышения ставки в ходе которого оценивается в 80%. Не повлиять на доллар такой новостной фон не может.

Пара USDJPY снижается второй день подряд. Участники рынка были вынуждены проигнорировать довольно сильный отчет по активности американских промышленников в свете усиления геополитических угроз, традиционно ориентирующих трейдеров на уход в защиту. Промышленное производство в США в апреле выросло на 1,0% м/м — максимальный рост более чем за три года. Экономисты ожидали рост показателя на 0,4% м/м. Американская производственная активность остается на подъеме с начала 2017 года на фоне устойчивого роста занятости, а также благодаря активности автопроизводителей и производители продуктов питания. Однако, несмотря на фундаментальную поддержку, сильнее доллара вчера выглядела именно йена. Инвесторы отреагировали на сообщение, что президент Трамп поделился закрытой информацией, полученной от союзника США, с министром иностранных дел РФ и послом. Считается, что речь могла идти о готовящемся теракте ИГ. Еще одним фактором поддержки йены стали результаты опроса экономистов Рейтер. 27 из 33 экспертов считают, что следующим ходом Банка Японии будет начало сворачивания сверхмягкой денежной политики (против 30 из 38 экономистов в апрельском опросе). Стоит отметить, что несмотря на стоимостные потери, понесенные долларом, интерес к американцу все еще значителен. Участники рынка предвкушают июньское заседание ФРС США, вероятность повышения ставки в ходе которого оценивается в 80%. Не повлиять на доллар такой новостной фон не может.

( Читать дальше )

Торговые идеи от Артема Деева на 16 мая 2017 года

- 16 мая 2017, 11:15

- |

Золото продолжает развитие бычьего ралли, получая поддержку от комментариев по активизации инфраструктурных проектов в Китае, а также геополитических рисков, сохраняющих актуальность. Северная Корея заявила в понедельник, что успешно провела испытание, разработанных ракет средней и большой дальности, направленное на проверку возможности несения тяжелой ядерной боеголовки. Стоит отметить, что укрепление ценовых позиций золота произошло даже на фоне более чем 2%-ого роста цен на нефть. Еще одним традиционным катализатором изменения стоимости золота является доллар. Участники рынка практически полностью проигнорировали слабый отчет по индексу потребительских цен в США, полагая, что ужесточение американской монетарной политики остается решенным вопросом. По данным FedWatch CME Group трейдеры ожидают почти 100-процентную вероятность повышения процентной ставки в США в июне. Учитывая сказанное, дальнейшее восстановление стоимости золота вызывает сомнения, особенно в свете продолжающегося роста доходности американских трежерис, способного в любой момент толкнуть вверх котировки доллара. В частности, доходность 10-летних облигаций США снова ушла выше 2,33% и при появлении новых фундаментальных поводов восстановление трежерис может продолжиться.

Золото продолжает развитие бычьего ралли, получая поддержку от комментариев по активизации инфраструктурных проектов в Китае, а также геополитических рисков, сохраняющих актуальность. Северная Корея заявила в понедельник, что успешно провела испытание, разработанных ракет средней и большой дальности, направленное на проверку возможности несения тяжелой ядерной боеголовки. Стоит отметить, что укрепление ценовых позиций золота произошло даже на фоне более чем 2%-ого роста цен на нефть. Еще одним традиционным катализатором изменения стоимости золота является доллар. Участники рынка практически полностью проигнорировали слабый отчет по индексу потребительских цен в США, полагая, что ужесточение американской монетарной политики остается решенным вопросом. По данным FedWatch CME Group трейдеры ожидают почти 100-процентную вероятность повышения процентной ставки в США в июне. Учитывая сказанное, дальнейшее восстановление стоимости золота вызывает сомнения, особенно в свете продолжающегося роста доходности американских трежерис, способного в любой момент толкнуть вверх котировки доллара. В частности, доходность 10-летних облигаций США снова ушла выше 2,33% и при появлении новых фундаментальных поводов восстановление трежерис может продолжиться.

( Читать дальше )

Торговые идеи от Артема Деева на 4 мая 2017 года

- 04 мая 2017, 11:23

- |

В ходе торговой сессии среды пара USDJPY обновила шестинедельный хай, почти достигнув сопротивления 113,00. Подобная динамика отражает очевидный спрос со стороны покупателей доллара, искренне верящих, что следующее повышение ставок будет анонсировано в июне. Согласно итогам двухдневного заседания, которые были подведены вчера, ФРС сохранила процентные ставки без изменений, охарактеризовав снижение экономического роста в первом квартале как временное и непродолжительное явление. Кроме того, регулятор США отметил прогрессирующий рынок труда, а также рост потребительской активности, создающие хорошие ожидания по экономическому росту на 2 квартал 2017 года. Без изменений остались и долгосрочные экономические прогнозы ФРС, согласно которым американская экономика продолжает находиться на пути более жесткой монетарной политики. Стоит отметить, что вчерашний интерес к доллару проявился еще до выхода заявлений ФРС. Инвесторы отреагировали на возможность выпуска сверхдолгосрочных облигаций США и более сильные, чем ожидались, данные по индексам сферы услуг от ISM и Markit. По данным ADP, рост числа занятых вне сельского хозяйства США в апреле составил 177,00, что соответствует среднему ожиданию аналитиков 175,000. Завтра будут опубликованы официальные цифры по состоянию рынка труда США. В том случае, если отчет не разочарует, пара USDJPY получит отличную возможность завершить неделю выше 113,00.

В ходе торговой сессии среды пара USDJPY обновила шестинедельный хай, почти достигнув сопротивления 113,00. Подобная динамика отражает очевидный спрос со стороны покупателей доллара, искренне верящих, что следующее повышение ставок будет анонсировано в июне. Согласно итогам двухдневного заседания, которые были подведены вчера, ФРС сохранила процентные ставки без изменений, охарактеризовав снижение экономического роста в первом квартале как временное и непродолжительное явление. Кроме того, регулятор США отметил прогрессирующий рынок труда, а также рост потребительской активности, создающие хорошие ожидания по экономическому росту на 2 квартал 2017 года. Без изменений остались и долгосрочные экономические прогнозы ФРС, согласно которым американская экономика продолжает находиться на пути более жесткой монетарной политики. Стоит отметить, что вчерашний интерес к доллару проявился еще до выхода заявлений ФРС. Инвесторы отреагировали на возможность выпуска сверхдолгосрочных облигаций США и более сильные, чем ожидались, данные по индексам сферы услуг от ISM и Markit. По данным ADP, рост числа занятых вне сельского хозяйства США в апреле составил 177,00, что соответствует среднему ожиданию аналитиков 175,000. Завтра будут опубликованы официальные цифры по состоянию рынка труда США. В том случае, если отчет не разочарует, пара USDJPY получит отличную возможность завершить неделю выше 113,00.

( Читать дальше )

Торговые идеи от Артема Деева на 3 мая 2017 года

- 03 мая 2017, 11:30

- |

Участники рынка продолжают следить за поведением канадского доллара, который во вторник снизился до 14-месячного минимума против доллара США, реагируя на падение цены на нефть — основного экспортного товара страны. Не меньшей угрозой для перспектив канадской валюты остаются риски пересмотра торгового соглашения NAFTA, а также опасения, связанные с рынком недвижимости Канады. Кризис с финансированием канадского ипотечного кредитора Home Capital может стать причиной еще большего охлаждения рынка жилья в Канаде, бороться с которым придется очередным снижением ставок. Шансы же на повышение процентной ставки в этом году отсутствуют. Сегодня в центре внимания трейдеров итоги двухдневного заседания ФРС по денежной политике. Американский регулятор, как ожидается, оставит процентные ставки без изменений. Инвесторов интересует как банк отреагирует на ряд более слабых, чем ожидалось, экономических данных из США. Тем не менее, судя по последней динамике доллара, никто не сомневается, что долгосрочные прогнозы ФРС по-прежнему предполагают, как минимум два повышения ставок в этом году. На фоне сказанного, сегодня на котировки канадского доллара может быть оказано давление и со стороны потенциального роста американской валюты.

Участники рынка продолжают следить за поведением канадского доллара, который во вторник снизился до 14-месячного минимума против доллара США, реагируя на падение цены на нефть — основного экспортного товара страны. Не меньшей угрозой для перспектив канадской валюты остаются риски пересмотра торгового соглашения NAFTA, а также опасения, связанные с рынком недвижимости Канады. Кризис с финансированием канадского ипотечного кредитора Home Capital может стать причиной еще большего охлаждения рынка жилья в Канаде, бороться с которым придется очередным снижением ставок. Шансы же на повышение процентной ставки в этом году отсутствуют. Сегодня в центре внимания трейдеров итоги двухдневного заседания ФРС по денежной политике. Американский регулятор, как ожидается, оставит процентные ставки без изменений. Инвесторов интересует как банк отреагирует на ряд более слабых, чем ожидалось, экономических данных из США. Тем не менее, судя по последней динамике доллара, никто не сомневается, что долгосрочные прогнозы ФРС по-прежнему предполагают, как минимум два повышения ставок в этом году. На фоне сказанного, сегодня на котировки канадского доллара может быть оказано давление и со стороны потенциального роста американской валюты.

( Читать дальше )

Торговые идеи от Артема Деева на 2 мая 2017 года

- 02 мая 2017, 11:44

- |

Американская валюта остается в восходящем тренде против йены. Поскольку на настроения трейдеров не смогли повлиять даже слабые данные по активности в промышленности и инфляции, можно сделать вывод, что вероятность повышения процентных ставок ФРС в июне по-прежнему находится на очень высоких значениях. Как стало известно вчера, индекс цен расходов на личное потребление, без учёта продуктов питания и энергии, в марте снизился на 0,1% — самое сильное снижение с сентября 2001 г. При этом базовый индекс цен по расходам на потребление остаётся ниже 2% цели центрального банка. Индекс активности в промышленности от ISM в апреле снизился до 54,8 – хуже, чем месяцем ранее, но все равно выше 50, уровня, отделяющего восстановление от спада. Участники рынка не торопятся закладываться под слабую статистику из США, рассчитывая, что на завтрашнем заседании американского регулятора она будет отмечена как «временная» и не влияющая на долгосрочный экономический прогноз ФРС, согласно которому до конца 2017 года ставки будут повышена как минимум дважды. Интерес к доллару может быть вызван и вчерашними комментариями министра финансов США Стивена Мнучина, заявившего, что «налоговая реформа Трампа будет реализована в кратчайшие сроки, а образующийся при этом рост дефицита бюджета будет покрываться за счет дополнительных источников дохода». К сожалению, о каких именно источниках идет речь Мнучин предпочел не распространяться. Учитывая сказанное, пара USDJPY вполне может сохранить бычью динамику с целью закрепления выше 113,00.

Американская валюта остается в восходящем тренде против йены. Поскольку на настроения трейдеров не смогли повлиять даже слабые данные по активности в промышленности и инфляции, можно сделать вывод, что вероятность повышения процентных ставок ФРС в июне по-прежнему находится на очень высоких значениях. Как стало известно вчера, индекс цен расходов на личное потребление, без учёта продуктов питания и энергии, в марте снизился на 0,1% — самое сильное снижение с сентября 2001 г. При этом базовый индекс цен по расходам на потребление остаётся ниже 2% цели центрального банка. Индекс активности в промышленности от ISM в апреле снизился до 54,8 – хуже, чем месяцем ранее, но все равно выше 50, уровня, отделяющего восстановление от спада. Участники рынка не торопятся закладываться под слабую статистику из США, рассчитывая, что на завтрашнем заседании американского регулятора она будет отмечена как «временная» и не влияющая на долгосрочный экономический прогноз ФРС, согласно которому до конца 2017 года ставки будут повышена как минимум дважды. Интерес к доллару может быть вызван и вчерашними комментариями министра финансов США Стивена Мнучина, заявившего, что «налоговая реформа Трампа будет реализована в кратчайшие сроки, а образующийся при этом рост дефицита бюджета будет покрываться за счет дополнительных источников дохода». К сожалению, о каких именно источниках идет речь Мнучин предпочел не распространяться. Учитывая сказанное, пара USDJPY вполне может сохранить бычью динамику с целью закрепления выше 113,00.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал