ust10

Облигации США

- 28 июля 2018, 13:12

- |

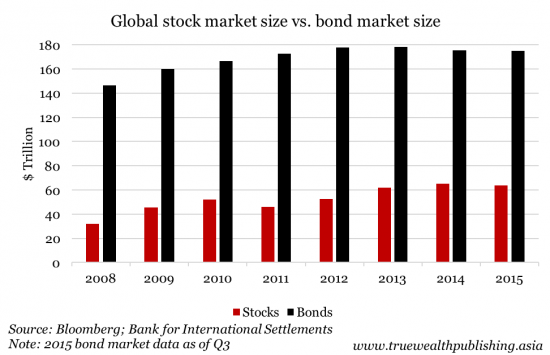

Рынок долгов (облигаций) гораздо больше рынка акций

Самым большим пылесосом денег являются США.

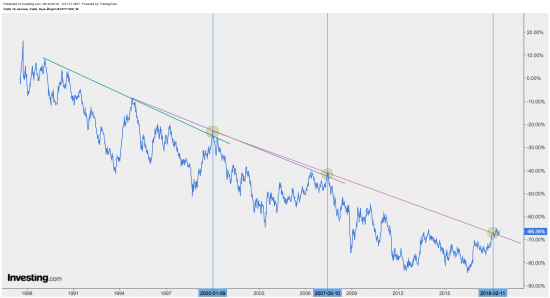

Десятилетние облигации штатов считаются эталоном для определение тренда рынка займов.

А на нем линия сопротивления кривой доходности с тридцатилетней историей была пробита несколько месяцев назад.

( Читать дальше )

- комментировать

- ★4

- Комментарии ( 16 )

И снова ужесточение от Трампа

- 19 июня 2018, 13:31

- |

Глава США пригрозил новой, вчетверо расширенной программой пошлин на китайские товары, если Китай предпримет неправильные действия в ответ на оглашённые в пятницу пошлины размером в $50 млрд. Впрочем, вводятся они в силу ещё не скоро, так что время есть и очень может быть, что вся эта история закончится так же, как словесное противостояние с Северной Кореей.

В Азии динамика изменений основных индексов, естественно, строго негативная. Наибольшее падение по индексам материкового Китая. Японская йена испытывает приток покупателей как региональная «тихая гавань».

Вторая «тихая гавань», более масштабная – UST. Там также покупки, отток капитала с развивающихся площадок продолжается, так что по 10-летним бумагам доходность снизилась на 7 б.п. и находится возле 2,86%.

Нефть попыталась уйти вверх на сообщениях о лишь небольшом планируемом на встрече ОПЕК+ подъёме добычи, но ночные новости из США вернули её в падающий тренд. Драгметаллы умеренно просели. Промышленные металлы глубоко в минусе, продовольствие также в красной зоне, но не глубоко.

( Читать дальше )

Ужесточение от ФРС и ужесточение от Трампа

- 18 июня 2018, 12:48

- |

Торговые ограничения со стороны США в отношении Китая поставили вопрос о возобновлении торговой войны на повестку дня вновь. Учитывая, что происходит это на фоне оттока капитала с развивающихся рынков, настроения на рынках стали ещё более медвежьи.

В Азии динамика изменений основных индексов негативная. Землетрясение в Японии накладывается на негативные данные по торговому балансу страны.

На рынке уверенных бондов картина остаётся благоприятной, покупки в высокодоходных эмитентах. Доходность по американским 10-летним UST находится возле 2,90%.

Нефть вновь торгуется возле $73 за баррель Brent. Пятничная встреча ОПЕК+ предваряется разноплановыми утечками, но сил у быков, для того чтобы противостоять общему негативу, нет.

Драгметаллы умеренно просели. Промышленные металлы также упали в пятницу и пока снижается; продовольствие в смешанной динамике.

Среди важной статистики сегодня отметим только выступление представителей FOMC и главы ЕЦБ, но значимого влияния после прошлой недели эти события на рынок уже никак не окажут.

( Читать дальше )

Рост ставки – признак здоровья?

- 13 июня 2018, 12:04

- |

Договорённость США и Северной Кореи о начале процесса восстановления мира на полуострове открывает долгий путь, на котором ещё наверняка будут возникать неожиданные препятствия. Тем не менее, для региона это плюс, но для глобальных рынков позитив может оказаться уже исчерпанным.

В Азии динамика изменений основных индексов смешанная, в минусе материковый Китай.

На рынке уверенных бондов картина остаётся умеренно медвежьей по всей Латинской Америке, доходности в Европе практически всех бумаг на горизонте 10 лет, напротив, теряют 1-5 б.п. Доходность по американским 10-летним UST находится возле 2,95%.

Нефть вновь торгуется возле $75,5 за баррель Brent.

Драгметаллы умеренно просели – динамика скорее техническая, обусловленная ожиданием роста ставки от ФРС. Промышленные металлы немного снижается; продовольствие в смешанной динамике, пшеница и соя в минусе.

Среди важной статистики сегодня отметим пересмотренные данные по ВВП еврозоны и заявки на пособия в США.

( Читать дальше )

S&P 500 открывает дорогу к росту

- 07 июня 2018, 13:07

- |

В США торги завершились хорошим подъёмом индексов; по S&P 500 после возможного снижения к 2740 п. открывается дорога на 2800 п. и далее. Технически можно говорить о высокой вероятности раскрытия консолидации вверх теперь уже с уверенным дальнейшим движением вверх, хотя фигура «вымпел» и была в слабой бычьей форме.

Саммит G7 пока не принёс позитивных результатов, но и явного разлада нет.

В Азии также небольшие господствуют покупки.

На рынке европейских суверенных бондов доходности практически всех бумаг на горизонте 10 лет прибавляют 2-4 б.п… Доходность по американским 10-летним UST находится возле 2,8%.

Нефть просела на данных по запасам в США, но затем вновь ушла на $76 за баррель Brent.

Драгметаллы в целом остаются в волатильном боковике, хотя и подрастают. Промышленные металлы в уверенном плюсе, продовольствие несильно дорожает.

Среди важной статистики сегодня отметим пересмотренные данные по ВВП еврозоны и заявки на пособи в США.

Утренние данные показали продажи иностранными инвесторами японских акций и снижение производственных заказов по Германии.

( Читать дальше )

Нефть завершила цикл

- 06 июня 2018, 13:26

- |

В США торги завершились разнонаправленно. Технологические компании продолжают, судя по всему, выкупать собственные акции, но это уже едва ли не единственная опора для роста.

В Азии небольшие покупки – рост порядка 0,1-0,3%.

На рынке европейских суверенных бондов доходности практически всех бумаг на горизонте 10 лет прибавляют 3-8 б.п. Доходность по американским 10-летним UST, также немного поднялась и находится возле 2,93%.

Нефть завершила падение в рамках волны С, завершив таким образом цикл, и технично отскочила на $76 за баррель Brent, пользуясь поддержкой со стороны статистики от API по динамике запасов.

Драгметаллы в небольшом плюсе. В паре серебро – золото целесообразно сохранять длинную позицию по серебру против золота. Промышленные металлы в небольшом плюсе. Продовольствие торгуется разнонаправленно, в плюсе зерновые

Среди важной статистики сегодня отметим только данные из Нового Света: производственный индекс, торговый баланс, данные по рынку ипотеки и запасам и добыче нефти.

( Читать дальше )

Viva Italia!

- 01 июня 2018, 14:32

- |

США завершили сессию снижением, но не критичным, развивающим боковую динамику.

В Азии динамика невыраженная, но в Европе локальный позитив на фоне успешного формирования итальянского правительства. Впрочем, возможный вотум недоверия испанскому правительству удерживает евро от активного роста.

На рынке суверенных бондов доходности «периферийных» стран снова снижаются. Доходность по американским 10-летним UST серьёзно не поменялась и находится около 2,8%.

Нефть резко ушла вверх после сокращения запасов в США, но ралли было остановлено увеличением локальной добычи. Спред с WTI возрос до очередного максимума последних лет – 19%. Тем не менее, до исторического рекорда в более чем 30% ещё далеко.

Драгметаллы в целом в боковике. Промышленные металлы невысоко в плюсе, продовольствие умеренно дорожает.

Статистики сегодня будет много – новые рабочие места вне сельского хозяйства в США и индекс деловой активности в промышленности – среди важнейших данных.

( Читать дальше )

Торговая война и итальянский кризис

- 30 мая 2018, 15:49

- |

Торги в США завершились падением основных индексов – в лидерах снижения выступили индустриальные и финансовые компании, лучше других были высокотехнологичные IT&TC эмитенты.

В Азии продажи около 1,5-2,5% по всем основным площадкам, новости о новых пошлинах на китайские товары со стороны США разрушают надежду на спокойный ход переговоров и повышают вероятность громких заявлений и «хлопков дверями»… Тем не менее, раньше таки моменты давали хорошие возможности для покупки. Главное – чтобы не был сломлен общий восходящий тренд и технически пока это уровне соблюдается — запас падение в США есть ещё на величину порядка 1,5% до верхней границы раскрытого ранее треугольника консолидации.

На рынке европейских суверенных бондов доходности итальянских бумаг вернулась под отметку 3%. Доходность по американским 10-летним USTнаходится около 2,85% — инвесторы по классике отыгрывают «бегство в качество».

Нефть стабильна на $75,5 за баррель Brent. Драгметаллы в целом остаются в волатильном боковике, слабо реагируя на политические и экономические новости. Промышленные металлы немного снижаются вместе с продовольствием, прервавшим многодневное ралли.

( Читать дальше )

Долговой рынок: Внешний негатив давит на спрос

- 29 мая 2018, 17:36

- |

Рынок рублевого долга остается под давлением из-за внешних негативных факторов, но если ранее это был рост доходности 10-летних UST выше 3% годовых, то после публикации стенограммы FOMC опасения дальнейшего роста доходностей длинных UST сошли на нет (участники рынка предполагают лишь два повышения ключевой ставки до конца этого года), но теперь глобальные рынки обеспокоены политическим кризисом в Италии, где предстоящие внеочередные парламентские выборы грозят перерасти в референдум о членстве Италии в еврозоне. Эти события привели к обвалу итальянских облигаций, так доходности по 10-летним гособлигациям Италии выросли за несколько дней с 2 до 3% годовых (!), а евро упал до новых минимумов.

Политический кризис в Италии также негативно влияет на рубль и ОФЗ, однако падение длинных ОФЗ незначительное, отметим, что ценовой индекс ОФЗ в течение последнего месяца находится в боковике после пробития длинного растущего тренда, а длинные ОФЗ движутся в узком диапазоне.

Наша последняя рекомендация от 24 апреля — покупка на аукционе ОФЗ-ИН 52002 достигла цели и мы сокращаем позицию в этой бумаге, хотя по-прежнему оцениваем хорошо ее перспективы, но не видим дальнейших драйверов в ОФЗ в текущей ситуации.

Подробнее

Неделя двух низколиквидных дней

- 28 мая 2018, 13:29

- |

Американские индексы завершили пятничные торги смешанным изменением, не показав готовности к выходу из узкой консолидации.

В Азии оптимизм с утра доминируют, но подъём в среднем не превышает 1% по основным индексам. Небольшой эффект окажет ещё статистика по торговому балансу Гонконга.

На рынке суверенных бондов ситуация стабильная, итальянские облигации немного дорожают, рынки привыкают к негативу на политической сцене страны и вероятным новым парламентским выборам. Доходность по американским 10-летним UST ещё немного снизилась и находится около 2,93%.

Нефть в соответствии с ожиданиями развивает коррекцию, первый уровень достигнут, сохранение негатива может привести нас к ценам на $73,5-73,7 за баррель Brent, но, возможно, после консолидации здесь.

Драгметаллы в целом в боковике. Промышленные металлы в плюсе, продовольствие также строго в плюсе практически без исключений.

На российском рынке общая умеренно негативная новость в виде нового обсуждения подъёма НДС с 18% до 20% — само по себе изменение умеренное, но накладывается на недавнее заявление руководства Минфина о планируемой налоговой стабильности.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал