xom

Фонды

- 07 марта 2017, 14:26

- |

Шорт в нефти CLM7 зафиксировал.

- комментировать

- ★1

- Комментарии ( 4 )

Фонды. Динамика.

- 22 февраля 2017, 22:51

- |

APPLE — в даун, Exxon Mobile — туда же… Еще немного и местные «инвесторы» будут кусать локти.

Рынки явно приготовились к коррекции. Лично я закрыл все «импортные» лонги… в портфеле из акций только Газпром.

По-бычьи смотреть на фондовые нет ни желания, ни смысла.

XOM ( ExxonMobil ) скандал

- 07 октября 2016, 08:11

- |

РИА Новости. Суд Чада выставил американскому нефтегазовому гиганту ExxonMobil рекордный штраф на 74 миллиарда долларов за неуплату налогов, а также потребовал возместить 819 миллионов долларов в виде роялти, которые компания задолжала государству, сообщает агентствоБлумберг со ссылкой на материалы суда.

«Мы не согласны с решением суда Чада и думаем над нашими дальнейшими действиями», — приводит агентство слова представителя ExxonMobil Тодда Спитлера (Todd Spitler).

Как говорится в решении суда, поводом для штрафа стала как раз задолженность перед правительством по роялти, однако почему конечная сумма штрафа превышает сумму компенсации почти в 90 раз, суд не пояснил.

данный штраф более чем в пять раз превышает ВВП Чада, который, по оценкам Всемирного банка, составляет 13 миллиардов долларов.

( Читать дальше )

S&P500: кого шортить будем?

- 02 мая 2016, 14:46

- |

Совсем недавно мы говорили о том, что в скором времени динамика американского фондового рынка, скорее всего, развернется вниз. Сейчас причин так считать – больше. Сюда добавились два свежих фактора:

- Прошлое заседание ФРС, риторика которого дала сигнал о возможном повышении процентной ставки в июне 2016 года.

- Отсутствие новых импульсов для достижения исторических максимумов и их пробитие.

По факту, сейчас нет НИЧЕГО НОВОГО, чтобы могло спровоцировать дальнейший рост американского фондового рынка. Топливо у быков закончилось, и это может спровоцировать сильный отскок вниз. Но для того чтобы не шортить один лишь биржевой индекс S&P500, можно выбрать и иные инструменты, а именно отдельные акции американских корпораций, многие из которых имеют большой потенциал падения.

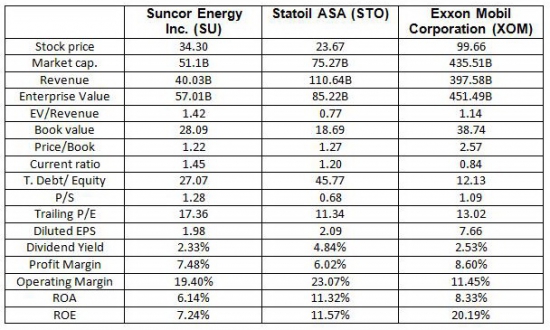

Нефтегазовый сектор: XOM и CVXНефтегазовая промышленность США находится в трудном положении. Многие буровые установки были закрыты, ведь рентабельность добычи сланцевой нефти достигает 35$-40$ на один добытый баррель. Это не 10$-15$ на Ближнем Востоке или 25$ при добыче «черного золота» в России. И как же такая ситуация не может повлиять на такие компании, как ExxonMobil и Chevron?

( Читать дальше )

Текущие торговые сигналы та идеи

- 23 марта 2016, 10:15

- |

Дешевая нефть подкосила прибыль Exxon Mobil (XOM)

- 06 мая 2015, 10:54

- |

В четверг, 30 апреля, за 2 квартал 2015 финансового года отчиталась крупнейшая в мире нефтедобывающая компания – Exxon Mobil Corporation, акции которого торгуются на Санкт-Петербургской бирже под тикером XOM. Отчетность вышла ожидаемо негативная – на фоне низких цен на «черное золото», ключевые финансовые показатели компании резко снизились. Выручка упала на 37% до 67.6 млрд. долларов, чистая сократилась на 45% — до 4.9 млрд. долларов, против 9.65 млрд. годом ранее. Прибыль на акцию составила 1.17 доллар. Тем не менее, даже такие результаты оказались лучше прогнозов аналитиков – средние ожидания по выручке составляли лишь 56.4 млрд. долларов, а по прибыли на акцию 0.83 доллара. Благодаря этому, акции компании на открытии торгов после публикации отчетности выросли почти на 1% — до 88.60 долларов.

( Читать дальше )

Так ли страшны низкие цены на нефть для Exxon Mobil?

- 12 декабря 2014, 14:00

- |

Нефть отступила к уровням середины 2009 года. За январь-ноябрь средние цены за баррель Brent рухнули на 40% — со 110 до нынешних 65 долларов. В дальнейшем падением может продолжится и к марту 2015 году котировки «черного золота» могут достигнуть 50-55 долларов за баррель. На этом фоне, акции мировых нефтегазовых компаний пикируют вниз.

Нефть отступила к уровням середины 2009 года. За январь-ноябрь средние цены за баррель Brent рухнули на 40% — со 110 до нынешних 65 долларов. В дальнейшем падением может продолжится и к марту 2015 году котировки «черного золота» могут достигнуть 50-55 долларов за баррель. На этом фоне, акции мировых нефтегазовых компаний пикируют вниз.В то же время, акции крупнейшей в мировой публичной нефтегазовой компании Exxon Mobil ($XOM) пока чувствуют себя довольно уверенно – с начала года капитализация гиганта просела лишь на 7%. Собственно в чем причина такой устойчивости Exxon. Читать дальше: http://utmagazine.ru/posts/5457-tak-li-strashny-nizkie-ceny-na-neft-dlya-exxon-mobil

Suncor Energy Inc. (SU) 7jan2014

- 08 января 2014, 07:30

- |

Еще в 1970-ых, после Арабского нефтяного эмбарго и на опасениях, что местная добыча достигла своего максимума, конгресс учредил программу экономии топлива, сохранения энергии и стратегического запаса топлива. И заодно запретил экспорт американского топлива, где исключением стала одна лишь Канада.

За последние 5 лет производство нефти в Америке выросло сильнее, чем в любой другой точке мира, несмотря на снижение внутреннего потребления. Все это приводит к тому, что некоторые канадские нефтяные компании получат наибольшую выгоду.

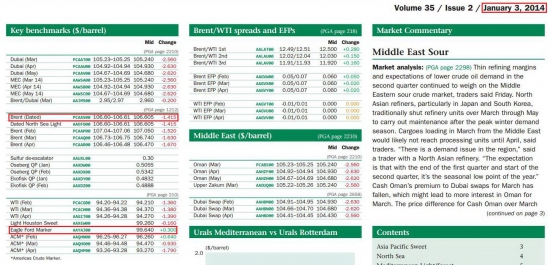

С одной стороны, перерабатывающие подразделения получают дешевую нефть из США на фоне растущего там производства и экспорта, а добывающим ничего не мешает продавать свою нефть и нефтепродукты на международном рынке по более высоким ценам Brent. Речь, конечно, идет о компаниях, работающих в офшорной части на востоке Канады. При этом основной приток американской нефти в восточную Канаду осуществляется танкерами с Eagle Ford, где, согласно самой свежей имеющейся у меня котировке PLATTS от 3 января 2014 года, цена установлена на отметке $99.64, при том, что dated Brent на ту же дату поставлялся по средней $106.605. Это означает дополнительную маржу в почти $7 на баррель нефти в день для этих компаний!

( Читать дальше )

Ударит ли слабая операционная деятельность по будущей прибыли ExxonMobil?

- 18 октября 2013, 19:47

- |

Интегрированные энергетические компании- гиганты находятся под сильным давлением слабого роста производства и жестких экологических норм, которые тоже накладывают отпечаток на прибыль. Недавние отчеты были слабыми, включая и ExxonMobil (NYSE: XOM).

В недавнем докладе аналитики Morgan Stanley, пролили свет на трудности, стоящие перед компанией, которые могут составить проблемы в будущем. Если их прогнозы оправдаются, инвесторам стоит держаться подальше от энергетических гигантов, таких как ExxonMobil, а сосредоточиться на меньших и более эффективных конкурентах.

ExxonMobil неуклюжий гигант?

По данным Morgan Stanley, производство компании не превысит средний операционный поток в будущем, даже с учетом нескольких существенных стартапов. В целом, по подсчетам, ExxonMobil увеличит доход от операций всего на 2.6% за год, в сравнении с 3.4% ростом сектора. А в долгосрочной перспективе, это расхождение будет увеличиваться, что может сильно ударить по результатам компании: ExxonMobil, как ожидается, увеличит всего на 1.8% годовой операционный доход в промежутке 2016-2019 г., что значительно ниже среднего показателя по отрасли 5.7%

( Читать дальше )

Почему ExxonMobil делает так много денег

- 11 сентября 2013, 11:57

- |

В последнем квартале ExxonMobil (NYSE: XOM) заработала $6.9 млрд. Это больше денег, чем каждый из нас может представить. Что на самом деле невероятно, так это то, что прибыль упала на 57% с $15.9 млрд. за прошлый год. Не смотря на это, компания продолжает зарабатывать невероятное количество денег.

Что еще невероятнее, так это то, что такая огромная компания «дает» более высокий возврат, чем любая другая нефтедобывающая компания. За последний год компания заработала 25,4% возврата на капитал, что показывает, насколько эффективно ExxonMobil тратит деньги. Такой результат легко превзошел результаты других гигантов – Chevron (NYSE: CVX), BP (NYSE: BP) и Shell (NYSE: RDS-A). Самый близкий результат у Chevron -20%.

Это был не единственный результат. ExxonMobil доминирует среди конкурентов последние 5 лет. Обратите внимание на график, на котором видно, что средний показатель за 5 лет возврата на капитал ExxonMobil около 25%, когда как средний показатель у конкурентов несколько ниже.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал