Оптимизация налогов.

В связи с тем, что остался ровно 1 день до того момента, как государство официально поимеет инвесторов в гос облигации и вкладчиков на бабки.

Вспоминаем теорию оптимизации налогов.

1. Зачесть убытки можно прибылью, которая была получена позже. Если, например, убыток был в 2016 году, а прибыль в 2015 году, то для сальдирования убытка надо ждать следующего прибыльного года.

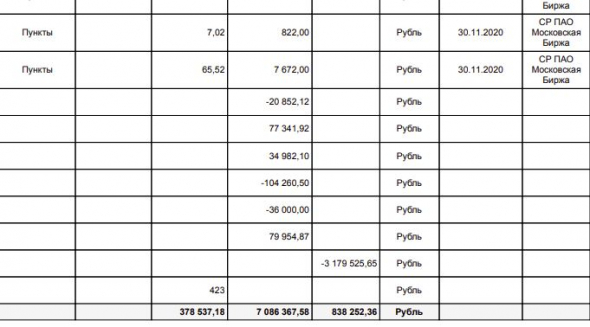

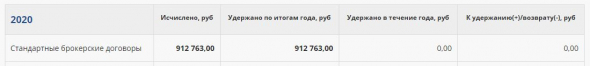

Каждый год мы закрываем либо «+», либо «-». Государство дает нам возможность вернуть часть убытка в виде налога, который был удержан с суммы полученной прибыли. Иными словами, можно зачесть убытки.

Чтобы было понятно, сразу буду приводить пример – гражданин получил убытки в 2011, 2012 годах. Далее он торговал только с «плюсом». Что ему сейчас делать?

Так как у нас идет 2017 год, то в текущем 2017 году вернуть налог можно за три года – это 2014, 2015, 2016 годы. Если суммы полученной прибыли хватит, чтобы зачесть убыток 2011 и 2012 годов, то замечательно. Допустим, убыток в 2011 году – 500 000 рублей, в 2012 году – 20 000 рублей. Прибыль в 2014 году – 600 000 рублей. В 2015 и 2016 годах прибыль была получена в размере 900 000 рублей. Как мы видим из нашего примера, сумма прибыли гораздо больше суммы убытка. И поэтому можно брать любой год: или 2014, или 2015, или 2016 год. Можно взять и вернуть налог, который был уплачен в 2016 году. А можно и за 2014 год вернуть налог – нам любой вариант подходит.

Авто-репост. Читать в блоге

>>>