The Blessed Virgin was 70 years old when has occurred her Assumption. Thus she lived 21 years after the death Jesus, just like there were 21 years between the presentation of Jesus to the Temple at 12 years old and his death at 33 years old — according to visions of Mary Agreda and Maria Valtorta. Thus Mary, after the Ascension of Jesus, remained still 21 years on the Earth to serve as attentive Mother and prioress to the Church in the childhood, also of adviser to the Apostles for any difficulty being able to occur.

This number «contains the ratios of the principle of individuality 1 with the cosmic differentiation 20», according to R. Allendy. These ratios would constitute an act of organization — 2 + 1 = 3: «Thus the principle of individuality, placed between the world of the spirit and that the matter, realizes in itself the meeting of both.»

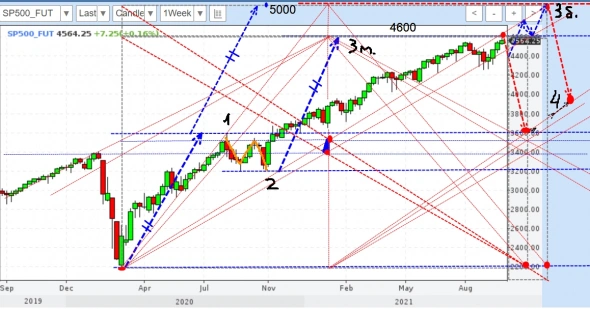

- From Low to Low2 (21). From Low2 to TOP. (21)

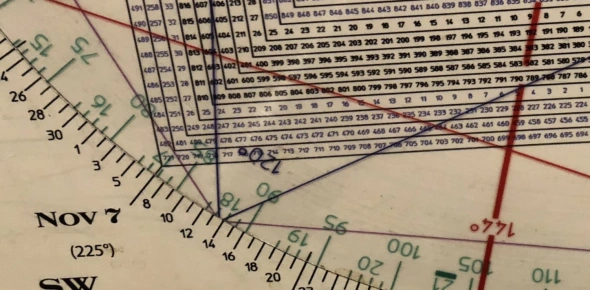

- √ 666.6 = 25.8186 + 21 = 46.8186 .*** 666.6 (March,2009 Low, SPX) /or 21 x 180* on Sq. 9 = 21 x 1 =21

- 46.8186 ² = 2191.98 (Covid Low. SPX)

- From Covid Low + 21 again. √ 2191.98 = 46.8186 +21 = 67.8186

- 67.8186² = 4599. October,26th top 4598.53 SPX.

- So far this level has been respected. Это мое видение вопроса, почему топ был не 4600 или 4605. Именно 4599 -здесь рынок нашел

- сопротивление !

- В то же время, мое правило не шортить S&P, пока Анти-волатильность SVXY не достигнет цифры 65. сейчас 61-61.9. Лонг также невозможен для меня, пока сопротивление 4599.

Авто-репост. Читать в блоге >>>