Блог им. pouri

Расчет стоимости акции Самолет методом дисконтированных денежных потоков за 12 шагов.

- 19 июля 2024, 07:53

- |

*Данный текст не является инвестиционной рекомендацией и не является предложением по покупке или продаже финансовых инструментов или услуг*

Коэффициент дивидендной доходности – 0,0 (плохо). Компания в последний раз платила дивиденды в 2022 году.

Исходные данные:

1. Финансовые показатели берем из РСБУ за 2019-2023 год.

2. Период прогнозирования — период 5 лет (2024 — 2029).

3. Прогноз консервативного роста выручки берем из «Прогноза социально-экономического развития Российской Федерации на 2024 год и на плановый период 2025 и 2026 г.» — 5,0% в год.

4. Средний процент по кредитам берем из «Статистического бюллетеня Банка России» — 7,8% в долларах и 15,38% в рублях.

0. Компания относится к отрасли Homebuilding.

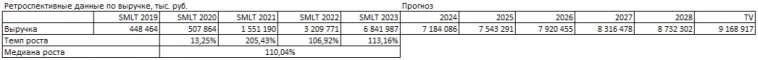

1. Рассчитываем прогноз выручки по консервативному сценарию на 2024-2029 год.

Отличная динамика роста.

2. Рассчитываем долю себестоимости в выручке.

Фактически отсутствует.

3. Рассчитываем долю коммерческих расходов в выручке.

Фактически отсутствует.

4. Рассчитываем долю управленческих расходов в выручке.

5. Рассчитываем долю дохода от участия в других организациях в выручке.

Дочерние компании вносят существенный вклад в финансовые результаты материнской компании.

6. Рассчитываем долю процентов к получению в выручке.

Дочерние компании вносят существенный вклад в финансовые результаты материнской компании.

7. Рассчитываем долю сальдо прочие доходы/прочие расходы в выручке.

Итоговая маржинальность в процентах от выручки. Выручка — себестоимость – коммерческие расходы – управленческие расходы + доходы от участия в других организациях + проценты к получению + сальдо от других доходов/расходов.

Для сравнения:

ЛСР — 113%

Пик – 49%

Апри – 34%

8. Прогнозируем EBIT, который демонстрирует прибыль до уплаты процентов и налогов в прогнозном периоде.

9. Прогнозируем амортизацию и капитальные вложения.

10. Прогнозируем изменение собственного оборотного капитала.

11. Находим показатели для расчета модели WACC.

Размер безрисковой ставки берем равной ставке Treasury Yield 30 Years — 4,406% в долларах.

На основании данных А.Damodaran определяем:

— Размер премии за страновой риск (Россия) — 3,67% в долларах (данные на июль 2024).

— Размер премии за риск вложения в акции — 7,79% в долларах (данные на июль 2024).

Размер премии за риск инвестирования в компании с низкой капитализацией — 1,70% в долларах.

Размер премии за специфический риск компании — 2,00% в долларах.

В ходе расчета % в долларах будет переведен в % в рублях.

На основании данных А.Damodaran определяем бездолговую «бету» и рассчитаем «бету» с учетом структуры капитала и делаем расчет средневзвешенной стоимости капитала:

Доля заемных средств – 90%.

12. Финальный расчет стоимости 1 акции Самолет.

Стоимость 1 акции Самолет – отрицательна при данных условиях из-за больших обязательств.

Попробуем предположить возможные сценарии отношения темпа роста выручки и ставки кредитования. Зеленым цветом выделена цена близкая на данный момент к рыночной. Ближе всего цена на пересечении 10% темпа роста и 10% кредита.

Из застройщиков остался только Инград, был бы вам такой же разбор интересен?

Другие обзоры из строительной сферы:

*Данный текст не является инвестиционной рекомендацией и не является предложением по покупке или продаже финансовых инструментов или услуг*

теги блога Рейтинг ААА by Максим Сергеев

- IPO

- IPO 2024

- Акрон

- акции

- Алроса

- АПРИ

- АФК Система

- Ашинский металлургический завод

- ашинский мз

- Аэрофлот

- Башнеть

- башнефть

- газпром

- ГМК Норникель

- Группа ЛСР

- Группа Позитив

- ДВМП

- Европлан

- Инарктика

- Интер РАО

- интеррао

- КуйбышевАзот

- ленэнерго

- ЛСР

- Лукойл

- м.видео

- Магнит

- магнитогорский металлургический комбинат

- Мвидео

- Мечел

- ММК

- мосэнерго

- МТС

- нижнекамскшина

- НКХП

- НЛМК

- НМТП

- Новатэк

- Норникель

- ОГК-2

- Пик

- ПИК СЗ

- Позитив

- прогноз компании

- прогноз по акциям

- Распадская

- Роснефть

- россети ленэнерго

- Россети Центр

- Россети Центр и Приволжье

- Ростелеком

- Русал

- Русгидро

- Русская аквакультура

- Русснефть

- Самолет

- Саратовский НПЗ

- Северсталь

- Селигдар

- Славнефть-ЯНОС

- Сургутнефтега

- сургутнефтегаз

- татнефть

- Таттелеком

- ТМК

- Транснефть

- Фосагро

- фундаентальный обзор

- фундаментал

- фундаментальный обзор

- фундаментальный анализ

- Черкизово

- ЭсЭфАй

- ЮГК

- ЮГК Южуралзолото

- Южуралзолото

- Юнипро

- ЯТЭК

Размер безрисковой ставки надо брать из наших ОФЗ+страновая премия за риск сидения в них

В целом же, этот весь расчет, это карточный домик.

Простым языком — мы все знаем, что отменяется льготка. Застройщики до свидания, до того момента, как мы не убедимся, что их деятельность стабильна.