Блог им. Klinskih-tag

Конференция Smart-Lab: итоги

- 27 октября 2024, 14:56

- |

🫂 Ну что ж, вот и отгремела очередная конференция Smart-Lab Conf, а значит самое время по горячим следам написать пост на эту тему и вспомнить про всё услышанное, сопроводив его местами своими мыслями и умозаключениями.

Отдельное спасибо организаторам конференции (отдельный привет Василию Баранову и Татьяне Плихта!), благодаря которым мероприятие прошло на высоком уровне и оказалось максимально полезным для всех участников, спикеров и партнёров. Ну и конечно же лично Тимофею Мартынову, который приглашает меня в качестве модератора к эмитентам и всегда рад меня видеть на пре-пати.

Ну и пользуясь удобным случаем, предлагаю вам подписаться на наш телеграм-канал, где мы регулярно анализируем операционные и финансовые отчётности российских компаний, пишем отраслевые обзоры, делимся тезисами закрытых звонков с эмитентами, ну и в принципе публикуем много чего интересного. В общем, welcome!

Ну а теперь погнали!

Разумеется, хедлайнером на этой конференции стала ключевая ставка, которая в пятницу была повышена с 19% до 21%, а потому именно с этого вопроса я начинал свои сессии с эмитентами во время модераций, и именно вокруг этого острого вопроса шли рассуждения практически на любой сцене в субботу.

Но будем последовательны, и обо всём по порядку.

Макс Орловский

✔️ Покупал в сентябре немного на падении Сбербанк и Роснефть

✔️ Покупать российские акции при индексе Мосбиржи ниже 2600 пунктов — перспективная идея

✔️ До 12.00 в понедельник мы можем увидеть маржин-коллы, и много! (любопытно, будем следить и готовить кэш для покупок, ежели увидим «проливы»)

✔️ НМТП покупал в сентябре, но ниже 8 руб. Сейчас этот актив тоже интересен

✔️ Нефтянку считает рискованной идеей, т.к. цены на нефть могут оказаться ниже, чем сейчас. На это мнение Тимофей (модерировал встречу) вполне заслуженно отметил, что куда опасней для инвестиций сейчас выглядит сектор недвижимости, спросив о покупке акций Самолета в эти смутные времена. Ответ Максима был «нет», т.к. в Самолете много «тайных движений» и это безумно рискованная идея.

✔️ Сектор сталелитейщиков под давлением, но цены сильно просели по акциям. Многое зависит от Юго-Восточной Азии и ценовой конъюнктуры там, и надо признать, что в течение последних нескольких недель рынок Китая оживает: за последние три недели там произошёл разворот, цены на руду выросли, и дороговатые российские металлурги сейчас могут оказаться дешёвыми в будущем!

✔️ В розничном секторе X5 Group ещё не «переехал» в Россию (но находится в процессе редомициляции), к Магниту много вопросов, Лента — не фаворит. Ну а что касается FixPrice и O'KEY, то это «калеки» (дословно).

✔️ НОВАТЭК есть в портфеле, также покупал немного Газпрома (вот это поворот). ✔️ Сбер обязательно должен быть в портфеле

✔️ Совкомбанк — непрозрачный, плохо общается с инвесторами (не согласен, меня например они частенько зовут на онлайн-встречи), Тинькофф — пока нет.

✔️ В IT-секторе нравится Arenadata, а вот HeadHunter дорогой и будет интересен к покупкам по 2500+ руб.

Элемент

Так уж получилось, что буквально за час у компании по техническим причинам «слетел» запланированный ранее модератор, и меня попросили провести это мероприятие. Я любезно согласился:

Подробно бизнес компании мы обсуждали в получасовом общении ещё в сентябре (посмотреть можно здесь), поэтому не буду снова отдельно останавливаться на этом, в том видео мы подробно прошлись по всем вопросам тет-а-тет с Олегом Хазовым.

Подробно бизнес компании мы обсуждали в получасовом общении ещё в сентябре (посмотреть можно здесь), поэтому не буду снова отдельно останавливаться на этом, в том видео мы подробно прошлись по всем вопросам тет-а-тет с Олегом Хазовым.👉 Если коротко и одним слайдом, то ГК Элемент — это ставка на активное развитие микроэлектроники в России, под могучим государственным крылом — то есть с гос.заказами, гос.финансированием и субсидированными льготными кредитами. К 2030 году бизнес компании должен кратно вырасти, в этом и состоит инвестиционная идея:

Кто хочет полистать полный вариант презентации — пожалуйста, выложил вот тут.

Кто хочет полистать полный вариант презентации — пожалуйста, выложил вот тут.

Самолет

Ещё одна компанию, которую я модерировал на этой конференции:

Здесь можно обойтись короткими мыслями: компания старается приспосабливаться к новым реалиям и высоким ключевым ставкам, готова к любому повороту событий и имеет инструменты для стимулирования продаж и роста бизнеса. Жизнь заставляет делать больший упор на эффективность, для чего компания отказывается от низкомаржинальных проектов, иногда распродаёт часть своего земельного банка (немного), первичное размещение акций Самолет Плюс по-прежнему актуально и планируется в конце 2025 — начале 2026 года.

Здесь можно обойтись короткими мыслями: компания старается приспосабливаться к новым реалиям и высоким ключевым ставкам, готова к любому повороту событий и имеет инструменты для стимулирования продаж и роста бизнеса. Жизнь заставляет делать больший упор на эффективность, для чего компания отказывается от низкомаржинальных проектов, иногда распродаёт часть своего земельного банка (немного), первичное размещение акций Самолет Плюс по-прежнему актуально и планируется в конце 2025 — начале 2026 года.👉 Моё личное мнение: сейчас инвестировать в акции девелоперов — не самое подходящее время, а вот облигации крупнейших российских застройщиков (флоатеры или фиксы — тут уж как вашей душе угодно) — вполне неплохая идея. Особенно тяжело сейчас приходится мелким региональным застройщикам, а большие акулы рынка на этом фоне будут только наращивать своё присутствие, несмотря на кризис в секторе.

Positive Technologies

✔️ Влияние высокой ключевой ставки на бизнес компании минимальное.

✔️ Ожидается переход на российское ПО уже в начале 2025 года.

✔️ Позитив растёт в два раза быстрее рынка, общий объём которого к 2028 году вырастет до 715 млрд. руб.

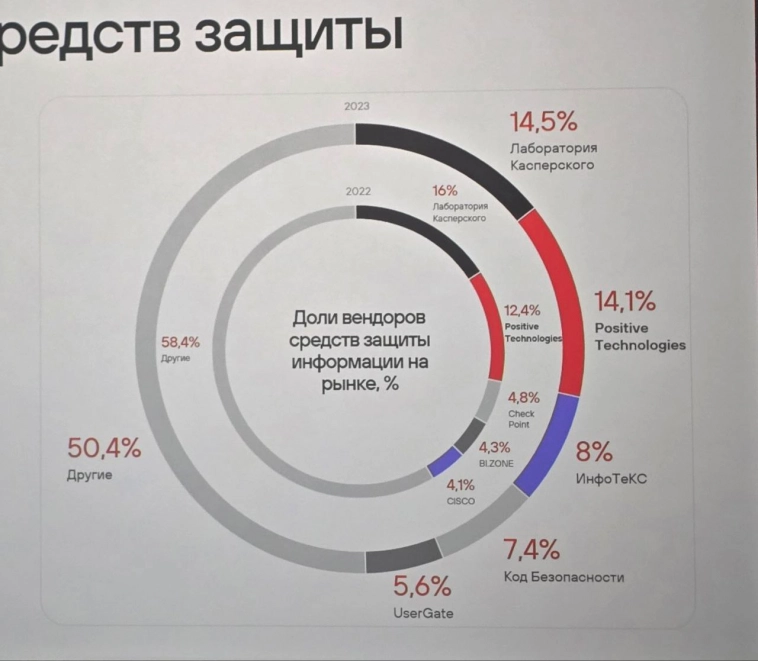

✔️ Компания занимает второе место на отечественном рынке: её доля равна 14,1% (на первом месте Касперский с долей 14,5%).

✔️ На конференции финансовые показатели показывать не стали, сославшись на сезонность бизнеса и напомним, что фин. отчётность за 9 мес. 2024 года будет представлена в ноябре.

✔️ Среднее время закрытия сделок — 255 дней

✔️ Выход нового продукта — NGFW, потенциальный рынок сбыта — 100 млрд руб. в 2024 — 2026 году

✔️ Ещё два новых продукта: PT Dephaze и PT Data Security.

✔️ Рассматривают очередные M&A сделки для масштабирования бизнеса

✔️ Первый и единственный дополнительный выпуск акций в 2024 году составит 7,9%. При удвоении капитализации в будущем возможна допэмиссия в размере 15%.

✔️ Одной из целью компании по-прежнему является выход на новые рынки. При этом компания планирует активно работать средним и малым бизнесом.

✔️ У компании более 40 иностранных партнёров, в ближайшие 2-3 года международный сегмент будет давать 5-10% от выручки

👉 В общем тут всё стабильно, компания продолжает развиваться и не стоит на месте, в портфелях держать можно, покупать на серьёзных коррекциях тоже хорошо.

Сбербанк

Финансовые результаты по МСФО за 3 кв. 2024 года компания представит 31 октября. А потому все слайды, которые Сбер показал на конфе, хорошо нам знакомы (включая бухгалтерские результаты по РСБУ за 9m2024, которые мы разбирали с вами ранее в нашем телеграм-канале).

👉 Сбер обязан быть в ваших инвестиционных портфелях. Ну а почём вы его купите — это уже ваше личное дело.

В общем, предлагаю вашему вниманию слайды и ждём фин. отчётность за третий квартал:

Яндекс

Прогнозные финансовые результаты за 2024 год:

✔️ 29 октября планируется конференц-колл с обновлёнными результатами

✔️ 29 октября планируется конференц-колл с обновлёнными результатами✔️ В компании трудится более 90 000 сотрудников

✔️ Рост компании с 2020 по 2023 гг. составляет ×3,7 раз

✔️ Активно следят за мировыми трендами по типу Open AI итд. Входят в ТОП-20 мировых компаний, которые используют искусственный интеллект. Решения по искусственному интеллекту уже доступны клиентам в рамках существующих подписок.

✔️ Долговая нагрузка не велика, чистый долг на плавающей ставке. В компании ощущают отрицательный эффект от повышения ставки, который дополнительно несёт в себе риски, связанные с контрагентами («ключ» так или иначе влияет на настроения партнёров).

✔️ Предлагают стандартные услуги в дружественных странах. Сделка по реструктуризации бизнеса оставила малую часть центров за границей.

👉 Редомицилированный Яндекс — всё такой же интересный актив и достоин попадания в инвестиционные портфели.

Arenadata

👉 По факту IPO оказалось весьма успешным. Уже сейчас можно об этом говорить открыто и прямо:

Whoosh

Сразу скажу, что на тему Whoosh будет отдельный большой пост, ну а сейчас просто ограничусь тезисами:

✔️ Никто в России не планирует запрещать кикшеринг! Отрасль развивается, регуляторика и правила игры выстраиваются, это нормальный эволюционный этап (на заре своего существования подобный путь проходила и алкогольная отрасль).

✔️ Whoosh — это не дивидендная история, а классическая компания роста. Поэтому на низкую доходность можно и нужно закрывать глаза и радоваться, что она в принципе есть.

✔️ Следующей весной ждём премьеру новых собственных самокатов, производство которых будет локализовано в России.

✔️ Оплата за использование самокатов Whoosh по карте Тройка — важный шаг вперёд.

✔️ Основатели по-прежнему верят в компанию, докупают акции по текущим ценникам, и на текущий момент на четверых имеют долю порядка 70% в капитале.

✔️ Высокая ключевая ставка влияет негативно на бизнес, но высокая операционная эффективность поддерживает бизнес.

✔️ Чувствительность к волатильности курса рубля есть, но эффект носит ограниченный характер.

✔️ Дорогое такси в больших городах помогает Whoosh в острой конкурентной борьбе.

✔️ Байбэк: «будем использовать и дальше»

✔️ Ставка на Латинскую Америку по-прежнему в силе: по имеющейся статистике, поездок там совершается меньше, но они в 1,5 раза дороже, чем в РФ. Конкуренции там на текущий момент у компании практически нет.

👉 Уже давно присматриваюсь к покупкам акций Whoosh, а по текущим ценникам особенно. На мой взгляд, на долгосрок — это очень перспективная идея, которая может приятно удивить.

ГМК Норильский Никель

Бросилось в глаза, что впервые за долгое время на конференции не было представителей ГМК Норникель, хотя до этого момента они выступали на каждом подобном мероприятии. К чему бы это?

АФК Система

✔️ Холдинг имеет важное значение для страны, его совокупный вклад в российскую экономику оценивается в 0,6%

✔️ В скором времени на IPO выйдут три «дочки» АФК Система — Космос, Медси и Биннофарм. Чуть позже к ним присоединится агрохолдинг Степь

✔️ Проведение IPO — это не самоцель, по-прежнему интересуют только крупные сделки (от 10 млрд. рублей), но на текущем рынке это не представляется возможным.

✔️ Сегежа не теряет своей привлекательности (смелое заявление!), поэтому АФК Система останется её главным акционером.

✔️ Основной денежный поток обеспечивается дивидендами, и все «дочки» их исправно платят: в год это даёт порядка 40 млрд. руб. Но для обслуживания долга в текущих условиях даже этого может не хватить.

✔️ Половина долга компании с плавающей ставкой. На конец первого полугодия 2024 года ставка по долговому портфелю составляла 11,5%, рефинансировать долг планируется через флоатеры.

✔️ Если удастся снизить долг, то АФК Система возобновит выплату дивидендов (50% от денежного потока).

✔️ Процедура buyback возможна, но не в текущих условиях.

✔️ Долги «дочек» не поднимаются на материнский уровень, поэтому никакого риска банкротства холдинга нет.

✔️ Стоимость активов компании в три раза превышают её рыночную капитализацию.

👉 АФК Система вряд ли обанкротится и перестанет существовать на российской бизнес-карте, но покупать бумаги сейчас, на мой субъективный взгляд — не самая лучшая и очевидная идея. Ключевая ставка высокая, проблем хватает, а главный драйвер в виде IPO, судя по всему, откладывается на неопределённое время.

OZON

✔️ В 2023 году уровень проникновения электронной коммерции был 17%, к 2027 году эта цифра вырастет до 33%.

✔️ Компания растёт выше рынка в целом: в 2024 году оборот вырос почти на +70%. Были сложности с платежами в Китай, но большая часть проблем решена.

✔️ По скорректированной EBITDA в прошлом году компания смогла выйти в плюс, в этом будет аналогично.

✔️ В категории одежды было сильное отставание, но сейчас в этот сегмент привлекли 240 продавцов, отставание активно нивелируется.

✔️ Компания присутствует в странах СНГ, но их доля в обороте менее 5% и вряд ли вырастет.

✔️ Компания будет активно инвестировать в ближайшие пару лет, после чего рынок e-commerce выйдет на плато.

✔️ У Озона активно развивается финтех-направление: портфель кредитов здесь вырос в 2,6 раза, остатки на счетах клиентов — в 10 раз. В работе новые продукты — страхование, лизинг, эквайринг и премиум сегмент.

✔️ Быстро растёт рекламная платформа — её выручка в 1 полугодии превысила 51 млрд. руб.

✔️ Общий долг составляет 97 млрд. руб. Ставка в основном плавающая, поэтому рост «ключа» оказывает негативное влияние.

👉 Котировки акций компании тем временем торгуются ниже 3000 руб., впервые за последние 8 месяцев, и в ближайшее время мы «прожарим» компанию и актуализируем этот инвестиционный кейс.

МТС

✔️ Растёт на 300 тыс. абонентов в квартал, клиенты экосистемы (20% от общего числа) дают половину всей выручки.

✔️ Выручка от услуг связи растет скромно — всего лишь по 6-7% в год, в то время как экосистемные направления растут гораздо быстрее. Именно поэтому компания делает ставку именно на них.

✔️ Рекламный бизнес прибавляет по +70% в год, доходы от самокатов Юрент так же выросли на +75%.

✔️ Капзатраты выросли до 120 млрд. рублей (в прошлом году было 100 млрд). Курс рубля ведёт к удорожанию оборудования.

✔️ В 2022 году закупили много китайский станций, которых хватит ещё на несколько лет, а с конца 2024 года начнутся поставки российских станций. И — импортозамещение!

✔️ Возможен выход новых «дочек» на IPO, но точных сроков пока нет.

✔️ Выплату дивидендов в компании почему-то решили не комментировать (подозрительно, блин), о процедуре buyback речи сейчас не идёт.

✔️ Выход на международные рынки не планируется

✔️ Высокие ставки давят на прибыль: в первом полугодии обслуживание долга выросло на 18%.

✔️ Более половины долга — по плавающей ставке. В следующем году нужно будет рефинансировать около 1/3 долга, компания будет размещать новые флоатеры.

✔️ МТС ведёт диалог с ФАС, тарифы будут расти на уровне инфляции.

👉 Нежелание компании комментировать дивиденды несколько смущает, однако АФК Система на своём выступлении уверенно заявила, что "основной денежный поток обеспечивается дивидендами, и все дочки их исправно платят", поэтому никуда МТС не денется и заплатит дивы за 2023 год! Но покупать акции при «ключе» 21% уже не так интересно, да и зачем?

Аэрофлот

✔️ Доля компании на отечественном рынке авиаперевозок — 42,7%, на международных рынках — 26,8% (растет наиболее быстрыми темпами).

✔️ За 9 мес. 20242 года кол-во пассажиров выросло до 42,5 млн. человек (+19%), занятость кресел — 89,8% (среднемировой показатель составляет около 80%).

✔️ Фин. показатели Аэрофлота на исторических максимумах, даже «низкое» 1 полугодие было прибыльным.

✔️ Открываются новые направления, но быстрому росту мешают ограничения по флоту.

✔️ Заказано 339 новых российских воздушных судов, первые поставки начнутся в конце 2025 года.

✔️ Средний возраст флота около 9 лет — это один из самых низких показателей в Европе.

✔️ Долг компании многие рассчитывают неверно. Большая его часть — это лизинг по льготной ставке, кредиты же составляют всего 79 млрд. руб., при этом на балансе лежат 117 млрд. руб.

✔️ Компания активно сотрудничает с ФАС, механизмы ценообразования полностью прозрачны, никаких острых вопросов сейчас с ведомством нет.

👉 Рад за Аэрофлот, но инвестировать в него желания как не было, так и нет (я слишком много знаю, видимо, о чём вслух говорить не принято).

Лента

✔️ Компания наконец-то нашла оптимальную модель, и в этом смысле очень помогла покупка «Монетки».

✔️ В следующем году планируют показать выручку на уровне 1 трлн. руб. (ну наконец-то!)

✔️ Растут все показатели рентабельности, по EBITDA эта цифра близка к 8% (очень неплохо!)

✔️ Опережающими темпами растёт онлайн-торговля: сейчас она даёт 7% от выручки, в скором времени вырастет до 10%.

✔️ Капзатраты в этом году составят 4-5% от выручки.

✔️ Из-за дефицита рабочей силы растут расходы на оплату труда, компания вкладывает в автоматизацию и роботизацию.

✔️ Компания ищет новые перспективные активы, но покупка «Ашана» не рассматривается.

✔️ Долговая нагрузка снижается: к концу 2024 года соотношение NetDebt/EBITDA составит 1,1-1,2х.

✔️ В теории это даст возможность платить дивиденды, но при таких ставках лучше направить эти деньги развитие (согласен).

👉 Несмотря на значительное улучшение бизнеса и финансовых метрик, фаворитом отрасли Лента по-прежнему не является. Котировки акций тем временем скорректировались с весенне-летних максимумов примерно на 20% и торгуются сейчас по 1000+ руб. Если снижение на этом не будет остановлено, то по трёхзначным ценникам вполне можно приглядываться к этим бумагам, и чем ближе котировки будут к историческим минимумам — тем пристальнее нужно будет приглядываться!

ВЫВОДЫ

👉 Текущая высокая ключевая ставка с одной стороны даёт прекрасную возможность зафиксировать хорошую доходность (через банковские депозиты, облигации с постоянным купоном, флоатеры или фонды денежного рынка), а с другой — может предоставить хорошую возможность для покупки подешевевших акций!

Т.к. я являюсь классическим сторонником диверсификации, готов докупать по адекватным ценникам разные типы активов, главное — чтобы они были с хорошим соотношением риск/доходность.

Так что сидим и ждём, когда на рынках прольётся «кровь», и там где падение будет особенно глубоким, резким и стремительным — там и будем покупать!

❤️ Отдельное спасибо за ваши лайки! Мы старались собрать воедино всю информацию с тех сессий, на которых нам удалось побывать.

теги блога Козлов Юрий

- Fix Price

- Globaltrans

- Headhunter

- IMOEX

- IPO

- IPO 2024

- Ozon

- softline

- X5

- X5 Retail Group

- акции

- АЛРОСА

- анализ отчетности

- АФК Система

- Аэрофлот

- ВТБ

- газ

- Газпром

- Газпромнефть

- ГМК Норникель

- Группа ЛСР

- дивиденды

- дивиденды 2020

- дивиденды 2021

- доллар

- доллар рубль

- займер

- золото

- инвестирование

- инвестиции

- Индекс МБ

- индекс Мосбиржи

- интервью

- инфляция

- КарМани

- ключевая ставка

- ключевая ставка ЦБ РФ

- коронавирус

- ЛСР

- ЛУКОЙЛ

- М.видео

- Магнит

- ММВБ

- ММК

- Мосбиржа

- Московская биржа

- Мосэнерго

- МСФО

- МТС

- недвижимость

- нефть

- НЛМК

- НМТП

- НОВАТЭК

- облигации

- ОГК-2

- операционные результаты

- отчеты МСФО

- ПИК СЗ

- полиметалл

- Полюс

- Полюс золото

- прогноз по акциям

- Распадская

- Роснефть

- Россети Ленэнерго

- российский рынок акций

- российский фондовый рынок

- Россия

- Ростелеком

- РСБУ

- Русагро

- Русал

- самолет

- сбербанк

- Северсталь

- Сегежа групп

- Селигдар

- совкомбанк

- Совкомфлот

- сталь

- статистика

- Сургутнефтегаз

- США

- Татнефть

- ТГК-1

- ТМК

- финансовая отчетность

- фондовый рынок

- фондовый рынок

- форекс

- Фосагро

- ФСК Россети

- фьючерс MIX

- ЦБ РФ

- Элемент

- Энел Россия

- Эталон

- Юнипро

- Яндекс

и энто жужжание по идее должно идти на фоне того что, дешевые, энтому потому что лежат на дне...

А где дно то?..

А если по-нашему, по-простому, по-ослиному. одним словом — ПОКУПАТЬ или ПРОДАВАТЬ?

на вкладах — огрызки доходов банков.

" Текущая высокая ключевая ставка с одной стороны даёт прекрасную возможность зафиксировать хорошую доходность (через банковские депозиты, облигации с постоянным купоном, флоатеры или фонды денежного рынка), а с другой — может предоставить хорошую возможность для покупки подешевевших акций!" ©

Что же ты такое несешь? А как же те, кто купил уже до этих всех событий те самые акции? Это они радоваться должны падению капитализации? А те, которые покупали прошлые выпуски облигаций радоваться надо, что появились новые, более выгодные? Это ж какой надо иметь спиноглазый взгляд на вещи и аномальное восприятие тогда!