Блог им. Ilia_Zavialov

Завьялов Илья Николаевич про Velodrome (Ч.2).

- 14 ноября 2024, 13:23

- |

Перед тем как вы погрузитесь в изучение статьи, обратите внимание на тот факт что всё упомянутое в ней не является финансовой рекомендацией для принятие более взвешенного решения просьба провести свое собственное исследование.

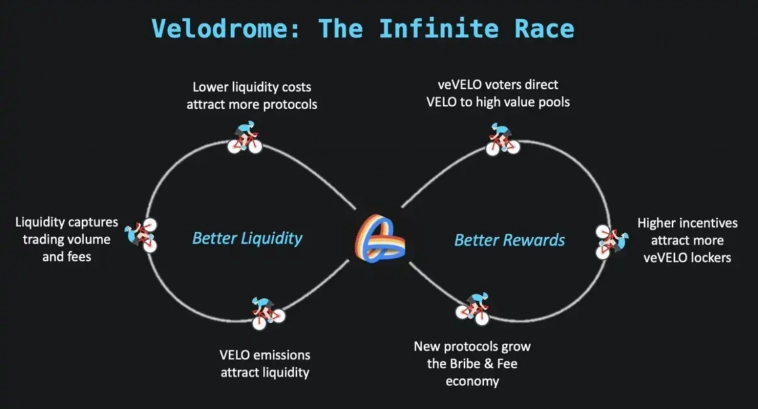

Velodrome родился из оригинальной идеи Андре Кронье, представившего ve(3, 3) Solidly DEX, и работает как MetaDEX, то есть DEX, объединяющий функции автоматизированного маркет-мейкера (AMM) для волатильных и стабильных пар со стимулирующим слоем, предназначенным для координации эмиссии токенов и согласования интересов участников. Сочетая ключевые элементы veModel от Curve, ускорения и оптимизации Convex поверх veTokens, UniV2, UniV3 и автоматических менеджеров ликвидности в сотрудничестве с Mellow Protocol, Velodrome предоставляет комплексную платформу, где трейдеры выигрывают от меньшего проскальзывания, поставщики ликвидности (LP) получают комиссию от более высоких объемов, а держатели токенов фиксируют комиссию за протокол, в то время как LP получают дополнительную эмиссию токенов.

Сердцем этой экосистемы является $VELO, токен ERC20, который блокируется и изымается из обращения, а позиции токенизируются как veNFTs. Владение veVELO NFTs дает право голоса, чтобы влиять на распределение стимулов ликвидности. Поскольку локеры получают комиссионные от пулов, за которые они голосуют, у них есть стимул голосовать за те пулы, которые обеспечивают наибольший объем.

Держатели veVELO компании Velodrome обладают значительным влиянием в экосистеме, направляя вознаграждения $VELO в определенные пулы ликвидности и получая 100% комиссионных от пулов, которые они поддерживают, в дополнение к поощрениям избирателей (также называемым «взятками») от каждой эпохи. Этот механизм позволяет пулам, генерирующим комиссионные, выйти на самоокупаемость, снижая потребность партнерских протоколов в постоянном предоставлении стимулов, тем самым снижая операционные расходы и способствуя более эффективной модели предоставления ликвидности. В свою очередь, поставщики ликвидности (LP) в Velodrome получают стабильное, основанное на времени вознаграждение, позволяющее получать стабильную прибыль, не зависящую от волатильности рынка, что является заметным улучшением по сравнению с другими реализациями концентрированной ликвидности AMM (clAMM), которые полагаются исключительно на swap fees.

Выходя за рамки традиционного DEX, Velodrome теперь превращается в chain-level incentives layer. То, что начиналось как специализированный AMM на Optimism, перерастает в комплексную модель MetaDEX, обслуживающую взаимосвязанные L2 chains в Superchain OP.

В настоящее время девять Superchain L2 заблокировали veVELO и в совокупности выделили более 4 миллионов долларов на стимулирование ликвидности в своих сетях, и эта тенденция будет продолжаться по мере того, как все больше L2 будут принимать и блокировать $VELO.

С точки зрения развития, стоит отметить, что сам Superchain в настоящее время охватывает более 50 сетей, и Velodrome намерен обеспечить бесшовную инфраструктуру ликвидности в этой сети, обеспечивая глубокую ликвидность on-chain для таких важных активов, как $ETH, $WBTC, $OP, $USDC, LSTs и LRTs, и других. Благодаря невидимой cross-chain совместимости инфраструктура Velodrome поддерживает swapping, voting, и стимулы во всех сетях Superchain, доступные в упрощенном режиме через фронт-энд Velodrome. Важно отметить, что все это происходит благодаря подключению к LP в сети Superchain без изменения TVL соответствующей сети — это будет достигнуто с помощью предстоящей функции под названием «Superswaps».

Фактическая эволюция Velodrome от простого ve(3,3) DEX до interchain liquidity layer не может быть легко воспроизведена, поскольку мы говорим о проекте без поддержки венчурных фондов с уже консолидированным брендом и длительным послужным списком. В отличие от типичных проектов, которые привлекают средства, продавая токены венчурным инвесторам, которые затем ожидают быстрого роста цены токенов для получения прибыли, Velodrome избегает всевозможного краткосрочного давления. Без навязанных венчурными фондами контрольных показателей или давления со стороны инвесторов, Velodrome может сосредоточиться на укреплении своего ценностного предложения, сотрудничая с проектами экосистемы и повышая свой авторитет. Блокировка токенов командой также подчеркивает их приверженность, укрепляя доверие пользователей, которые понимают, что команда заинтересована в долговечности протокола, а не в немедленной ликвидности от продажи разблокированных токенов.

С помощью интегрированной приборной панели Velodrome пользователи могут легко отслеживать депозиты, вознаграждения и позиции без необходимости переключаться между сетями, обеспечивая улучшенный пользовательский опыт за счет консолидации вознаграждений и позиций ликвидности. Токены всех Superchain L2 можно искать в этом едином интерфейсе.

Сетевые эффекты Superchain являются самым мощным конкурентным преимуществом и попутным ветром для Velodrome на данный момент, предлагая широкое воздействие на различные сети второго уровня, включая OP Mainnet в качестве центра управления, Zora для NFT, Lisk для активов реального мира (RWA), Worldchain для Proof of Humanity (PoH), сети, ориентированные на DeFi, такие как Mode и Fraxtal, и другие вертикали рынка, которые со временем появятся, такие как DePIN или социальные, или даже более крупные организации, последовавшие примеру Sony с Soneium. Эта взаимосвязанная сеть, опирающаяся на TVL, продолжает расти по мере присоединения новых сетей, что выводит Velodrome на передовые позиции.

С точки зрения конкуренции, Curve и Uniswap — два наиболее заметных DEX, и они также способны обеспечить cross-chain функциональность, причем первый запускает собственную сети, а второй — дружественные форки с соглашениями о разделении доходов. Однако оба они сталкиваются с постоянными проблемами, связанными с устойчивым стимулированием участия пользователей и объединением контрибьюторов. Например, отсутствие распределения доходов среди держателей $UNI возлагает на Uniswap Labs обязанность искать альтернативные способы монетизации, такие как плата за фронтенд, которые приносят непропорциональную выгоду компании, а не пользователям. Поскольку держатели токенов $UNI не участвуют в доходах протокола, у них также отсутствует финансовый стимул для участия в управлении. Аналогичным образом, сообщество Curve рассредоточено по различным derivative protocols, каждый из которых имеет собственные структуры стимулов.

Экономика токенов является основополагающей для успеха DEX, а неспособность поделиться ценностью с держателями токенов приводит к созданию системы, которая не стимулирует LPs оставаться, облегчая их миграцию на платформы, предлагающие более комплексные механизмы разделения стоимости. Именно эту возможность и должен использовать $VELO, чтобы постепенно отвоевать долю рынка у Uniswap и сократить большой разрыв в капитализации, существующий между $UNI (рыночная стоимость более 4 миллиардов долларов) и $VELO (рыночная стоимость менее 100 миллионов долларов). В отличие от традиционного бизнеса, который выигрывает от пассивных инвесторов, децентрализованные системы обретают устойчивость и адаптивность благодаря активным держателям токенов. Токены, которые одновременно распределяют и управляют стоимостью, побуждают участников действовать в долгосрочных интересах протокола, стимулируя рост помимо обещания будущих выплат или «ценности управления».

теги блога Завьялов Илья Николаевич

- ai

- bicion

- Binance

- Binance Coin

- bitcoin

- bitcoin exchange

- BitCoins

- Bitcon

- blockchain

- btc

- BTC-USD

- BTCUSD падение

- BTCUSDT

- CommEX

- crypto

- cryptocurrency

- cryptotrading

- crysis

- DeepSeek

- DeFi

- derivatives

- ETF

- eth

- ethereum

- finance

- futures

- market making

- nvidia

- S&P500

- SEC

- Solana

- Tether

- usd rub

- USDT

- WEB3

- акции

- анализ

- аналитик

- аналитика

- биткоин

- блокчейн

- блокчейн для чайников

- выборы президента США 2024

- деривативы

- децентрализация

- децентрализованные финансы

- доллар

- займы

- заёмные средства

- инвест

- инфляция в США

- искусственный интеллект

- конец для доллара

- Крах

- кредиты

- крипто

- криптобиржа

- криптовалюта

- криптовалюта как заработать

- Криптовалюты

- криптовалюты новости

- криптография

- криптомонета

- криптономика

- криптонубы

- крипторынок

- крпитовалюты

- курс

- ликвидация

- ликвидность

- майнинг криптовалют

- мнение по рынку

- мнения

- мнения и аналитика

- Мнения и прогнозы аналитиков

- мобильный пост

- МостЫ

- обзор рынка

- опционы

- отчёт

- оффтоп

- пргноз

- прогноз

- рынки

- рынок - взгляд

- сигнал

- ставка фрс сша

- стейблкоин

- сша

- технический анализ

- торговые сигналы

- трейдинг

- форекс

- ФРС США

- фьч РТС

- фьчерс

- экономика

- экономика США

- эфириум

- эфириум биткоин