SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог компании Marketstat | И Райан Джонс призывает к этому...

- 03 февраля 2014, 15:08

- |

Подтверждаю свои предположения. Первое: математика —природа. Второе: всё, что нас окружает можно представить и понять с помощью чисел. Третье: если числа любой системы поставить в график, возникает система.

© Фильм «Пи»

Далеко не одному автору принадлежит утверждение, что вся суть биржевой игры сводится к игре с числами. Абсолютно не важно, ведутся ли операции с фьючерсами на кукурузу или акциями нефтяной компании. Вся игра заключается в сокращении убытков и увеличении прибылей, и лишь эмоциональная составляющая мешает не путать слова в данном постулате.

Не претендуя на истинность в последней инстанции, могу отметить, что все торговые системы, с которыми я имел радость ознакомиться за свою скромную карьеру «человека, знакомящегося с торговыми системами» работают. Проблема в том, что работают они лишь при тех условиях, которые ими предусмотрены. Но на рынке ситуаций такое бесчисленное множество, что всех переменных не учесть. Таким образом, отличаются системы лишь тем, насколько в них предусмотрено отсутствие заданного условия на рынке. Говоря простым языком, насколько грамотно налажен риск-менеджмент.

Возьмем, к примеру, всеми известного «Аллигатора Вильямса». Трендовый индикатор, который рекомендует открывать позицию, когда линии, составляющие индикатор начинают расходиться. Каждый, кто когда-либо пробовал использовать данный индикатор (впрочем, как и абсолютно любой другой), знает, что не всякое, казалось бы «раскрытие пасти», является началом тренда. В 70% случаев, спустя несколько свечей, линии сходятся и продолжают боковое движение (а то и противоположное). Естественно, для того, чтобы научиться определять верный сигнал от ложного, требуются годы практики и наблюдения за поведением цены. Но как остаться на плаву в течение этих лет?

Сам Вильямс дает инструкцию к пользованию «Аллигатором», которая заключается в своеобразном контроле рисков. Необходимо ставить стоп-ордер в районе синей линии баланса, или за предыдущим фракталом, или на один пункт второй свечи, составляющей предыдущий фрактал. Все эти меры необходимы не только для контроля убытков, пока серия ложных сигналов не перейдет в один верный, но и для наращивания прибыли, пока верный сигнал не сменится на следующий ложный.

Собственно говоря, это лишь система, которая рекомендует где выставлять стоп-ордера. Просторы интернета заполнены различными системами. Также есть трейдеры, которые, категорически против выставления стопов. Но сути обсуждаемой темы это не меняет. Рано или поздно и тем и другим приходится закрывать позицию и как утверждают профессионалы — лучше закрывать ее по запланированным ценам, нежели ждать тотальной аннигиляции счета.

Итак, Ральф Винс, Райан Джонс, Нассим Талеб и многие другие утверждают, что самое важное в биржевой игре – умение считать. Я отношу себя к той категории лиц, которые абсолютно согласны с этим. Тем более, что знаний высшей математики и математического анализа не требуется. Достаточно знакомства со школьной арифметикой. Как мы уже обсуждали однажды, вероятность прибыльного/убыточного исхода любой отдельной сделки стремится к единице (то есть к соотношению 50/50). «Естественно конечный баланс счета зависит от того, как часто были убыточные и прибыльные сделки», — скажет новичок. И будет не прав.

Конечный результат зависит от того, насколько прибыльными были прибыльные сделки, и насколько убыточными – убыточные.

Говоря непосредственно о риск- или мани-менеджменте, следует отметить, что методов управления рисками большое множество и, как и торговые стратегии, они сугубо индивидуальны. Более того, каждый трейдер не только подбирает для себя наиболее комфортный метод, но и дорабатывает его, исходя из своих убеждений. Профессионалы постарались помочь новичкам, подробно разъяснив свои методы, мы в свою очередь постарались облегчить выбор между разными стратегиями.

Метод фиксированной пропорции Райана Джонса, одна из разновидностей антимартингейла. Суть метода во введении определенной величины, по достижении которой трейдер переходит к увеличению торгуемого объема на заданное количество лотов. То есть, говоря проще, допустим дельта (именно так называется эта величина) установлена в размере 500 у.е. При получении прибыли на один лот в размере 500 у.е., мы можем наращивать объем еще на один лот. Следующее наращивание объема ожидает трейдера при достижении 500 у.е. на каждый торгуемый лот, в данном случае 1000 у.е. и так далее.

Преимущество данной стратегии на лицо. При соблюдении всех условий, прибыль наращивается в геометрической прогрессии. При этом агрессивность торговли зависит от выставленной дельты. Очевидно, что при маленькой дельте, объем будет наращиваться намного быстрее, чем при большой. Тут, опять же, следует исходить из намерений и умений трейдера. Я рекомендую придерживаться более консервативных методов. Горячая голова еще никому не приносила стабильной пользы.

Есть у данной стратегии и свои нюансы:

— при определении дельты для своего счета, необходимо учитывать стоимость лота. То есть, в случае если лот стоит 1000 у.е., дельта определена в 500 у.е. и размер счета – 1000 у.е., при достижении дельты, трейдер просто не сможет увеличить объем на 1 лот. Поэтому необходимо исходить из размера счета и стоимости одного лота, торгуемого инструмента.

— сокращение убытков идет намного быстрее, чем наращивание прибыли, что позволяет сохранять прибыль, но при условии длительной серии убыточных сделок, выход из просадки будет достаточно длительным, потому что объем торгуемого инструмента, по достижении убыточной сделки, моментально сокращается до минимума.

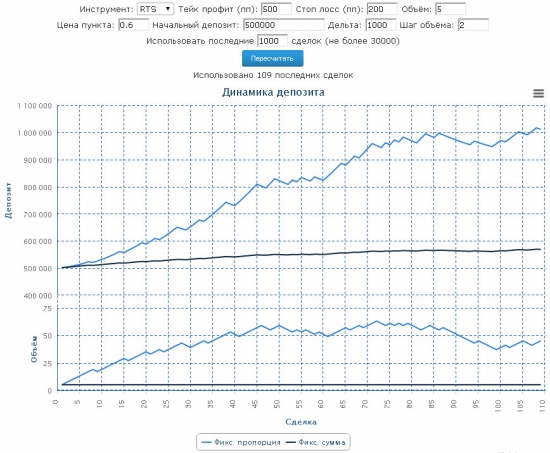

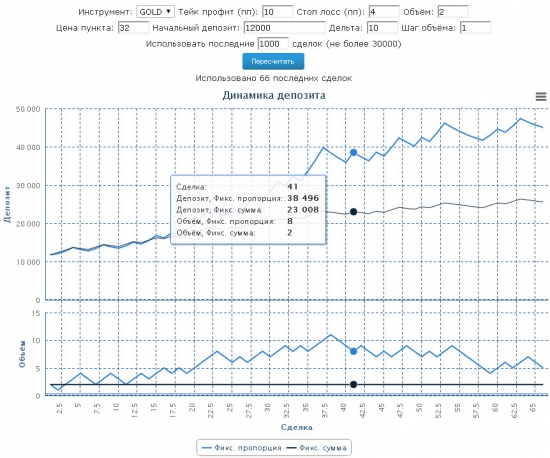

На графике сравнения метода фиксированной суммы и метода фиксированной пропорции, наблюдается серьезное преимущество второго, при заданных условиях. Да, я постоянно слышу: «Это история, и смысла, анализировать историю, нет. Потому что она не повторится» Но данный анализ направлен на определение наиболее комфортного метода управления капиталом для заданного метода торговли. И при всем при этом, я не устаю повторять, что моя философия направлена не на анализ рынка, а на анализ себя и своих действий. А человек, в свою очередь, такое создание, который склонен к тому, чтобы повторять и повторять свои ошибки. И лишь методом тщательного анализа и выявления этих ошибок, от них можно избавиться и усовершенствовать систему.

Обратив внимание на разницу в графиках двух методов, стоит обратить на то, что в моменте, метод Р. Джонса позволил нарастить объем до 60 контрактов, а также увеличить счет в почти два раза, по сравнению с методом фиксированной суммы.

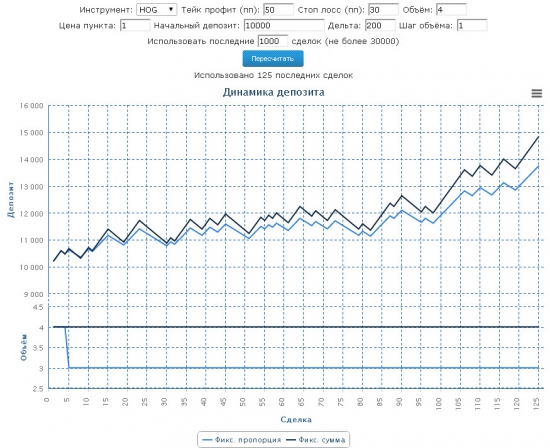

С другой стороны, при применении другой торговой стратегии, данный метод управления рисками работает хуже, в силу своей особенности, сбрасывать объем на минимум при первой же убыточной сделке.

Но и это не значит, что метод будет проигрывать всегда. При анализе данной торговли, мы можем наблюдать то, что при первых сделках, два метода идут практически «ноздря в ноздрю», и метод Р. Джонса в моментах проигрывал по доходности. Но при достижении серии прибыльных сделок, доходность резко возросла. И не смотря на смены прибыльных и убыточных сделок, доход от рассматриваемого метода превысил доходность метода фиксированной суммы, почти в два раза.

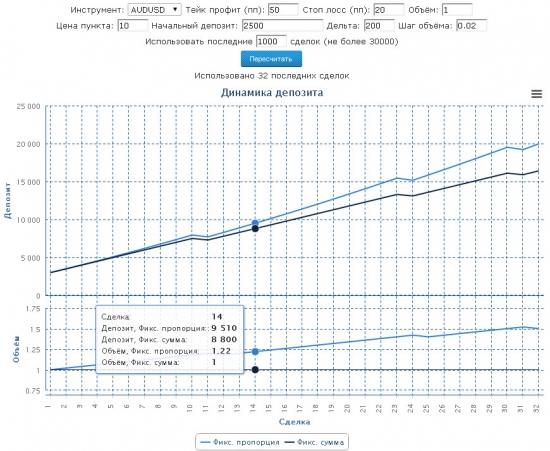

Также метод работает и на других рынках. В силу особенности рынка Форекс, единица объема при достижении дельты, может указываться делимым лотом.

В заключении, стоит отметить, что определить, подходит ли Вам данная методика, как и любая другая, Вы можете, лишь попробовав ее, на своем счету. Выбрать, с какой методики начать, поможет сервис «Статистика трейдера», путем анализа Ваших сделок. Ну а я, в свою очередь, всегда рекомендую лишь одно – всегда, начиная вносить новшества в свою торговлю, сокращайте торгуемый объем до минимального лота, иначе ноль на балансе обеспечен.

С уважением,

«Статистика трейдера»

теги блога Serik Akhmadiyev

- анализ торговли

- Кейнс

- конкурс

- макроэкономика

- методы анализа

- новый год

- подарки

- статистика трейдера

- фантазии

Новости тг-канал

Новости тг-канал

Аффтор, пеши исчо!

1) Выход на биржу и продажа акций

2) Долгий падающий график, отсутствие дивидендов

3) Делистинг или обратный выкуп по бросовым ценам

У нас очень многие мелкие компании этим занимаются.

Из последних: ПАВА, НЕКК

Как бы их взъеб… взбодрить через числа-суммы компенсаций инвесторам чтоб отбить охоту на будущее?