SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. semi

Ральф Винс на рынке форекс

- 07 ноября 2015, 18:39

- |

Здравствуйте, друзья!

Решил обратится к вам с таким вопросом:

— у меня есть программа по расчету оптимальной доли счета на основании методики Ральфа Винса. Его методика предназначена для работы на фондовом рынке, а как её использовать на рынке форекс?

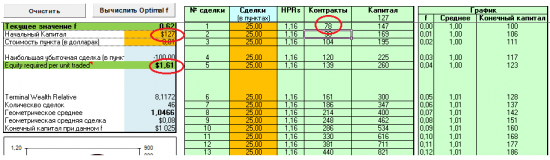

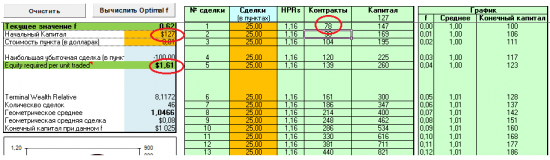

Вот сделал расчет на основании истории сделок. Торговал робот. Сейчас программа выдает результат, что я могу заключить 78 сделок с риском в каждой сделке в 1,61$ при начальном капитале 127$. Советник торгует таким образом, что все время открыта всего одна сделка. Добиться 78 одновременно открытых сделок не получится (советник торгует по евро/доллару) да и маржа не позволит открыть столько сделок. Маржу можно обеспечить уменьшив риск в каждой сделке — сам Ральф Винс рекомендует рисковать долей счета несколько меньшей от оптимального f, а вот как можно решить вопрос с количеством сделок?

Решил обратится к вам с таким вопросом:

— у меня есть программа по расчету оптимальной доли счета на основании методики Ральфа Винса. Его методика предназначена для работы на фондовом рынке, а как её использовать на рынке форекс?

Вот сделал расчет на основании истории сделок. Торговал робот. Сейчас программа выдает результат, что я могу заключить 78 сделок с риском в каждой сделке в 1,61$ при начальном капитале 127$. Советник торгует таким образом, что все время открыта всего одна сделка. Добиться 78 одновременно открытых сделок не получится (советник торгует по евро/доллару) да и маржа не позволит открыть столько сделок. Маржу можно обеспечить уменьшив риск в каждой сделке — сам Ральф Винс рекомендует рисковать долей счета несколько меньшей от оптимального f, а вот как можно решить вопрос с количеством сделок?

теги блога semi

- bitcoin

- eur chf

- forex

- gold

- silver

- USD index

- австралийский доллар

- аналитика рынка форекс

- биткоин

- валютная пара

- вопрос

- гривна

- доллар

- золото

- индекс доллара

- криптовалюта

- курс

- математическое ожидание

- месячный график

- природный газ

- прогноз

- прогноз цены золота

- Ральф Винс

- свечной анализ

- сереберо

- серебро

- сигнал

- торговая стратегия

- торговые рекомендации

- трейдер

- управление капиталом

- форекс

- фьючерс

- японские свечи

А если его не знать — то и формулы УК не помогут. С таким же успехом можно и на глазок.

А вот плюнуть на арифметику и считать только геометрию сделок и роста капитала (TWR), увеличивать математичексое ожидание, понижать дисперсию и увеличивать количество сделок при общем положительном матожидании, как это следует из ФУР (фундаментального уравнения торговли) — милости прошу.

И вообще, обе книги Винса следует ИЗУЧИТЬ!!! Там сложного ничего нет.

Я всегда полагал, что основу этих теорий составляет случайный характер « игры » и собственно суть теорий сводиться лишь к тому, что начиная с определенного объема ставки (более 20% от суммы счета ) риск проиграть превосходит риски получить прибыль.

Если это так, то зачем В ПРИНЦИПЕ знать « сценарный спектр » и что значат эти умные слова...?!

Вот с этим я согласен на сто процентов. Вы АБСОЛЮТНО правы!!!

Добавлю вот ещё что. Лет десять назад я тоже увлекался расчётами систем и поисками ф оптимального по Винсу. Прогонял тесты на исторических данных и получал за несколько лет TWR, ну, к примеру, 5E+18. По формулам — всё гладко и логично. Я считал сутками и нашёл грааль. Игра сделана, подумал я.

К сожалению, в реале такое не удалось… :)

И ещё — за десятилетие экспериментов я сократил свой месячный риск с 25 процентов до пяти процентов. Вот теперь геометрия потихонечку заработала. Нет катастрофических просадок — убытки легко отыгрываются.

В целом же, по моему скромному, Вы ИСКЛЮЧИТЕЛЬНО правильно делаете, что производите такие расчёты и начинаете ручками ощущать влияние размера ставки на геометрию капитала.

В целом же, по моему скромному, Вы ИСКЛЮЧИТЕЛЬНО правильно делаете, что производите такие расчёты и начинаете ручками ощущать влияние размера ставки на геометрию капитала.

Ну на осмысления необходимости этого до практического использованая ушло лет 10

Да, это дольше чем первоначально кажется и хотелось бы

А то у меня в расчётах некоторых МТС ф оптимальное доходило до 0,82. Ужас, если так начать торговать :)

Простите, что не ответил на интересующие Вас вопросы.

Абсолютно точно так же. Смотрите результаты сгенерированных сделок (например, +25 п.п, -13 п.п., -17 п.п., +44 п.п и так далее), заносите в табличку и получаете все параметры, вплоть до средней геометрической сделки и ф оптимального… Чистая математика.

Далее, например, в зависимости от стопа в конкретной сделке, принимаете свой максимальный убыток — ПО НЕЙ, ПО НОВОЙ, В КОТОРУЮ ТОЛЬКО ВХОДИТЕ, принимаете максимально возможный убыток, равный двум процентам (например). Если торгуете с плечом = 1. так вот ф оптимальное покажет, какое плечо поможет Вам максимизировать Ваш TWR.То есть во сколько раз вы можете превысить эти условные два процента риска.

Прошу прощения, но это не 78 сделок. Это 78 контрактов в одной сделке. Объём сделки. Так что не надо открывать ОДНОВРЕМЕННО 78 сделок. НИ В КОЕМ СЛУЧАЕ. Формулы Винса работают для ПОСЛЕДОВАТЕЛЬНОГО ряда сделок. Иначе никакой геометрии не получится.

Если будут вопросы, пишите. С уважением, Иван.

Или как мне её определить?

Открываете лонг по евро-доллар. Открытие = 1,1050. Стоп = 1,1020.

Принимаете единичный риск R1 = 30 п.п (1,1050-1,1020).

Закрытие по стопу будет означать результат сделки = -1.

Закрылись по профиту на 1,1120 — Вы выиграли 70 п.п.

Результат сделки = +2,33 ( то есть 70 п.п. / 30 п.п.)

Пойдёт ряд сделок: -1, +2,33, -1, +0,75, +4,16, -1.

Самое главное, что наиболее часто встречающаяся убыточная сделка должна быть в вашем ряду -1.

Но будут и сделки типа -3. Что значит — это значит, что Ваш стоп прошит, биржа не работиала, гэп на открытии и т.п.

Вот это -3 и берите в качестве максимально возможного убытка в формулах Винса. Это он и имеет ввиду.