Блог им. Zdrogov

Неэффективность №3 - размер.

- 24 октября 2016, 11:19

- |

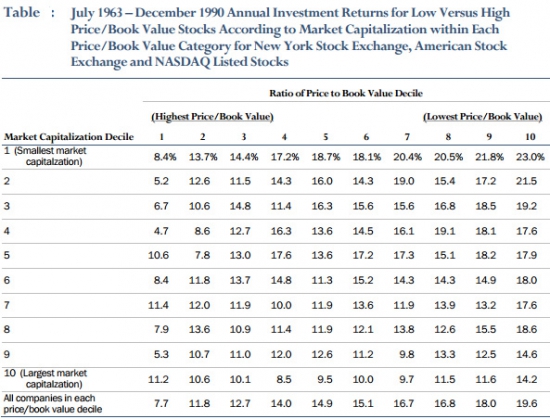

В 1992 году Исследователи Фама и Френч опубликовали работу Кросс-секционная ожидаемая доходность акций. В этом

исследовании все акции NYSE, AMEX и NASDAQ кроме финансовых компаний, ранжировались на десять групп по коэффициенту

цена к балансовой стоимости. Затем каждую из полученных десяти групп ранжировали еще на десять групп уже по

размеру рыночной капитализации. Исследование проводилось по данным с июля 1963 года по декабрь 1990 года. Результаты

всех групп по средней годовой доходности вы можете видеть в этой таблице.

Как видим, акции с меньшей капитализацией и с самым низким отношением цены к балансовой стоимости принесли лучшую

доходность. Также из таблицы мы видим что в не зависимости от размера компании дешевые акции приносили большую

отдачу нежели дорогие.

теги блога Александр Здрогов

- comon

- comon.ru

- EBITDA

- RTS Board

- Tesla

- Автоследование

- акции

- Аленка Capital

- анализ финансовой отчетности

- Анализ ценных бумаг

- АФК Система

- баланс

- банкротство

- Баффет

- Бенджамин Грэм

- Богатеем медленно

- ВВП России

- ВТБ

- Газпром

- грааль

- Грэм

- гуру

- двадцать способов переиграть рынок

- диверсификация

- дивидендные ловушки

- дивиденды

- дно

- доходность

- жизнь

- инвестидеи

- инвестирование

- инвестиции

- Инвестиционная сказка

- инвестиционная стратегия Баффета

- Инвестиционные стратегии

- Инвестиционные чек-листы

- Инвестцитата дня

- индикатор Баффета

- Интер РАО

- исследования

- карантин

- когда продавать акции

- количественные финансы

- Костин

- Курс для инвесторов

- Лариса Морозова

- Ливермор

- Лукойл

- Малышок

- Мангер

- Мартынов

- Маск

- Миллер

- мировой долг

- МРСК

- надежность

- нкнх преф

- Новатэк

- Обама

- обучающий курс

- околорынок.псевдогуру.семинаршики

- олейиник

- отчет о движении денежных средств

- оффтоп

- оценка

- паника

- портфель

- принципы инвестирования

- про рынок

- прогнозирование

- Распадская

- рецензия на книгу

- риск

- Роснефть

- Россети

- Русал

- сбер

- Сбербанк

- Сет Кларман

- Сечин

- Система

- смартлаб

- Стив Джобс

- стоимостное инвестирование

- суперинвесторы из деревни Грэма и Додда

- Татнефть

- Тесла

- торговые сигналы

- трейдинг

- Уоррен Баффет

- Уоррен Баффетт

- фундаментальный анализ

- хедж-фонд

- целевые цены

- центральный банк

- Чарли Мангер

- Шадрин

- шорт

- шорт Сбера

- Элвис Марламов

это даже не неэффективность, а был такой термин, если я не путаю, рыночная аномалия. Т.е. устойчивая неэффективность.

В любом случае, для меня в свое время стало открытием то, что обнаружив неэффективность, лучше не спешить с ее использованием, а сначала понять ее природу. И если не смог разобраться — не лезть.

Отсюда мое критическое отношение к теханализу. По сути, народ проводит тесты на неэффективность — дает ли возможность какая то доходность получить сверх доходность (относительно рынка или относительно бай энд холд). Но эти люди совершенно не хотят разбираться в сути вещей — вроде как работает и работает.

И заканчивается всегда одинаково — перестает работать как раз когда ты в нее окончательно поверил...