SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. Mindspace

Обзор за неделю: поверил ли рынок Трампу?

- 25 апреля 2017, 11:24

- |

Всю прошлую неделю индексы провели под давлением падения нефти, слабых отчетов и в ожидании выборов во Франции. Правда, в конце недели Д. Трампу удалось их расшевелить. Президент США заверил рынок, что его обещания о снижении налогов и «борьбе» с Obama Care по-прежнему в силе. Рынок Трампу поверил или сделал вид, что поверил? Давайте смотреть.

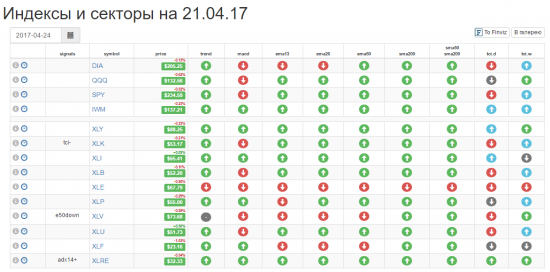

По итогам прошедшей недели мы имеем следующую картину:

- S&P 500 (SPY) вернулся на 50-дневную среднюю. Показал улучшение по индикаторам MACD, RSI и рост новых максимумов. На дневном графике все четче вырисовывается равносторонний треугольник. Статус SPY по данным

моей системы поднялся с 3.1 до 4 (бычий). - Dow Jones Industrial Average (DIA) так же, как SPY, поставили на 50-дневнюю среднюю. Здесь так же подрос объем новых максимумов, улучшился RSI и MACD. И хотя статус DIA поднялся с -2.5 до 0.4 (нейтральный), из тройки индексов он пока самый слабый.

- Nasdaq 100 (QQQ) всю неделю рос и уперся в апрельский уровень ($133). MACD, RSI показали рост, но объем был недостаточно сильный, чтобы QQQ этот уровень взял. У QQQ статус 4.4 (бычий) остался без изменений, но пошли расти бычьи дивергенции MACD и новые максимумы.

- iShares Russell 2000 Index (IWM) удержался над всеми средними и продолжил стоять в диапазоне. При этом статус IWM поднялся с -0.9 (нейтральный) до 3.6 (бычий). TCI показал сигнал к развороту наверх. Был также всплеск бычьих дивергенций MACD.

- График относительной силы IWM:SPY взял уровень сопротивления и поднялся над 50-дневней средней впервые с февраля этого года.

- Доходность по облигациям ($TNX) удержалась на уровне поддержки (22), но так и не отскочила. На фоне этого казначейские облигации США и золото (GLD) оставались в боковике.

- Доллар США (UUP) почти всю неделю простоял в коридоре, но на его дневном графике растут RSI и MACD.

- По итогам недели самыми сильными в S&P 500 секторами стали промышленный (XLI), товаров длительного спроса (XLY), базовых материалов (XLB) и технологический (XLK). На эти сектора приходится половина акций в S&P 500. Самыми слабыми секторами оказались: энергетический (XLE) и фармацевтический (XLV).

- Из-за падения цен на нефть XLE потерял 2.2% и остается единственный сектором из S&P 500 в даунтренде. В XLF статус сменился с нейтрального на бычий и растет число бычьих дивергенций MACD. XLY показал улучшение статуса и обновил новый максимум. На дневном графике XLP появилась медвежья дивергенция MACD, а на графике XLU она продолжает быть в силе.

- Значение Статуса на рынке по сравнению с прошлой неделей выросло с 5.1 до 6.0 (по шкале от -10 до 10) и остается бычьим. 9 из 10 секторов S&P 500 находятся в долгосрочном аптренде — над MA(200); 7 из 10 секторов — в среднесрочном аптренде — над EMA(50); 6 из 10 секторов — в краткосрочном аптренде — над EMA(13) — см. скриншот в анонсе.

О чем это нам говорит и что ждать от рынка на этой неделе, читайте на моем блоге здесь.

Оксана Гафаити,

Первая русская женщина, торгующая Америку.

Автор Mindspace.ru и Trades.Mindspace.ru

теги блога Оксана Гафаити

- 3-НДФЛ

- ABT

- ETF

- etf фонд

- etf фонды

- finviz.com

- herbalife

- Interactive Brokers

- NYSE

- Python

- S&P500

- S&P500 фьючерс

- spy

- SPY анализ рынка американский рынок

- XLY

- акции

- акции США

- алготрейдинг

- американские акции

- американский рынок

- американский рынок акций

- Анализ S&P_500

- анализ акций

- анализ отчета

- анализ портфеля

- анализ рынка

- анализ рынка акций

- анализ рынка США

- анализ секторов

- биржевой фонд

- биржевой фонд ETF

- биткоин

- брокер

- бэктестинг

- выбор акций

- дивиденды

- доходность портфеля

- золото

- инвестирование

- инвестиции

- коррекция

- Коррекция S&P500

- коррекция в америке

- коррекция в США

- криптовалюта

- налоги

- настроение рынка

- начать торговать

- НДФЛ

- НДФЛ по операциям с ценными бумагами

- нефтегаз

- нефтегазовый сектор

- нефть

- Обзор акций

- обзор рынка

- облигации

- опцион

- опцион пут

- опционы

- отбор акций

- отбор акций NYSE

- отчет

- отчет о движении денежных средств

- отчетность

- оффтоп

- пассивные инвестиции

- поиск акций

- покупка акций

- портфель

- портфельные инвестиции

- портфельные стратегии

- прогноз

- прогноз рынка

- прогноз рынка акций

- ралли

- распределение активов

- ребалансировка портфеля

- риск

- риски

- российские акции

- рынок

- рынок акций

- Рынок акций США

- рынок США

- рыноксша

- сектор

- секторы

- стоп лосс

- стратегия торговли

- торговая стратегия

- торговля

- торговля по тренду

- Торговые идеи

- торговые сигналы

- Трамп

- трейдинг

- тренд

- формирование портфеля

- фундаментальный анализ

- Эмоции в трейдинге